“好公司应该能经得起冬天考验”,2018年上市初的品钛CEO这样说过。

而站在当下看,这句话却似乎没有经受住时间的检验。

9月21日美股盘前,品钛发布其2020年上半年的业绩报告。财报显示,品钛上半年营收为2.516亿元,同比减少65.0%;净亏损达1.042亿元,而去年同期为盈利0.812亿元。整体数据上看,品钛上半年的表现并不令人满意。

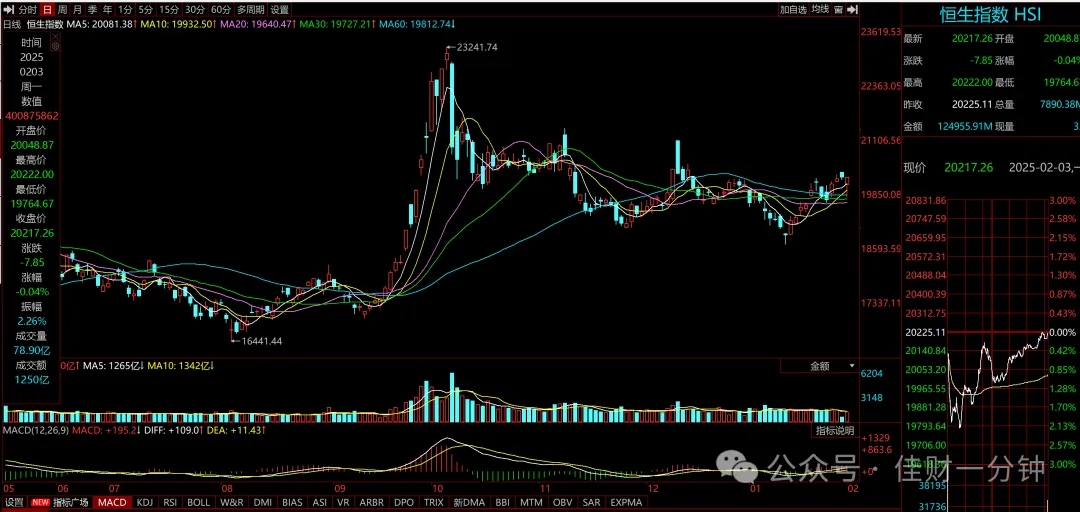

这样的结果同样拖累了公司股价。财报发布后,盘中股价多次下探1美元关口。美东周一盘后,股价下跌2.86%至1.02美元。品钛上市之初,股价很快跌破其发行价11.88美元,此后股票便一直处于颓势。目前市值仅不到0.45亿美元,股价也一直在1美元价格徘徊。

(图源:雪球)

上市前,品钛可以说是金融科技2B服务领域第一个吃螃蟹的人,公司在16、17和18年营收都实现了数倍增长。随着监管的日趋严格以及竞争者入局蚕食市场份额,无论是2B还是2C,许多涉及到金融贷款服务的小企业都面临着危机,而品钛也不例外。结合这份财报,透露出了哪些具体的信息?

业务“单腿跳”,巨头蚕食下“开源”难

在金融科技公司艰难生存的时期,品钛选择了冲刺IPO,而这一举动也使之后不佳的业务数据完整地呈现在投资者面前。

首先,技术服务业务作为品钛的核心营收来源,占总营收的比例颇高。财报显示,上半年该业务收入为2.12亿元,其占比高达84.3%。

回顾近几年的表现,可以发现营收来源集中于单一业务的现象一直存在。去年同期技术服务收入占总营收的比例为86.7%。而2017年至2019年里,该比例分别81.2%、80.9%和83.9%。

虽然上半年较去年有所改善,但该比值仍处于高位。

面对业务单一的困境时,品钛核心业务的收入也正在下滑。财报显示,上半年的技术服务收入较去年同期的6.24亿元缩水了66%。

结合过去的表现,可以看出自去年开始品钛就在核心业务上遭遇瓶颈。2019上半年技术服务收入为3.83亿元,较2018年同期下滑4%,业务层面已出现增长停滞的迹象。

回顾2019全年,技术服务收入同比下降17%,而所有业务带来的总收入同比则下降了19.9%。无论是在最专注的业务还是站在公司整体看,品钛都面临着业绩增长压力。

公司主要为企业提供金融服务,而相关的金融公司业绩平平成为拖累其核心业务的主要原因。

除了受大环境影响外,公司上半年对业务进行了战略调整,停止高风险的业务,也因此失去了高额营收增长。

截至2020年6月30日,公司包括短期和长期应收款项在内的净融资应收款总额为0.759亿元,同比减少了83.1%。公司在册贷款业务量明显减少,而贷款业务没有扩张,营收下滑自然也在情理之中了。

品钛赶着行业寒冬踏入美股市场,在资本市场上筹资的资金量已经大幅缩水。这不仅很大程度降低了企业的估值,也限制了其自身的发展步伐。据统计,其IPO仅筹集了4400万美元资本,低于原本计划的超7000万美元。公司扩大多个方面的投入资金募集远不及预期,潜在地影响了目前的业务增长。

站在当下看,其实品钛已经被互联网巨头们甩在了后面。蚂蚁金服、京东金融、百度金融都早已相继进入2B服务领域。而巨头本身在平台、数据、安全等方面更具有优势,底层技术更加完整,业务因此也更为全面。对于品钛来说,这是极难逾越的技术门槛,其发展道路一直都不平坦。

经历了上市初的金融科技寒冬,品钛也未迎来业绩爆发期,其中监管政策也是一个重要原因。监管政策的日趋严格细化虽然为帮助金融科技企业走出寒冬,但也无形地冲击着小规模公司。市场马太效应越发明显,资源已经向拥有优质客户、技术积累更加雄厚的头部平台聚拢,而品钛等小型企业的发展却因此受限。

研发营销同减超40%,品钛“节流”难扭亏损

业务发展受限,营收出现缩水,这对于公司保证长期稳定盈利是极大的隐患。“开源”难的品钛选择了“节流”,以改善其盈利能力。

财报显示,公司2020上半年收入成本为2.089亿元,同比减少50.6%。

实际上,品钛“节流”的动作从去年便开始了。2019年上半年,公司的收入成本为2.05亿元,较2018年同期减少40%。管理层表示,该部分的减少是由于其提高了与现有合作伙伴之间的议价协商能力,从而降低了获客成本。

优化成本结构的同时,公司也在控制研发、营销等费用支出。财报显示,公司营销费用为2490万元,同比减少41.1%;而研发费用为2480元,同比减少44.9%。公司目前已在减少员工,促销以及薪酬,而研发相关的人员投入也同时减少。

虽然公司在积极“节流”,但似乎效果并不乐观,“开源”难的问题还是拖累了公司的盈利能力。

今年上半年的毛利率为17%,而去年同期高达41.3%;公司上半年在利润上由盈转亏,亏损金额达1.042亿元,而去年同期盈利了8120万元。

相比于2019上半年净利润实现同比增速492%,公司可以说是在一年之内经历了巨大的转变。

去年品钛旗下的积木盒子面临资不抵债的问题,无法收入欠款。公司无奈“壮士断腕”,剥离积木盒子的业务。而为了应对潜在无法偿还的贷款,公司也计提了大量的准备金,最终使得2019年全年录得亏损。

剥离了借贷业务只剩下技术相关业务,却始终是绕不开金融贷款这类话题。品钛的技术服务于金融企业,通过B端间接服务的是C端用户,若金融贷款领域面临不景气同样会反噬自身的技术服务利润,品钛的盈利能力仍然逃不开贷款业务的影响。

“1美元退市”红灯亮起,“品钛们”的路在何方?

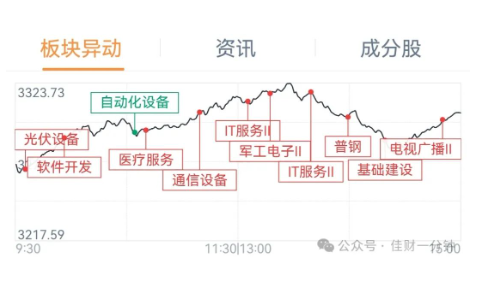

综合来看,无论是内部经营还是外部环境,品钛所处的境遇的确不乐观。这也能解释为何品钛的股价如此低迷,已经多次下探1美元“生死线”。公司面临着“摘牌”危机,而结合上半年中概股表现,能够发现这并非个例。

微贷网发行市值超49亿,目前不足0.75亿美元;和信贷发行市值约6亿,而现在不足0.3亿美元;人人网市值一度高达500亿,至今已不足0.7亿美元。还有许多拥有类似情况的中概股,它们的股价都多次下探1美元。

而在股价颓势的背后,业务增长都不可避免地出现了下滑:

l 微贷网2019年全年营收为33.58亿元,同比减少14.2%;净利润为2.54亿元,同比减少64.72%。2020年上半年,微贷网给市场交出了一份三年多来最差的一份成绩单。

l 和信贷2020财年上半年的营收为950万美元,同比减少82.9%;净亏损为1760万美元。而去年同期的净利润为1230万美元,公司由盈转亏。

l 人人网2019年全年营收为3.498亿美元,同比减少29.8%;净亏损为1.07亿美元,去年同期净利润为6448万美元,同比盈转亏。

微贷网与和信贷属于同一类型公司,虽称为金融科技公司,但其早期的发展业务大多以贷款相关。除了行业监管外,公司专注一项业务本就存在着营收结构不平衡的问题。由于收入来源过于集中,一旦受到冲击就只能疲于转型求存。

和品钛选择相似,微贷网已经抛开过去重要的业务,同时在缩减研发和营销费用,19年两部分费用分别同比减少41.4%和37.6%。和信贷也忙于转型,其在今年年初被媒体报道拟申请小贷牌照。

而人人网,这个承载85后95后的社交网络鼻祖,早就转型卖二手车了。从其营收增长不难看出,二手车业务的表现也不尽人意。2019年底,人人网带着全新的App回归,未掀起多大水花,之后再次消失在全网之中。

起步于PC时代的人人网,起初手机端还是照搬网页版,技术上就已经落后半截。转型之后涉及互联网金融、二手车等多个领域,都表现平平。

站在当下看这些公司,它们未来有望迎来大幅反弹吗?答案或许是并不容易。

无论是任何行业领域的公司,都无疑经历过自身领域内的新热点。社交平台、电商、互联网金融、二手车....然而这些股价在“生死线”上的公司似乎没有踏准行业发展的节奏,从财报和股价表现也不难发现这一点。

比如在金融科技领域内,阿里已经集齐7块重要的金融牌照,蚂蚁金服这个金融科技巨头要A+H上市了;京东数科不仅在金融科技,而且仍将业务向外拓展。腾讯、百度等互联网巨头也都是动作频频。

而在社交领域里,重新发力的人人同样难以与目前的巨头抗衡,其他领域其他公司可能也将如此。这些掉队的“一元股”前途未卜,但随着巨头蚕食处境应该会更加艰难。

本文来源:美股研究社,转载请注明版权

加载中,请稍侯......

加载中,请稍侯......