受年初公共卫生危机影响,多个行业陷入了停滞状态,尤其酒店业受到严重的冲击。据《疫情对全国酒店市场的影响分析》数据显示,从参与调查的全国5000家酒店来看,春节期间,疫情造成酒店营业收入平均损失67.81%,其中89.88%的酒店营业收入的损失高于平均值。

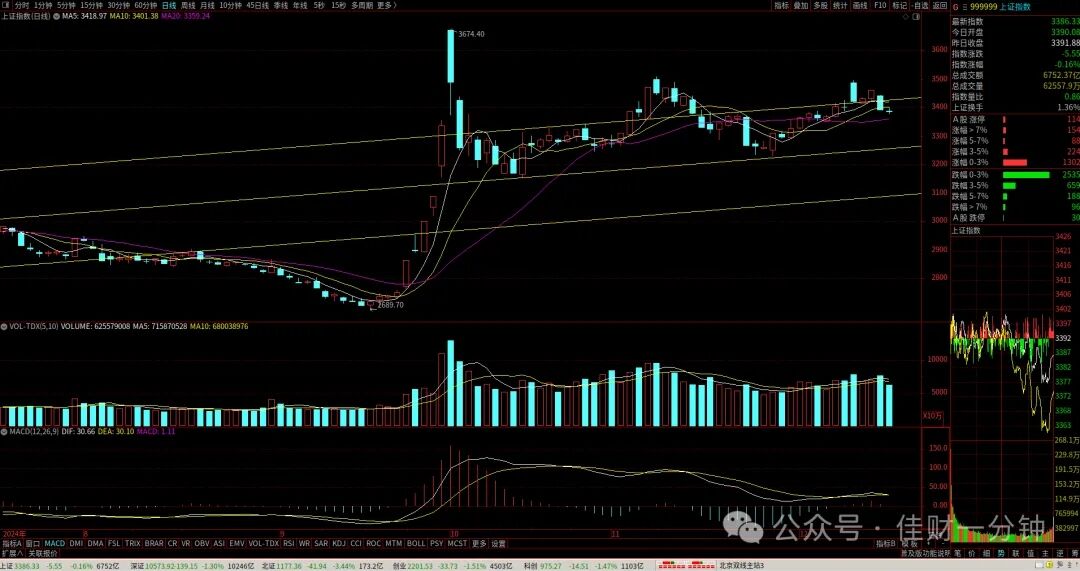

资本市场也感受到了行业复苏的热情,9月21日,华住集团发布公告,公司发行约2042万股,每股定价297港元,每手50股,自此华住酒店成为继阿里巴巴、网易、京东、百胜中国第五家在港二次上市的企业。

上市首日,华住集团以4.71%的涨幅收盘,报311港元。在美股市场3月底至9月初的区间内,华住股价从每股25.01美元增至最高每股46.20美元,区间涨幅达到84.73%。为什么华住集团明明在美股市场业绩不错却选择回港二次上市?回港是否会赋予华住集团更多的想象空间?

债台高筑,赴港融资势在必行

受新冠肺炎的余温影响,第二季度各个酒店的营收和净利润都分别出现了大幅下滑和不同情况的亏损。以凯悦为例,第二季度的营收下跌了80.6%,至2.5亿美元,万豪、希尔顿第二季度的营收都下跌了超过70%。

9月14日,华住公布了其未经审计的2020年第二季度财报。从财报数据可以发现,华住集团仍未完全从卫生危机中缓过来。华住集团今年第二季度净收入19.53亿元,同比下降31.7%;净亏损5.48亿元,同比下滑189.4%。截至6月30日,华住的现金及现金等价物为36.99亿元,流动负债达到143.51亿元,资产负债率为92%。

年初华住以7亿欧元(约56亿人民币)收购的德意志酒店,一定程度上造成华住集团高负债率。但造成这个缺口扩大的另一个诱因,则是近些年来华住酒店疯狂的扩张速度。

从2018年起,华住突然加快了扩张的步伐,旗下酒店数由4230间激增至2019年的5618间,增长率高达32.8%。而在2017年至2019年,华住新增1872家酒店,其净增长幅度达到了全球所有公开上市酒店集团最高的水平。

截至6月30日,华住拥有6187家在营酒店,包括758家租赁及自有酒店及5429家管理加盟及特许经营酒店,共59.9万间酒店客房。并且华住酒店招股书显示,还有2375家酒店正在筹备之中,所以目前华住集团迫切需要拓宽其现有的融资渠道。

从现在资本市场的比较分析来看,港股确实是相对更好的选择。阿里、网易、京东在二次上市后,都实现了提振股价、提高估值,并且最近港股市场涌起一股打新热潮,前段时间农夫山泉在香港上市,70万人排队申购股票,冻结资金6777亿港元,成为香港IPO史上最大冻资王,目前来看回港二次上市确实是华住目前改善财务状况的最好手段了。但事实是否真的如此?

首日涨幅仅在个位数,价值天花板或已来临

虽然华住集团上市首日实现了近5%的涨幅,但相较于农夫山泉、网易等二次回港上市的玩家来讲,这一涨幅并不亮眼。

即便是在招股期,认购额也并不理想。此次华住认购人数仅仅8793人,认购尚不足额,最终认购倍数为3.39倍。与此前阿里巴巴、京东、网易赴港二次上市动辄数十倍、上百倍的认购数相比相差甚远。而在9月21日的暗盘数据显示,华住在富途收盘价仅比发行价略微上涨了0.27%,由此可见,港股市场对于华住集团的反响比较一般。

抛开疫情因素不谈,从华住集团的招股书可以发现,2017-2019年,华住集团分别实现净收入约82.29亿元、100.63亿元、112.12亿元,同比增速约22.3%、11.4%、-15.7%。同期华住集团的净利润分别约为12.28亿元、7.16亿元、17.69亿元,相应的同比增速约-41.7%、147.1%,对应的净利率约14.9%、7.1%、15.8%。以此来看,华住集团的营收增速在逐年下滑,净利润波动幅度也不稳定。

与此同时,中国酒店市场的已经饱和,模式与成长空间都非常有限。根据公开数据,当前中国酒店市场有81万家酒店、2000万间客房,人均客房数与美国相当。

并且国内市场本土酒店品牌竞争激烈,携程等OTA也通过一站式服务和低价政策吸引了大量用户,而外资品牌与一些连锁酒店对于中国这块蛋糕也一直跃跃欲试。饱和的市场与竞争战线的拉长,都在一定程度上造成了华住品牌在酒店行业开始触及价值天花板。

再加上21日做空机构博力达思研究公司发布研究报告,称华住集团谎报其酒店投资组合的所有权以制造虚假财务报表。受此影响,华住在美股市场股价下跌3.66%。虽然已经对于沽空报告有所澄清,但投资者对于华住集团或多或少会存有一些芥蒂。那么,在华住集团成功赴港之后,其能否通过多元化的市场战略获得更高的市场估值?

借多品牌战略,华住能否"冲破"千亿大关?

截止今日港股收盘,华住集团的总市值为987.27亿港元,离千亿市值的关卡并不遥远。从目前华住集团多元化的战略打法来看,还存在拉高估值的可能。

通过多年来在品牌上的布局,华住旗下的酒店品类覆盖相对完整。其中经济型酒店包括了汉庭、你好、海友、怡莱及宜必思;中档酒店则有全季、桔子和星程;中高档由水晶、漫心、美居、美仑构成;高档酒店也有禧玥、花间堂等。

整体而言,多品牌战略有利于企业完善品牌矩阵,并推动华住形成多品牌驱动的高质高速发展引擎,令集团整体稳步向前发展。但如果华住想要继续深化多品牌差异化的道路,打开酒店行业的价值天花板,或许需要针对不同的板块采用不同的战略。

对于经济型和中档酒店,华住则需要打好下沉战略。数据显示,截至2019年底,中国连锁酒店渗透率仅为24.9%,远低于约41.1%的全球平均水平,而中国三线及更低层级城市的连锁酒店渗透率约为21.1%,连锁酒店在下沉市场具有不过的增长潜力。

针对下沉市场,华住集团提出了"万家灯"和"千城万店"的目标,同时关注原来不重视的市场,比如高铁站、新机场沿线。另一方面,华住旗下的汉庭、全季和桔子就曾参与了拼多多的"百亿补贴"计划,利用拼多多在下沉市场庞大的用户群,来提高品牌的知名度。

但在下沉市场,巨头们同样拥有底牌。自2019年始,阿里巴巴飞猪推出品牌"菲住"、携程推出品牌索性、同程艺龙推出品牌OYU等都剑指下沉市场。众多竞争对手的环伺之下,华住在下沉市场撕开一道更大的突破口,并不简单。

而对于中高档和高档酒店,华住可以继续深化在高端市场的布局。根据国信证券的报告,2019年中国规模以上连锁酒店中一半以上的房间为经济型。而美国、欧洲和亚太区连锁酒店中的经济型占比分别仅为22%、14%和31%。

并且在2019年酒店平均房价及每间可售房收入(RevPAR)下滑的大环境下,高端酒店却依然表现坚挺。所以随着未来随着经济发展,我国中高端酒店总量及占比仍有望持续提升。因此,要想在市值上有所突破,华住集团仍需继续深耕高端酒店领域。

总而言之,虽然华住在港二次上市的热度略显低迷,而且上半年的营收与净利的业绩都不太理想。但是由于中国连锁酒店渗透率仅为24.9%,远低于约41.1%的全球平均水平,长期来看存在估值提升的可能。

不过,行业的发展终归不是静止的,参考目前互联网巨头们无孔不入的市场战略打法,未来依然存在巨头们加码这一市场的可能。如若华住集团不能在未来市场的发展中与时俱进,即便是冲破了千亿市值关卡也并不一定就可以维持。

本文来源:港股研究社——旨在帮助中国投资者理解世界,专注报道港股企业,对港股感兴趣的朋友赶紧关注我们

加载中,请稍侯......

加载中,请稍侯......