美东时间11月5日盘后,美国网约车巨头Uber发布了2020财年第三季度的财报。

财报发布后,Uber的业绩整体不及华尔街预期,股价一度下跌逾4%,后股价慢慢回升。截至美股研究社发稿,Uber周五收盘每股报44.87美元,总市值为786.4亿美元。

虽股价有所回升,但总体来说财报发布后Uber的股价呈下跌态势,这也在一定程度上反映出市场资本情绪对于本季度财报的不看好。美股研究社认为,Uber股价下跌的关键点在于Uber第三季度营收、GAAP每股收益、总预订额等几个关键数据都略低于市场预期,其核心打车业务更是因持续受到疫情冲击而同比大幅度下降,引起部分投资者的担忧。

而股价下跌后跌幅收窄则是由于其后在公司财报电话会议上,Uber首席执行官Dara Khosrowshahi表示,有初步迹象显示,其核心打车业务将从Covid 19疫情中完全恢复,部分投资者对Uber恢复了一些信心的缘故。

作为美国网约车界的巨头,今年受疫情冲击Uber的日子可以说并不好过,前有打车业务同比一再下滑,市场份额遭竞争对手lyft蚕食,后有外卖业务收入激增,却是赔本赚吆喝盈利微薄。

虽然Uber如今已在美国的网约车服务及外卖服务市场中占据了一定的地位,但种种迹象表明,Uber的野心或不止于此,结合本季度的这份财报或许能窥得Uber商业版图布局的野心。

外卖业务继续扛起营收增长重担 打车业务仍受疫情拖累

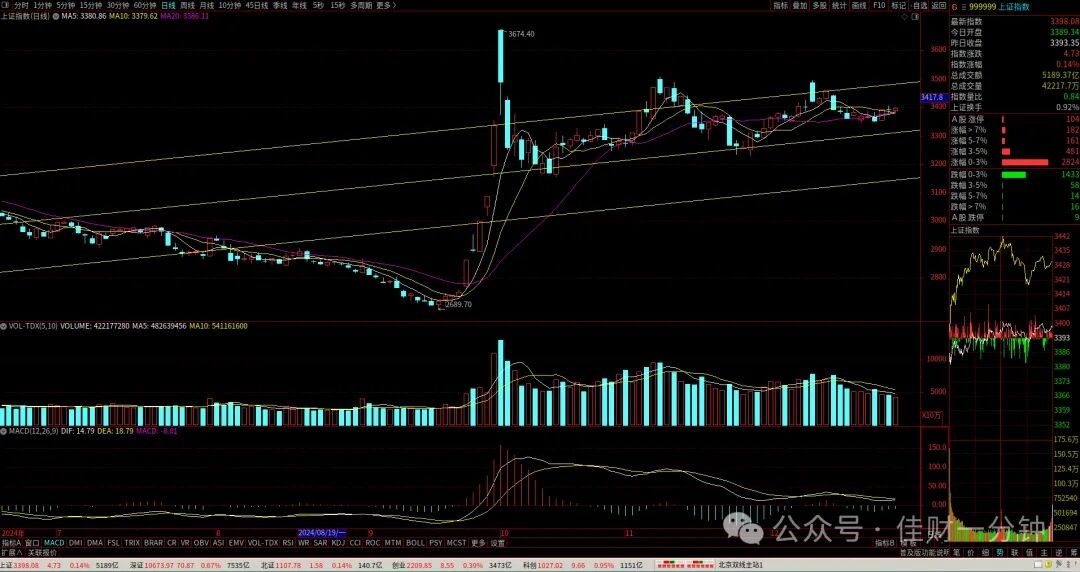

财报数据显示:第三季度Uber营收为31.29美元,同比下降18%,但比起上一季度有所回升增长了40%;总预订额为147亿美元,同比下降11%,较上一季度增长44%。

结合几个季度的数据来看,受疫情影响uber在第一和第二季度营收同比显著下滑,直到第三季度才有所回升,这其中有一部分原因是由于疫情回暖带动的各行业消费的增长的缘故。

结合Uber的营收结构来看,UBer目前的主要营收来源于三方面:打车、外卖,以及送货。打车业务直到20年以前都是Uber的主要营收来源和主要核心业务,至于外卖业务,Uber在14年开始进行试水,16 年才正式开始推出。

根据第三季度的财报数据显示,Uber的外卖业务收入连续第二个季度超过核心打车业务收入,其中打车业务收入为13.65亿美元,同比下降53%;而外卖业务收入为14.51亿美元,同比增长125%,比第二季度增长了20%。

Uber的核心打车服务营收较去年下滑明显,除了受到疫情的影响外,更重要的原因是与美国第二大打车应用lyft的竞争。与Uber多元化的战略不同,lyft似乎更专注于北美市场,这些年也在慢慢蚕食着uber在美国打车服务上的市场份额。

根据eMarketer的预估,2020年美国74.5%的汽车共享用户将使用Uber,而使用Lyft的用户比例为54.0%。未来三年,Lyft在该市场的份额将继续以比Uber更快的速度增长。

不过根据高层在电话会议中的描述,在过去几个月中,由于疫情得到了一定的控制,十月份的预订量恢复到一年前的水平的63%。截至上周,纽约平日通勤和周末的总预订量已恢复至上年水平的约85%,而通勤时间以外的平日总预订量已恢复至上年水平的近100%,表示Uber的恢复速度比城市中的出租车和公共交通要快。也许在下一季度Uber的打车服务将会较好的营收表现。

目前来说,美国的网约车服务市场已经形成了两大公司垄断的局面,却依旧难以解决盈利的问题。从Lyft今年的第二季度财报数据来看,营收为3.39亿美元,同比下降61%;净亏损为4.37亿美元,而2019年同期的净亏损为6.44亿美元,收窄了32%,尚未实现盈利目标。也因此Uber近些年来不断发展其他的业务,而外卖市场正是他们瞄准的目标,由于消费习惯和人力成本的问题,美国的外卖市场格局有点类似于五年前的中国外卖市场,尚未饱和。

根据Statista的数据显示,截至6月底,美国外卖市场的总规模(GMV)相比去年同期翻了一番,预计今年年底将超过265亿美元,而其外卖用户数也将突破1亿大关,成为继中国之后的全球第二大外卖市场。

除了看重在外卖市场上潜在的庞大用户,由于Uber近年来试图开拓其他业务却始终没有什么收获,直到今年疫情uber的外卖业务收入激增,这也更加刺激了Uber在外卖市场进军的决心。

根据Second Measure对美国各大外卖平台月度销售额的统计报告显示,今年6月,DoorDash以45%的市场占有率几乎抢占了美国外卖市场的一半江山,Uber Eats和Grubhub的业务空间基本相当,分别以24%和22%位居其后,而Postmates则以8%的市场份额常年稳居第四。

觊觎于外卖市场这块大蛋糕,同时也迫切希望能够从盈利难的怪圈中逃离,今年7月Uber 以 26.5 亿美金的价格收购了一家市场排名第四的外卖公司Postmates,而在此之前Uber曾有意收购另一家外卖公司GrubHub,但碍于反垄断法该笔收购并未完成。

不过收购Postmates对于UBer来说,意味着市场份额扩大到了将近三分之一,并与Grubhub、DoorDash形成美国外卖市场三足鼎立的全新竞争格局。这也将对Uber第四季度的送餐业务收入产生一定的影响。

净亏损环比有所收窄,但外卖跟网约车业务砸钱仍不少

财报数据显示,第三季度Uber的总费用与支出为42.45美元,同比下降13.7%,但比起上一季度略有上升;净亏损为11亿美元,连续三个季度净亏损收窄。

但事实上,Uber在外卖和打车业务上的投入并不少,光第二季度,Uber就有四项收购动作,以约26.5亿美元的全股票交易方式收购Postmates,完成先前宣布的在墨西哥以外所有辖区的Cornershop控股权的购买以及收购了为500多个北美和澳大利亚公共交通系统提供软件/ SaaS解决方案的领先提供商Routematch,还宣布了收购英国汽车公司Autocab的协议。

除了买买买,Uber在人力成本上的支出也不少,比如给予受到疫情影响的驾驶员各项福利并报销个人防护装备的费用,对业务能力强的驾驶员进行奖励措施等。

净亏损的收窄在一定程度上受到今年在总费用与支出上面的削减,Uber的总费用与支出总共有四个部分分别是运营与支持、销售与营销、研究与开发、一般和行政。

其中一般与行政的支出为7.11亿美元,较去年同期的5.91亿美元增长了20%,而其他的三项支出都分别进行了削减,被削减得最多的开支是研究与开发,较去年同期减少了35%,事实上这是由于在今年五月不到两周的时间,Uber就裁员了将近7000人

(图来源于财报看公司)

不论是共享打车,还是外卖业务都面临人力成本居高不下、盈利模式略显单一、与商家用户配送员之间的矛盾不断加深,这三大难题成为Uber面临的生存困境,也是网约车和其他外卖平台共同面临的问题。

对于Uber来说,要想逃离亏损泥坑,还是要不断地挖掘新的业务带来营收可能性,在不少业务背后,Uber有着什么样的野心?

触角伸向更多服务领域,Uber能成为“美国版”的美团吗?

近两年,Uber有不少新动作。不同于lyft默默耕耘于打车服务,Uber的野心从不止步于此,或许比起成为一个单一服务的平台,Uber更愿意的是成为一个可以提供多种服务的类似“美团”的平台。

(图来源于深网)

即使创立要晚于Uber,但最早作为外卖服务平台的美团早已不仅仅局限于外卖了,它涵盖了共享电动车、酒店、火车票、机票、团购等多种服务,总市值已达1.92万亿元。

在今年的第二季度,美团营收同比增幅由负转正,经营溢利从第一季度的亏损7000万,转正为本季度的13亿元,经营利润率也由﹣0.7%转为8.6%。经营溢利和利润率同比都实现正向增长。尽管疫情的影响直接体现在各项业务的表现中,不过美团在资本市场表现不俗,市场依然给予美团足够信心,多家证券给予买入评级。而美团模式的成功似乎给了Uber发展的方向。

近些年Uber也一直在尝试多元化的发展,除了打车服务,Uber还开通了Uber Eats外卖、Uber Freight货运服务等。在第三季度的财报中有提到,Uber已经推出了新的垂直交付渠道,为杂货店,便利店,药房和处方店提供了更多产品送货上门到人们家中。

从7月开始,位于拉丁美洲,加拿大和美国部分城市的Uber消费者和Eats Pass会员可以通过Uber和Uber Eats应用程序订购食品杂货,并由Cornershop进行订购。9月杂货店的总预订额超过了10亿美元,现在杂货店的产品遍及10多个国家/地区。

除此之外,它还在170多个城市推出了Uber Connect,使消费者可以通过UberX驱动程序将小包裹发送给亲朋好友,并且自4月中旬以来已经完成了近300万次旅行。甚至用户可以通过Uber transit购买公交车的票。

但事实上,不只是Uber,其他的公司也在想要突破这样的困局,在往非餐饮领域开拓,美国外卖巨头DoorDash也在七月份宣布与美国药妆巨头Walgreens达成合作,为其提供非处方药和其他产品的配送服务。此外,DoorDash六月份还和美国最大的药品零售商CVS Health进行了类似的合作。

即便Uber的野心很大,但它面临的挑战也是前所未有的,未来如何缩窄亏损尽快实现盈利这是最关键的。目前来看,Uber在不同领域作出更多的战略布局,如何赶在其他玩家之前迅速抢占市场,这是Uber未来要思考的。

本文来源:美股研究社,转载请注明版权

加载中,请稍侯......

加载中,请稍侯......