11月12日,拼多多今日发布第三季度财报,拼多多第三季度营收142.1亿元,高于市场预期122.05亿元,相比去年同期75.14亿元,高88.75%。财报公布会后,拼多多股价暴涨近18%,但深读这家公司的业绩,可能你会发现很多隐藏的不确定性因素。

拼多多的7亿用户水份有多大?

二季度财报显示,截至今年9月底,拼多多平台年活跃买家数达到7.313亿。相比去年同期的5.36亿,同比增长36%,其中,在第三季度单季度增长4810万。仔细一看看,拼多多的用户正在逼近阿里,但这份用户数据却并不值得推敲,存在巨大的水分。

我们来看细细看财报,第三季度财报显示,拼多多的平均月活跃用户实则为6.434亿,这和阿里7.57亿的活跃用户数据仍然存在巨大的差距。有意思的是,根据此前CNNIC的报告,中国网络零售用户规模达7.49亿,网络支付用户规模达8.05亿。也就是说,中国几乎所有的网络零售用户都在使用拼多多。再进一步分析,中国目前15亿人口,按照7亿多的活跃用户来计算,每2个人中就有一个拼多多的用户。

但是我们可以发现,在我们身边,肯定达不到现在这个水平。以我来举例,我的家乡是一个四线城市,可以说这属于所谓拼多多用户数较多的地域,但是实际情况就是,身边淘宝和京东用户很多,甚至唯品会和苏宁的都很多,但是就是没看见几个拼多多的用户。偶尔有几个拼多多用户都是在羊毛党,比如砍价砍一个什么9.9包邮的什么,1块钱一包纸什么的。

这个水份哪里来的?其实主要来自两方面,一方面,拼多多的用户增长主要依靠微信,通过微信群和朋友圈的拼团实现病毒传播,在微信中的用户点击打开了拼多多的链接,那就会被算成是一个活跃用户。另一方面,拼多多统计用户数是以账号统计,而为了“薅羊毛”,很多人会用2个甚至3个账号去“薅羊毛”。所以,所谓7.313亿的年活跃用户,可能真正的仅有3亿左右,而且这3亿仅仅是为了薅羊毛而来。

拼多多的佣金比例越来越高了

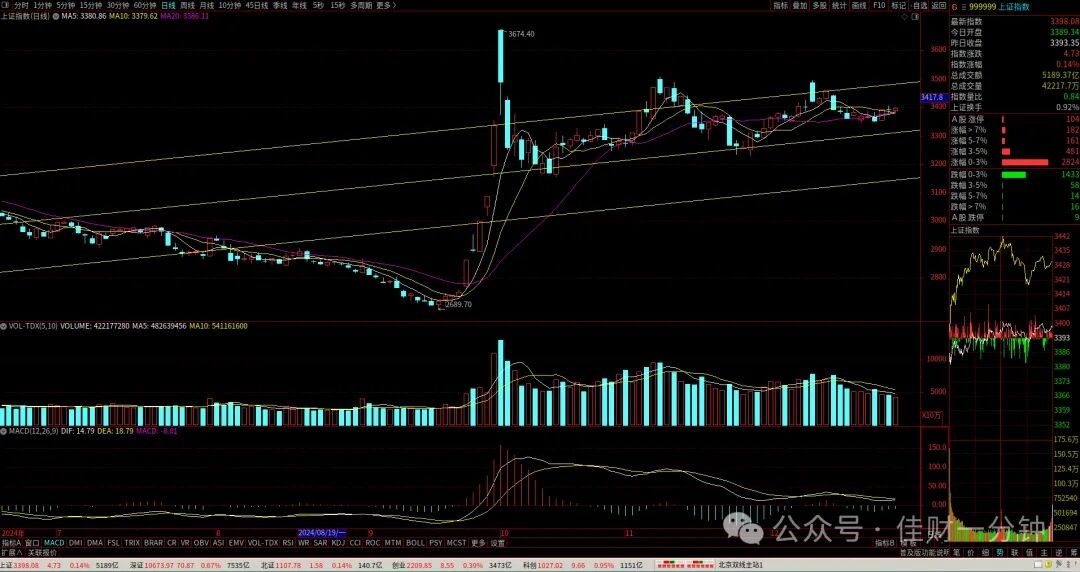

GMV是一家电商最重要的核心数据,很遗憾的是,拼多多的GMV增速在三季度再度实现了下滑。财报显示,截至今年9月底的前12个月平台交易额(GMV)达14576亿元,同比增长73%。按照拼多多的解释,GMV的高速增长,来源于平台活跃买家数与平均消费额的双重驱动,单个用户的年平均消费额进一步增长至1993.1元,同比增长27%。

但如果我们来看看最近两个季度的数据,2020年一季度和二季度的GMV增速分别为108%和79%,可以说连续三季度出现了下滑。换句话来说,拼多多GMV的高增长神话其实已经宣告破灭。

低佣金费率策略吸引大量商户,这是拼多多活跃商家数增长迅速的主要原因,在这之前,拼多多的平台佣金常年保持在0.6%,但随着GMV的增长,拼多多开启了收割模式。对拼多多来说,依靠GMV带动营收增长的故事宣布告一段落,接下来只能从商家获得更多的佣金比例推动营收增长。

根据此前财报数据,我们可以推算出拼多多2020年第三季GMV约4383亿元,结合三季度实现约142.1亿元的营收,其中在线营销的营收为128.8亿元。可以计算出,拼多多的平台佣金比例已经上升至2.9%,实现了接近5倍的增长。

要知道,今年全球都在经历新冠疫情的阵痛,很多中小商家都比较痛苦的生存着,诸如阿里、京东等电商平台都推出了一系列的商家扶持措施,并且降低了佣金比例。例如,今年2月,淘宝天猫公布帮扶商家细则,设立总额200亿元、为期12个月的特别扶助贷款,而京东则推出了面向平台全部25万商家的11项补贴措施,但打着助农口号的拼多多却明显上调了佣金比例。

在商言商,拼多多的行为并没错,公司既需要通过压榨商家实现营收和利润率增长的正向循环,也需要通过佣金比例的进一步上调获得足够的资金,去为针对消费者的百亿补贴买单,要知道本季度拼多多销售与市场推广费依然高昂,销售与市场推广费用约100.72亿元,同比暴增46%。

在疫情期间商家处于困境时,反而加大佣金比例,这和早前拼多多号称在商家端实行“0佣金”和“0平台服务年费”的政策,无疑明显起了冲突。对一家平台公司来说,可能社会责任也需要关心的问题。

拼多多的未来增长出现隐忧

今年发生了一件有趣的事,那就是iPhone 12公布之后,苹果祭出重拳整顿供应商渠道。在过去多年,由于电商平台补贴,一些苹果经销商为了更高的销量,也会降价一部分在线上销售,这次重整线下渠道,其目的就是为了防止消费者通过拼多多买到价低的iPhone手机,进而防止损失线上合作伙伴和线下渠道商的利益。

以往,拼多多虽然没有得到苹果官方的授权,主要是由渠道商供货。为了拉高客单量,拼多多过去一直不惜重金给补贴。拼多多的这种补贴会导致线下经销商私自将货拿到线上卖,进而扰乱产品的品牌管理、经销渠道和价格体系,扰乱市场行情。而拼多多也不是第一次做这种事情,经常如此蹭热度。拼多多上曾发起过“万人团购”特斯拉的活动,百亿补贴茅台等,均被官方所否认。

但拼多多肆无忌惮的上调佣金比例,进而加大补贴力度,很显然这是不可持续的。就在前不久,国家市场监督管理总局刚刚公布了一份名为《关于平台经济领域的反垄断指南(征求意见稿)》,里面就明确明显低于或高于其他平台在相似条件下的商品,低成品销售,或者通过补贴、折扣、优惠、流量资源支持等激励性方式限定交易,都有可能被认定为存在垄断行为。

从财报来看,拼多多巨额广告费砸钱获客的增长模式同样也不可持续,一直以来拼多多营销费用居高不下,靠营销补贴价格战保持用户增长,价格屠夫低价吸引的流量来的容易,但忠诚度低。随着强监管到来,大额广告费砸钱来快速获客的阶段即将结束,这无疑给拼多多的增长套上了一层加锁。

另外值得注意的是,在拼多多用户数高增长的同时,另一个核心数据——拼多多平台活跃买家年平均消费额(ARPU)却没有取得同样亮眼的增长。财报显示,本季度拼多多ARPU值为1993.1元,仅比上季度增加了136元,环比仅增7.3%,这已经是连续第五个季度拼多多ARPU值环比增速低于10%,且增速还在不断下行。

这很大程度上说明拼多多的用户购买高客单价商品的意愿不强。在拼多多平台上,高客单价商品通常集中于百亿补贴的品牌商品,但沉迷于补贴的拼多多,显然并未取得预期的效果,再加上大品牌仍然不愿意到拼多多上售卖,拼多多已经出现明显的天花板。

多多买菜为下季度亏损埋下伏笔?

风靡于微信的社交裂变玩法,拼多多以拼团、砍价等低价竞争策略迅速吸引了大批用户。根据本季度财报显示,拼多多的活跃买家数已达7.313亿人次,增长仍然很迅速,这可能也意味着拼多多未来的增长空间不大了,逐渐触及行业用户规模的天花板。

由于GMV和收入、买家数的高速增长,活跃买家的平均消费额低靡往往会被掩盖,但这实际上是一个不容忽视的判断指标。在用户规模碰到天花板之后,拼多多如何保证用户的复购率、停留时间和客单价是必须面对的问题。

因为,一旦用户数增速下降,平均消费额依旧不能显著提升,拼多多就不得不收缩费用,省着花钱。同时,投资者的预期也会发生变化,市场会转而关注拼多多亏损,以及盈利时间表。从某种程度上看,这也是黄峥从CEO这样的一线位置退下来的理由,他需要更多的时间,足够冷静寻找拼多多的增长曲线。

长期补贴不可持续,市值破千亿之后,拼多多必须寻找新的增长点。相比阿里有阿里云、菜鸟物流、蚂蚁金服、大文娱的多样化收入来源,以及京东的物流、金融和健康的三驾马车,只有电商的拼多多的未来有更多的不确定性。

在本季度财报中,拼多多向外界透露了新的增长曲线,那就是被寄予厚望的多多买菜。社区团购一战对阿里、美团更多意味着流量之战,对拼多多则可能是拼命之战,必须拿下。当相比竞争对手,美团胜在执行力与超强的地推能力,阿里有生态资源、成熟的基础设施,而拼多多只是在农产品上游有一些领先优势。

过去的五年时间里,聚焦买菜的生鲜赛道集中了最优势的人力、智力和财力,经历“千团大战”,仍然没有巨头诞生。同时,生鲜买菜盈利的显性目标以及数字化运营的隐性目标,始终未能取得实质性突破。深究原因,生鲜赛道需要大规模投入建立的供应链、冷链等硬件设施。

从做农产品为提振GMV,到上线多多买菜,提高用户粘性的背后,是拼多多从增长故事到留存故事的策略转变。然而,生鲜打法用黄峥在拼多多五周年年会的话说:是好业务,也是个苦业务。就业务层面来说,随着竞争的进一步加剧,多多买菜的规模化发展将面临严峻挑战,比如社区占位抢夺、供应链和配送能否跟上等问题。

反映到财务上,买菜业务成本费用端需要大量“烧钱”,收入端并不怎么赚钱的模式,可能会使拼多多的财务数据在下个季度重回亏损,届时的拼多多将深陷新的亏损泥潭,而这或许是一场长期的战役。

加载中,请稍侯......

加载中,请稍侯......