股市走到今年最后一季,流动性降低,市场也出现了分化行情。而今年以来,因为部分板块一直无惧外部环境的冲击,迎来上涨行情,促使投资者纷纷买入。其中就不乏我们经常关注的那些顶级投资机构。

近期,大部分机构都公布了今年第三季度末的美股持仓情况。巴菲特旗下的伯克希尔哈撒韦、高瓴资本、桥水、淡马锡等也包括在内。

他们的持仓情况有着不少的共同点,电商、SaaS以及新能源板块都是这些顶级投资机构的持仓选择。那么它们具体选择了哪些公司呢?而在美股众多板块中,为何这些公司涉及的板块能够在牛市或许熊市中股价依然坚挺,吸引机构的目光?

“巴菲特们”三季度都买了什么

今年三季度,机构在资本市场上不断加大筹码,因此持仓规模也在逐渐扩大。

在伯克希尔哈撒韦提交的最新报告中,相比第二季度,巴菲特在美股第三季度持仓增加了260多亿。而目前持仓49只股票,累计价值为2288.9亿美元。虽然巴菲特多次在一些股票里来回调仓,但苹果仍然是其最大持仓股票,短期内它的所处的地位可能难以撼动。

高瓴资本、桥水基金和淡马锡也不约而同地扩大了仓位。目前高瓴在美股市场持有89家公司股票,总市值为132亿美元;桥水基金持仓431只股票,市值达83亿美元;而淡马锡的持仓市值为197亿。

仔细研究诸多顶级投资机构的美股持仓情况,美股研究社总结出了几大看点:

一.资本重仓中概股,“电商三巨头”成首选

在高瓴的美股持仓中,前十大重仓股里中概股就占据了8个席位,其中电商三巨头备受高瓴的青睐。目前京东的仓位大幅增加了104.92%,阿里增加2.82%,拼多多则增加了3.47%。

对于电商板块的投资,同样有桥水基金的身影,而电商三巨头也成为其选择。值得一提的是,上季度阿里巴巴就已成为了前十大重仓股,而桥水本季度也继续增持阿里。

阿里巴巴同样成为了淡马锡的第一大重仓股,持仓市值达到35.46亿美元。此外,淡马锡还选择了东南亚电商Sea Limited和全球电商巨头亚马逊。

二.“埋伏”新能源,“造车三傻”火遍全球

三季度中,机构对于新能源相关领域的投资布局也一直未停止。高瓴入手了“造车新势力”蔚来、理想和小鹏汽车。截至9月30日,持有三只股票的总价值约为9862万美元。

桥水基金同高瓴资本在新能源领域依然不谋而合,本季度也增持了蔚来的股票。蔚来汽车更是受到了全球市场的青睐,美国最大公共养老金CalPERS在最新报告显示,对其和特斯拉均进行加仓。另外,加拿大养老金三季度也大幅加仓了蔚来汽车。

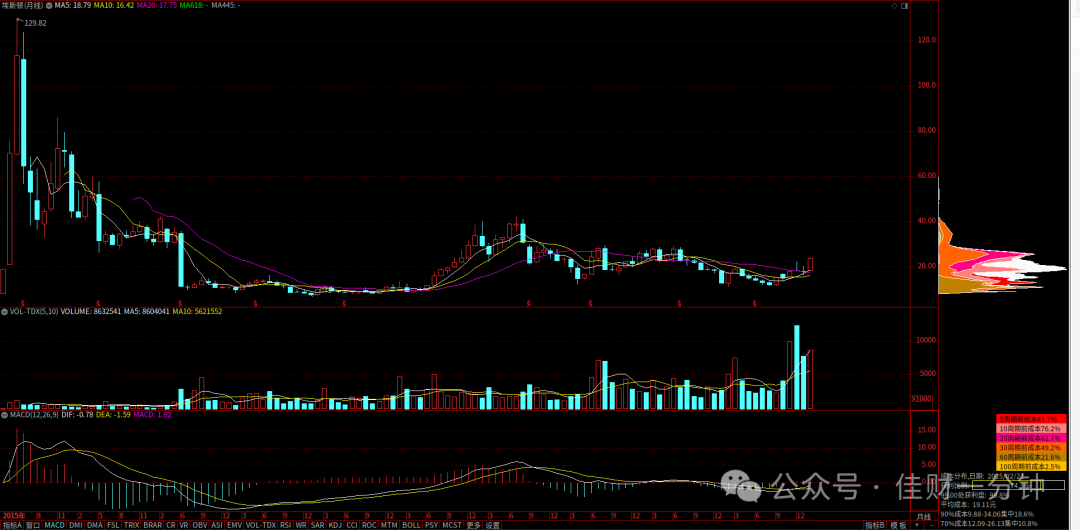

值得一提的是,“造车三傻”接连在美股上市后,股价涨势迅猛,第四季度表现则最为突出。

蔚来汽车今年累计涨幅超过1100%,市值达664.34亿美元;理想累计涨幅超过230%,市值达318.31美元;小鹏累计涨幅超过259%,市值达395.93亿美元。

三.不过时的“硬科技”,资本相中SaaS黄金赛道

目前来看,资本将互联网、新能源作为主要布局领域。此外,机构对于科技和SaaS板块也是青睐有加。

高瓴资本在三季度持有了4家云计算行业公司,其中就包括了Zoom云视频通讯、Salesforce、国内IDC龙头万国数据以及Snowflake。其中,Zoom一直作为高瓴长期重仓持有的个股,今年已累计上涨超过544%,早已迈过千亿市值关口。

Snowflake无疑是今年SaaS板块中的明星股之一。不仅是收获了高瓴和淡马锡的青睐,而且巴菲特也因其开始了首次打新。

巴菲特旗下的伯克希尔在Snowflake上市后就直接购买了2.5亿美元股票,还将从公司的一位投资人手上再购买价值超3.2亿美元的股票。可见,巴菲特对Snowflake的重视程度。

可以发现,三季度电商、新能源、SaaS板块都深受机构喜爱。而具体到个股,国内的电商三巨头、新势力造车、Zoom、Snowflake等都是投资者重点关注的科技类型公司。它们能够穿越周期的动力究竟是什么?

价值投资成穿越牛熊周期的原动力?

投资回报的本质是作为企业拥有者,获得管理团队为企业创新成长带来的价值积累。这句话放在任何时间都受用,而那些可被称为“行业风向标”的投资机构们也深谙这个道理。

无论是电商、新能源板块,还是SaaS板块,都是科技创新的产物,它们都紧跟着时代发展的脚步。因此,投资机构们都相中它们未来巨大的潜力空间,选择陪伴它们成长。

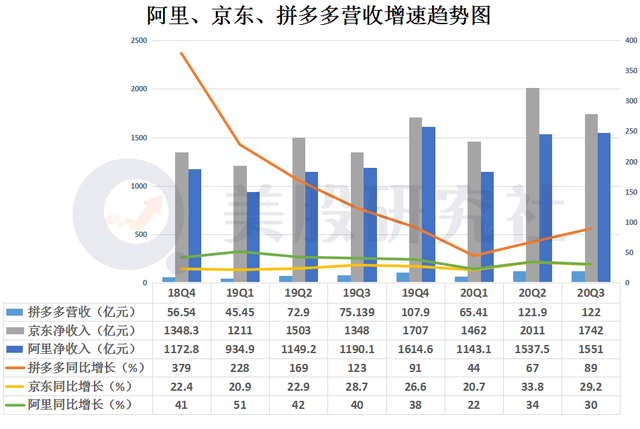

在电商板块中,电商三巨头已逐渐形成规模效应,在行业中长期占据着头部地位。最新季度中,阿里营收达1550.59亿元,同比增长30%;京东实现营收1742亿元,同比增长29.2%;拼多多营收为142.1亿元,同比增长89%。此外,拼多多还在Non-GAAP下首次实现季度盈利,达4.67亿美元。

数据显示,2019年全球线上零售总额为3.5万亿美元,同比增长20.73%,预计2020年全球线上零售总额将突破4万亿美元,未来几年仍将持续增长;而今年的在线购物渗透率将达到64.6%今年受到公共卫生事件影响,在线购物渗透率将会进一步增长,全球的电商企业都将迎来了更广阔的增长前景。

互联网经济作为重要部分,也将会受益于国内整体经济的高速发展。高盛表示,预计明年中国实际GDP增速将达到7.5%,名义GDP增速将超过10%。经济将在一段时间内维持一枝独秀,但全球金融市场尚未对此充分定价。

在新能源板块中,在相比政策的支持下,蔚来、理想和小鹏所处的行业具备更大的增长潜力。蔚来、理想和小鹏汽车最新季度的毛利率分别为12.9%、19.8%和4.6%,今年整体完成“转正”。目前头部企业都已摆脱贴钱卖车的阴霾,整个行业在向着规模效应逐渐迈进。

目前国内新能源汽车的渗透率依然不足10%,具备着巨大的成长空间。特斯拉作为全球新能源汽车巨头,最新季度营收达87.7亿美元,今年股价上涨超过484%,市值超过4641亿美元。特斯拉的“鲶鱼效应”持续升级,也将带动整个行业加速渗透。

此前提及未来国内经济较国外发展更快,也将利好于新能源板块。因此,蔚来、理想和小鹏汽车也将随之释放出更大的价值。

而SaaS板块因为其具备用户粘性强、续费率高的特点,成为了越来越多企业的选择。

根据Gartner统计,全球云计算市场2019年规模达1883亿美元,同比增长20.86%,SaaS市占率则高达50%以上。

其中Zoom的业绩表现格外突出,今年二季度营收录得6.64亿美元,同比增长355%;一季度录得3.28亿美元,同比增长169%。曾经仅作为辅助工具的云视讯软件变成了多数企业的必需品,加上卫生事件刺激远程通信需求,云视讯行业以及SaaS板块企业的发展普遍提速。

总的来看,处在这些行业的公司都踩在了时代的浪潮上,因此深受着投资机构们的喜爱。此外,还有一个明显的共同点,机构都在加码着中国。

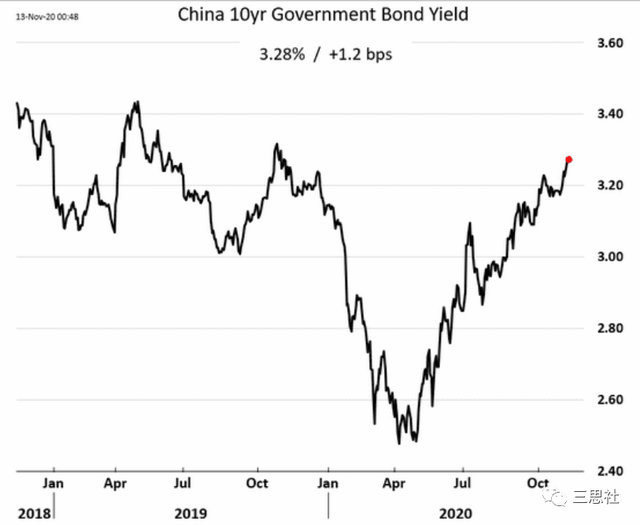

高盛此前表示,中国经济将在一段时间内维持一枝独秀,但全球金融市场尚未对此充分定价。中国也是全球唯一一个利率水平重返高位的大型经济体。国债提供较高收益率,又能在全球市场走出独立行业,因而吸引着海外配置资金源源不断地流入。

(图源三思社)

在桥水创始人近日也表示,在公共卫生事件后,中国的经济的反弹速度更快,因此吸引了大量资本。

正是如此,国内电商三巨头、造车新势力、处在SaaS赛道的万国数据们在资本市场也扮演着更重要的角色,获得越来越多机构的认可。

结语

回归到投资机构本身,它们每一轮新周期的重仓股票都是时代的代表企业,这些可能就是它们业绩长青的保障。若拉长时间轴,可以发现在巴菲特的投资生涯当中,出现大幅亏损的情况仅有两年,而这些都是因为不可抗拒的因素造成的,2008年就是其中之一。

因此,忘记那些短期的波动,选择时代的龙头企业,并且尽可能地长期跟随他们的成长步伐,这可能就是高瓴资本、伯克希尔等穿越牛熊的终极答案。

本文来源:美股研究社,转载请注明版权

加载中,请稍侯......

加载中,请稍侯......