今年降温时间较往年早1至2个礼拜,春节在公历时间上比往年晚2个礼拜,导致今年冬装销售时间比往年长约20天。提前降温使得消费者冬装需求提前并增多,旺销期拉长使得渠道进货意愿也有所提升,羽绒服行业需求得到提振。

北京时间11月26日,国内羽绒服行业"领头羊"波司登于港股盘后公布了截至9月30日止6个月的业绩报告。受整体财务指标向好的影响,27日波司登港股高开,截止发稿,波司登股价涨4.05%,报3.34港元。

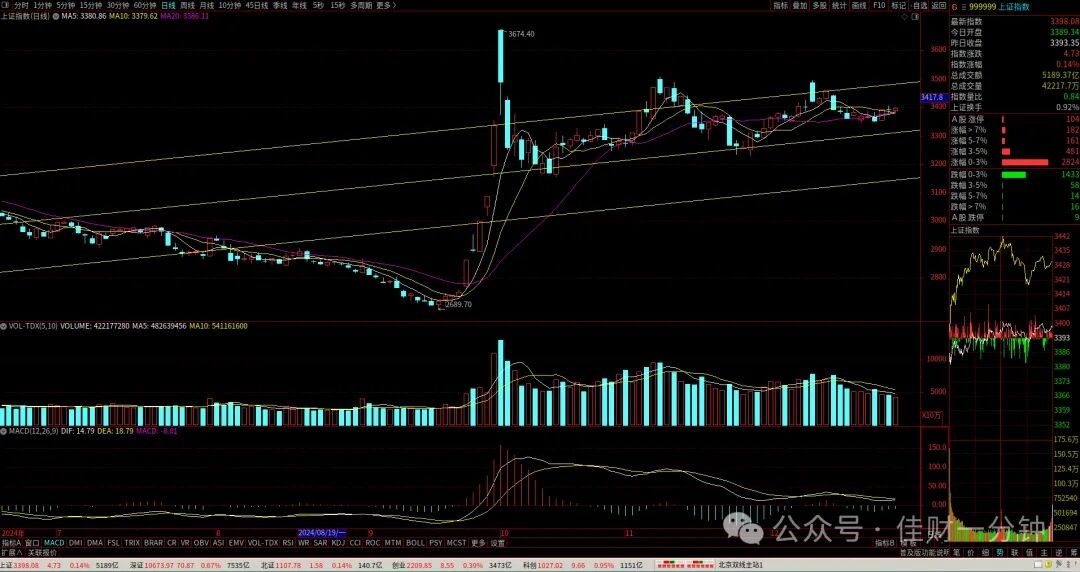

从周K线来看,波司登今年股价从今年9月中旬持续上涨,颇受投资者看好。但对于市场而言,也颇为关注波司登近年来的高端化转型。波司登高端化故事究竟讲的如何,我们或许可以从这份超预期的财报中窥得一些答案。

双线作战背后隐患重重

从最新的财报数据来看,羽绒服作为波司登的主要业务,业绩表现稳中有涨。截至2020年9月30日止六个月,本集团品牌羽绒服业务旗下的波司登品牌收入同比上升19.7%,达约人民币27.26亿元;整个品牌羽绒服业务板块收入同比上升18.0%,达约人民币29.89亿元。"聚焦主航道、聚焦主品牌、收缩多元化"的主方向再次得到验证。

波司登主业能够一枝独秀也得益于其双线作战的战略。一方面,波司登羽绒服在中高端市场的影响力逐渐加深。10月1-6日,波司登旗舰店销售额同比增长574%至1910万元,销售件数同比增长300%至1.85万件,销售平均单价由去年同期的613元提升到2020年的1034元。

另一方面,雪中飞也开始慢慢获得中端市场的认可。根据小葫芦数据,最近10月3日-11月1日,雪中飞占据男装女装品牌热销榜第二名,投放55个达人、100场直播为品牌带来超过3100万元的直播销售额。

不过虽然在主业上的成绩值得肯定,但是波司登产品的单一性仍会为公司带来巨大的收入风险和发展限制。由财报可知,品牌羽绒服业务在波司登的营收中占比仍在60%以上,贴牌加工业务虽然排名第二,但其服务对象为哥伦比亚、Boss、Tommy、GAP、POLO等外国品牌,相当于帮竞争对手抢占市场份额,做法并不可取。

多元化服装业务则再次收缩,由去年同期的1.1%下降至0.7%。然而今年以来,法国羽绒服品牌Moncler开始推出自己的香水品牌,加拿大鹅也在试水鞋子市场,2019年FILA贡献了安踏总营收的43%,创造利润超40亿元.如果波司登仍坚持收窄多元化战略,未来或许很难分散营收结构单一和季节性的风险。

与此同时,多打法营销也给波司登带来了巨大的成本压力。10月9日,波司登与杨幂续约,一天后又签下陈伟霆;10月20日、11月2日,波司登两度进入李佳琦直播间,随后还与波司另一头部主播雪梨合作。打着明星+主播两张牌的波司登确实在声量和销量上都取得显著的提升,然而其营销及分销开支也有去年同期的11.19亿元上升至12.09亿元,占总营收近26%,居高不下的营销成本无疑也在拖累波司登的盈利能力。

这样来看,波司登这份成绩单确实有值得肯定的地方,不过聚焦羽绒服、收缩多元化虽然拯救了从前的波司登,但持续性保持产品单一、成本压力居高不下的局面也并不是资本市场希望看到的。

波司登退居中高端"二线"

从财报中可以看到,波司登报告期内各项财务指标都录得了一定的涨幅。截至2020年9月30日止的6个月中,波司登收入增长5.1%至约人民币46.61亿元,毛利率提升4.3个百分点至47.8%,公司权益股东应占溢利上升41.8%至约人民币4.86亿元。

自打出聚焦主品牌方向后,高端羽绒服市场一直是波司登亟待攻略下的领地,但就目前来看,波司登在高端顶奢羽绒服市场的成绩似乎并不如中高端市场。

据悉,在波司登天猫官方旗舰店双十一期间,店内销量最高的羽绒服标价在1300元左右,3000元以上的羽绒服付款较少,4000元以上则几乎无人问津。在去年上架5000-10000元的"登峰"系列,可能是由于定价过高长期销量数据不乐观,现在已经不能在旗舰店看到了。

反观加拿大鹅的天猫官方旗舰店,在双十一期间内,其线上销量最高的羽绒服售价为7700元,另一款标价万元以上的的派克大衣,付款人数也达182人。这也就不难理解加拿大鹅的市场规模和营收不及波司登但净利润却相差无几。对比来看,顶奢路线受阻的波司登反而在中高端羽绒服市场的地位更加稳定。

据中国服装协会数据预测,随着消费升级,2020年中国羽绒服的市场规模将达1382亿元。其中中高端羽绒服市场同样诱人,但是即使是这块略小的蛋糕背后的竞争情况同样激烈。

其一,我国羽绒服行业 CR10达到43.62%,除了Moncler、加拿大鹅外,鸭鸭、坦博尔、雅鹿、雪伦杰、奥优衣、库冰洁、艾莱依等传统羽绒服企业也在分割市场份额,市场趋势日新月异,人们的复服饰喜好也难以捉摸,谁也无法断定其中是否会诞生下一个"波司登"。

其二,自2016年始,H&M、优衣库、Zara和GAP等快时尚以及Nike、Adidas等运动品牌在国内发展势头迅猛,快时尚品牌紧随潮流、新品更新速度更符合人口多、需求旺、追新潮的中国市场。运动品牌近年来快速改革,不断推出联名款,在年轻人心中的地位逐年增加。

所以,顶奢市场所带来的利润虽然诱人,但以目前的影响力与实力来看波司登还没有能从加拿大鹅与盟可睐手中夺得更多消费者心智。中高端羽绒服市场波司登目前地位相对稳定,但背后的竞争同样不小。波司登想要权衡这两个市场,走出属于自己的道路,或许还需要时间。

谁能收割这一波"天气"红利?

11月4日,据国家气象中心披露,2020年冬季初步判断将形成一次弱到中等强度的拉尼娜事件。随后据央视新闻报道,受冷空气影响,11月22日—23日,我国中东部地区迎来新一轮雨雪降温天气过程,将有18个省会级城市集体创下今年下半年最高气温新低。

在拉尼娜带来的冷冬效应下,一大批冷冬经济产物或将迎来利好。譬如由于影响动植物的生长或运输,叠加部分囤货心理,鲜菜、鲜果、畜肉、大豆等价格都会有一定影响。

在这样的寒冬背景下,参照历史经验,"拉尼娜"现象会带动御寒宅家需求,不管是中上游的涤纶短纤、粘胶短纤、涤纶长丝,还是下游的家纺、服装,特别是羽绒服销售有望将迎来高增长。在这样的气候红利下,波司登能否抓住这个机会?

据悉,这段时间波司登一边与爱马仕前设计总监高缇耶再次合作二次联名,另一边又与中国南极科考队员共同研发设计专业保暖系列,兼顾时尚与功能双重营销。

加拿大鹅日前宣布推出全新的个性化热压定制服务,并且表示将于明年1月推出迄今为止最具"可持续性" 的派克大衣—Standard Expedition Parka。与品牌传统的Expedition Parka相比,新系列减少了30%的碳排放,这有助于品牌未来建立外套产品的新标准。

而类似Zara、优衣库、鸭鸭、坦博尔等品牌,也推出了一系列新品,其中不乏联名款或者多渠道营销的产品。所以眼下在"冷冬"作用下,服装行业高走,众品牌蓄势待发,波司登想要收割这波红利的难度不小。

总而言之,波司登最新的财报数据反映了聚焦主品牌这个打法的确有一些优势,但不可否认的是,随着宏观环境的迭代这个战略已经不太适合波司登了,高端化受阻、多元化多年停滞的背景下,波司登若想要抓住未来即将到来的"冷冬"红利,从拥挤的赛道中突围,或许需要为资本市场讲出一个新的故事。

文章来源:港股研究社,转载请注明版权。

加载中,请稍侯......

加载中,请稍侯......