最近一个月的时间里,港股市场的医疗板块可谓是喜讯频频,先是连年亏损的阿里健康在最新的一季财报中终于实现扭亏为盈,然后便是京东健康登陆港交所,上市首日股价大涨55.85%,市值更是一举超过阿里健康,奠定了其在互联网医疗板块的地位。

其后,据港交所12月13日消息,提供基于大数据和人工智能技术的医疗健康解决方案,向医疗行业的主要参与者提供服务并与之开展合作的医渡科技有限公司通过港交所聆讯,填补了港股市场这一板块的空缺。

受医疗与科技"联姻"的影响,透过医渡科技的招股书确实能够察觉到公司的盈利水平是在逐年上升的,那么医渡云是如何搭建出属于自己的技术壁垒与商业模式?透过医渡云这一点,又能折射出国内医疗AI和大数据产业怎样的现状?

行业政策加持营收、毛利双突破

通过对医渡科技有限公司招股书进行拆解可知,在过去的三个财年中,公司的营收和毛利均呈现大幅增长的状态。据悉,2018-2020财年,医渡云的营收从2018财年的2272.7万,增长到了2020财年的约5.58亿元,增长率高达三位数,近三年的增速分别达到了348.9%和447.1%。

并且随着业务体系的逐渐成熟,医渡云已摆脱了2018财年的毛利承压状态,转负为正,到2020财年实现了约1.47亿的毛利,毛利率达到了26.3%。

医渡云引以为傲的盈利能力一方面得益于大环境所带来的紧迫性。国家统计局发布的数据显示,截至2019年末,全国大陆总人口140005万人,60周岁及以上人口25388万人,占比达18.1%。随着人口老龄化的加剧,医疗供应链的不平衡问题愈加突出,医疗行业面临较大的供给侧限制,而数字化技术被广泛认为将成为突破医疗供需不平衡的关键。

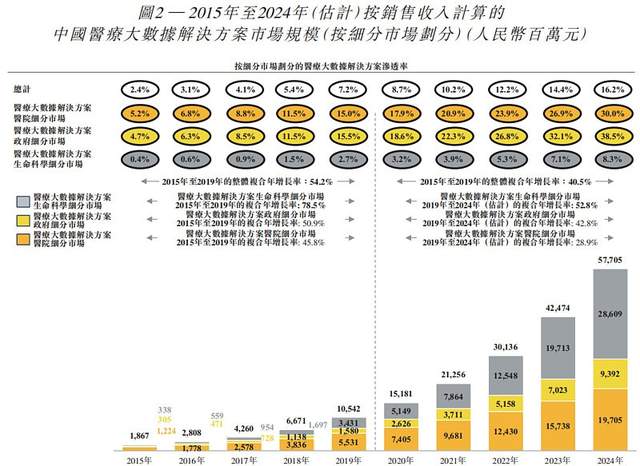

(来源:安永报告)

这也导致了医渡云所处的"医疗+AI"赛道的发展潜力得到释放。根据安永报告,按截至2018年12月31日止年度的国家医疗开支8614亿美元计算,中国是世界第二大医疗市场,自2016年以来的复合年增长率为12.9%。2019年中国医疗行业内医疗信息化投资总额为人民币1456亿元,预计到2024年将增长至人民币3567亿元,复合年增长率达19.6%。

其中作为中国医疗行业整体信息化投资的一部分,中国医疗大数据解决方案市场2019年的规模为人民币105亿元,预计到2024年将增长至人民币577亿元,复合年增长率达40.5%。医疗大数据解决方案整体渗透率预计将从2019年的7.2%增长至2024年的16.2%。

所处赛道潜力得到认可,医渡云的盈利能力自然也就水涨船高。

另一方面,在医疗行业,政策土壤的滋养也是极为重要的利好。2016年,国务院印发《关于促进和规范健康医疗大数据应用发展的指导意见》,国家在《"健康中国2030"规划纲要》、《"十三五"卫生与健康规划》等重要政策中屡次提及要发展医疗大数据产业。2018年,国家卫健委发布的《国家健康医疗大数据标准、安全和服务管理办法(试行)》。

在政策的推动下,整个医疗大数据行业迎来黄金发展期。但不可否认的是,医渡云即使有着多重利好的加持,却依然没有摆脱医疗行业的通病,即亏损与投入居高不下,这或许也是其急于赴港输血的重要原因。

"贫血"的医渡云急于回港输血

其实,医渡云与实际意义上的"贫血"并不太吻合,事实上它获得了多家公司的站台与多轮融资。除了有高盛与中金公司作为保荐人,在股权层面,公司股东同样阵容强大,其中不乏GIC、腾讯、阳光保险等知名机构。自医渡云2014年成立以来11轮融资累计融资3.37亿美元,C轮融资投后估值达18.3亿美元,每股12.2745美元,总股本约1.49亿股。

但多家知名机构、投行的融资也未能延缓医渡云的亏损速度。据招股书数据显示,2018-2020年,医渡云经调整净亏损人民币2.529亿元、4.193亿元和3.236亿元。

其一,医渡云作为医疗机构,其在科研上的投入与日俱增,2018-2020年,公司研发开支分别为1.536亿元、2.576亿元及2.637亿元,分别占当年收入的675.9%、252.5%及47.2%。

另外从招股书数据中我们可以发现,已经不仅是研发成本,在行政开支、销售开支、硬件和软件成本、员工工资和福利、外包服务费、管理费用同样居高不下。

其二,从招股书中医渡云对于赴港融资用途的说明来看,公司为了扩大核心竞争力,一直在持续扩张业务、丰富生态系统,这对于医渡云来说也是一笔不小的开支。

因此可以看出赴港融资对于目前医渡云来说的紧迫性与必须性,由招股书可知,医渡云的融资资金主要将分配到增强公司核心能力、进一步的业务扩张和丰富生态系统。随着多家知名机构站台保荐、公司实力得到进一步增强,医渡云在资本公开市场能否一帆风顺呢?

得高盛保荐、腾讯站台的医渡云能否成功"渡劫"?

在对医渡云的招股书进行分析之后可知,2020年医渡云实现了业务扩张、市场扩张,更重要的是,实现了营收与利润上的双突破。不管是在产品研发、市场推广的进展以及资本市场的表现,作为探路者的医渡云都未令投资者失望。

即使如此,医渡云在二级市场的探索中仍有一些难以规避的风险。首先虽然就收入而言,医渡科技在2019年所有医疗大数据解决方案服务供货商排名中位居榜首。但是放宽到整个行业来看,2019年中国十大医疗大数据解决方案服务供货商销售收入总计约占市场份额的32.3%,其中医渡云仅占5.0%,其所占比重并不算特别高。

而且市占数据也能够反映出,医渡云所处的这个赛道十分分散,竞争激烈。值得一提的是,京东、阿里和平安银行等互联网大佬已经纷纷瞄上了互联网医疗这块处女地,此时医渡云通过港交所的聆讯,医疗大数据这块市场的出现很难不被这些巨头盯上,一旦资本入场,医渡云现有的优势或难以持久。

再者,医疗大数据板块也不同于单纯的药品研发,目前尚无标准模板,无论是技术研发还是商业化路径,均有待进行更多的实践探索,即使能够成功赴港上市,医渡云在未来的一段时间内或许还是处于试错阶段。

最后,从医渡云的招股书中可以得知,公司有拓展海外市场的愿景,并将东南亚市场作为医渡云的国际化第一站。但事实上,医渡云目前在国内市场也处于早期扩张阶段,还需要不断用优质的解决方案留存更多的客户,再加上海外市场的排他性等不确定因素的加持,医渡云想要同时顾忌两个市场并不会是件容易的事。

当然,医渡云能够成功通过港交所聆讯,自然也代表其受到了市场的认可,但上述问题和风险也恰好会是二级市场关心的重要因素。

总而言之,医渡云作为在中国排名第一的医疗大数据解决方案提供商,若未来成功赴港,其综合实力势必得到进一步的提升,但其目前所面临的行业难题颇为冗杂。即便是成功通过聆讯无疑使得行业潜力释放,但或许也会引起竞争对手的更加重视。一旦其他参赛者发力后,医渡云原本奠定的优势也知道具体能维持多久。

文章来源:港股研究社,转载请注明版权。

加载中,请稍侯......

加载中,请稍侯......