海外版"闲鱼"Poshmark去年就传出IPO的消息,几次推迟后终于在近期递交了招股书,拟筹资1亿元。其额将成为美国本土率先完成上市的平台。

近年来,美国等成熟市场里诞生出许多二手交易平台,大部分以交易服饰品类为主。聚焦到今年,虽然公共卫生事件对零售行业,特别是服装零售业造成了巨大的冲击,但二手交易市场依然有着不错的表现。

相较之下,日本和中国的二手电商市场又有着哪些不同?二手商品线上交易的模式是否能够验证?结合Poshmark,美日市场以及国内的竞争格局,或许能对二手电商交易的发展有着更深层次的了解。

美垂直二手电商玩家云集,Poshmark主打时尚抢先IPO

研究显示二手服饰市场即将迎来井喷期。GlobalData Reatail日前发布二手服饰市场交易报告显示,2019年的市场增速已达到整体零售市场的25倍,预计未来五年内仅美国市场就将增长至640亿美元,远高于当前的280亿美元。

目前,市场涌现出大量垂直类型的平台,业务分布在时尚服饰、家具、奢侈品等,诞生出如ThredUp、Tradesy、The RealReal平台。此外,还有巨头玩家Facebook、eBay。

近日递交招股书的Poshmark也是其中一员,走C2C的模式,并且大部分展出商品针对主流时尚这一方向。

招股书显示,2019年的营收规模为2.05亿美元,比前一年增长38%。细分到季度情况,今年三季度营收为0.69亿美元,同比增长38%。今年Q1、Q2营收的同比增速分别为8%、41%。

这一变化趋势恰好和疫情的影响同步,Q2受益于利好带来的电商需求激增,但Q3则出现了一定程度的放缓。

商品总价值(GMV)方面,2019年录得11.07亿美元,比前一年增长37%。今年GMV同比增速变化和营收几乎保持一致,但若除去特殊因素的影响,不难发现此前的GMV增长正在逐渐放缓。

活跃买家数量是营收和GMV的主要驱动力,也是衡量平台用户规模和增长的关键。自2018年Q1起,从265.7万逐季上涨至2020年Q3的623.1万人。

经营费用层面,其中今年二、三季度的营销费用分别为1168万、1917.3万美元。这两个季度的数据相较于此前多季度,出现了大幅减少的情况。管理层在招股书中指出,是由于其主动在管理营销支出,以平衡增长和盈利能力。

正因如此,能够发现Poshmark在对应季度下实现了扭亏为盈。2020年Q1和Q2分别盈利2110、1080万美元。

综合来看,活跃买家数量直接影响着GMV以及营收表现,但这可能不是支撑今年实现扭亏为盈的主要原因。实际上,更多在于Poshmark通过调节费用来获取账面上的盈利。上市后,若要实现长期控制支出换取稳定的盈利能力,是否发挥网络效应会是其中的关键。

就当下美国二手电商市场格局来看,发挥出网络效应并非易事。大家对二手电商市场的前景抱有期待时,还需要担心的问题是谁能够分得最大的那块"蛋糕"。此前提及该市场聚集了不少玩家,给Poshmark带来竞争压力。因此,其后续应该思考如何扩大品类来提高平台的综合竞争力。

占据天时地利人和,Mercari成日本二手电商独角兽

不同于美国市场,日本虽然也有着一些二手电商平台,但完成上市的平台并不算多。无印良品、优衣库等本土零售品牌在全球获得成功,可惜在电商领域却鲜有本土品牌站出来,反而亚马逊和乐天成为了主流平台。

不过,前几年出现了一个例外。日本二手电商平台Mercari在东京上市,当时成为了全球首个IPO的二手电商平台独角兽。

Mercari首先作为本土品牌站了出来,与日本市场环境等外部因素有着密不可分的联系。它们给二手电商平台的发展提供了良好的基础,Mercari则趁此抓住机会实现了成功。

首先,日本是传统二手交易较为发达的市场。社会有了闲置物品,再加上环保节约的消费理念让民众在心理上接受买卖二手商品。

2018年,日本国内的二手交易市场份额正式突破2兆日元。根据日本Recycle通信公司的预测,不包含二手汽车市场,日本到2025年时二手交易市场的份额将会达到3.25兆日元。这意味着发展至今,日本国内的二手交易市场已具备规模且相对成熟,消费者存在着持续的购买需求。

其次,日本相对成熟的社会信用体系给二手电商打下了优质的基础。

围绕电商开展业务,买卖双方、平台之间的信任关系非常重要。而在健全的信用体系下,未相见而建立信任能够实现,恰好地解决了二手电商的痛点。最终,可以有效降低沟通成本和买卖双方的风险成本,进而提高二手商品的交易效率。

日本市场具备的这些优质因素,催生出不止Mercari一家二手电商平台,比如乐天旗下Rakuma、EcoRing、Brander Auction等等。Mercari在众多竞争对手下突出重围并最早完成IPO,离不开自身独特的经营模式。

Mercari在日本较早提出了"线上C2C二手商品交易市场"这一概念,这与美国的Poshmark相似。因此,其率先扬帆在这片蓝海市场,占据了先发优势。

基于这样的市场环境,Mercari在营销上的投入非常大,为了让这一新概念快速进入民众的生活中。之后进入美国市场时,采用"Uber式"的推广方式。当用户在社交平台上推荐Mercari,会,可以得到真金白银的奖励。这样的玩法能够在短期内教育市场,帮助Mercari快速占据一定的市场份额。

更重要的时候,Mercari发展初期便与物流企业达成了合作。从而帮助解决卖家的物流配送问题,大幅降低二手交易的成本。这意味着,在物流这个环节,Mercari已经跳脱出提供单号录入的模式,具备简单的供应链能力。

双寡头迈向三足鼎立,国内二手电商市场何时孵化IPO?

回顾美日两个二手电商市场,都已经出现了完成上市的平台。反观国内的二手电商市场,发展规模也具备着可观的想象空间,但还未有平台发展至上市这一阶段。

数据显示,2018年我国二手闲置市场规模达到7400亿元,增速为29.65%。预计到2020年市场规模可以达到1万亿元。

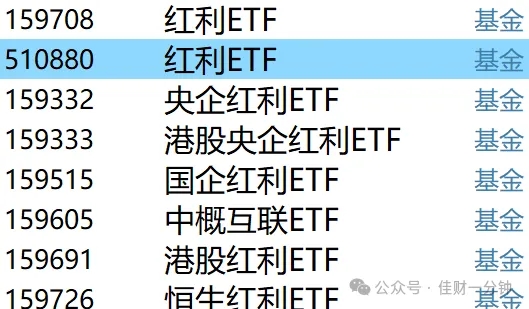

国内二手电商赛道发展趋势日渐火热。涌现出闲鱼、转转、爱回收,前两者位于第一梯队,后者位于第二梯队。还有得物、蜂鸟、nice等垂直平台,基本囊括了二手商品的各种类型。

其中,闲鱼是目前市场份额最大的二手电商平台,全品类使得用户可选择性更强。获得阿里流量、物流等方面加持后,发展更加稳固。此外,自身的流量还能够反过来帮助阿里完善生态闭环。

闲鱼值得一提的优势还有其依靠交易孵化出的社交属性。用户可以在鱼塘中进行互动、分享等,从而调节平台的氛围。这样能够增加用户黏性,并吸引更多的新用户加入达成交易。

转转成立之初和闲鱼相似,主打全品类的二手交易。但目前,转转已向二手手机这一垂直细分领域发展。从全品类走向垂直领域,可以形成独特的标签,从而提高二手手机的销量。这同样也可以避开闲鱼全品类对其造成的竞争冲击,迈出自己的差异化路线来寻找新的增长点。

但回过头来看,全品类仍然是巨大的市场,垂直化是否可行还需要时间的验证。而且转转在供应链能力上一直存在短板,不具备闲鱼拥有的天然优势。这意味着,未来需要再此有更大的投入,才能够填平这一方面的不足。

值得一提的是,转转杀入二手手机领域,还要面对爱回收释放的竞争压力。爱回收成立时,深耕3C数码业务,此前与京东旗下"拍拍"合并,进一步巩固其在3C领域的地位。

与转转相反的是,爱回收逐渐从垂直领域向全品类发展。此时做出这样的战略调整,正好与京东的加入相契合。来到全品类这一巨大的市场,能够充分享有京东带来的资源优势,拓宽自身的盈利空间。

爱回收和转转也有着相似之处,都选择避开闲鱼的锋芒,因为闲鱼背靠阿里具备着庞大的流量。但其中不同的是,爱回收建立线下门店,将目光投向线下市场。目前来看,爱回收的发展势头有望改变当下二手电商市场的竞争格局,向三足鼎立的方向发展。

从整个行业出发,二手电商领域,电商始终是关键词。因此其中一个平台若要建立护城河,必然要围绕电商展开。阿里、京东等电商巨头都已有着自己的线上线下布局,同样地,二手电商也难以避免。

无论是闲鱼、转转,还是爱回收,未来将会在线上线下融合的趋势下,展开新的争夺。在应对竞争的同时,自身存在的痛点也不能忽略,它们会持续影响着平台的发展。国内是否也能够诞生出第一家完成上市的二手电商平台,十分值得期待。

文章来源:美股研究社,转载请注明版权。

加载中,请稍侯......

加载中,请稍侯......