年末将至,又到了盘点今年股市年度表现的时刻。2019年年末分析师在做2020年美股走势时,绝没想到2020年会有新冠病毒这只"黑天鹅"横空出世,搅得全球股市波动不已。

而全球经济的震荡下行,却并未影响美国股市的"繁荣"。据富途报道:今年融资市场异常火爆,累计筹集资金4350亿美元,远超2014年创下的历史记录——2790亿美元。其中通过传统IPO方式上市的融资规模达1000亿美元,也刷新了历史记录。

今年或许称得上是美股市场IPO的不平凡之年,疫情导致制造业、外贸业损失惨重,但却让科技公司迎来了发展的新高峰。

美股研究社选取了几起具有代表性的IPO事件,涉及到外卖、共享住宿、Saas等行业,涵盖美国科技股和中国概念股。通过透视这些IPO公司以及至今的表现,管中窥豹,或许可以给投资者提供些许参考。

美国科技股发行火热,"疫"外堪比互联网泡沫时期

今年美股IPO除了创纪录的发行规模,首日平均收益也创出互联网泡沫以来的最高水平。据佛罗里达大学教授、IPO专家里特(Jay Ritter)编制的数据显示,今年美股IPO的首日回报率平均为41%,也为2000年互联网泡沫时期以来的最高水平。

今年美股上市的公司有不少科技公司、生物技术行业、还有一些通过SPAC实现上市。美股研究社选择几家具有代表性的科技公司进行复盘,带大家回顾这些公司上市的火热。

Doordash:市场渗透率有待提升,估值虚高引发市场"论战"

疫情导致的居家隔离,对于外卖配送行业而言或许是一大利好消息。趁着这股东风,Doordash也赶赴纳斯达克敲钟。上市首日高于发行价交易,市值突破600亿美元,而截至美股研究社发稿,总市值回落至508亿美元。

资本市场对于Doordash估值过高的怀疑不绝于耳,美股研究社归纳起来或许源于以下两点因素。首先,Doordash在北美地区的外卖市场渗透虽然超过50%,这与美团在国内外卖市场的份额大致相当,但是这种市场渗透率并不稳定,疫情缓和后能否继续保持这一市占率,目前来看还是未知数。

其次,Doordash的业务模式过于单一,外卖配送业务是其最主要的收入来源,而该部分业务的毛利率并不高,因而这也引发市场对于Doordash何时能够实现盈利的担忧。

从上市之初的600亿美元市值,回落至约500亿美元总市值,这也反映出部分投资者对于Doordash未来发展前景的看空。这一市值回落究竟是不是表明Doordash目前存在估值泡沫呢?美股研究社认为只有时间和市场才能加以检验。

爱彼迎:酒店住宿短期内复苏无望,共享经济盈利难题仍无解

在线下酒店、航空业损失惨重的2020年,却有一家主打共享住宿的企业上市了。12月10日,爱彼迎登陆纳斯达克。截止发稿,爱彼迎的市值已经突破800亿美元。在经历前几日的暴跌后,爱彼迎的总市值近几日有所回升。

在全球航空业和旅行业受到严重冲击的当下,为什么爱彼迎却能够赢得较高的市场呼声呢?美股研究社归纳原因于以下几点。第一,新冠疫苗的问世。新冠疫苗对于全球旅行业来说绝对称得上是一个利好因素。

第二,爱彼迎的房源分布较为分散,据统计其约63%的房源分布在北美范围之外,这同时也意味着全球疫情的不均衡发布和发展情况,对于爱彼迎而言或许也称得上是一个利好因素。

不过,爱彼迎仍被诸多投资者看空。最大的理由在于共享经济盈利难题未解,目前公司仍将重点放在增长而非盈利,而资本市场对于"高增长、高盈利、高亏损"的商业模式已经出现厌烦情绪。

Snowflake:被巴菲特亲选,被寄予云计算领域下一巨头"光环"

2020年值得关注的美国科技股IPO第三家是Snowflake,上榜的理由之一在于巴菲特的参与。Snowflake获得巴菲特旗下的伯克希尔-哈撒韦公司5.7亿美元以上的投资。伯克希尔-哈撒韦公司在过去54年来从未参与过新股发售,这次将第一次打新奉献给了Snowflake。吸引巴菲特注资的Snowflake究竟有哪些魔力呢?

Snowflake的营收数据或许是支撑点之一。从下图可看出,从FY2019Q3到FY2021Q2八个财季,Snowflake的营收均保持稳定的增长态势。其中,2020财年(截止2020年1月31日)Snowflake的营收为2.65亿美元,相比于2019财年增幅高达174%。

营收增长的同时亏损也在逐渐改善。Snowflake在2020年上半年净亏损为1.71亿美元,上年同期净亏损1.77亿美元,相较于营收,亏损额虽在收窄但依旧不小,但考虑到其扩张速度之快,这种程度的损失是投资者完全可以接受的。

上市首日,Snowflake的收盘价为253.93美元,而截至美股研究社发稿的报价为336.99美元,总市值约为965亿美元。

中概股融资额创近年新高,遭遇做空和监管风险依然正面前行

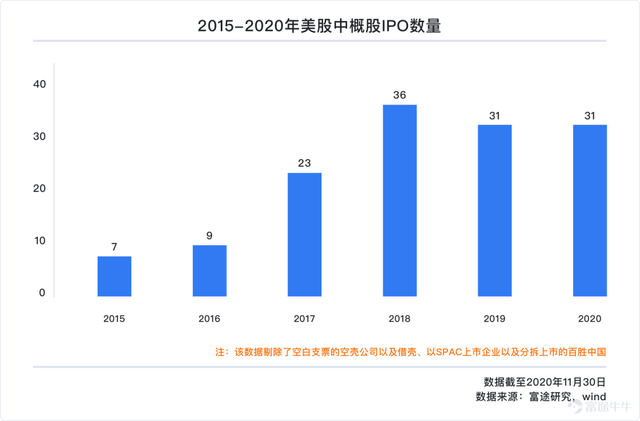

今年虽说美股历经大跌大涨的巨大波动,但丝毫也未影响到中概股的上市热情。根据富途报道:截至2020年12月8日,今年已经累计有31家中国企业成功登陆美国股市。(注:数量剔除了空白支票的空壳公司以及借壳、或以SPAC上市企业以及分拆上市的百胜中国。)

(图源富途)

上市的数量不少,其中不乏也有在美股资本市场表现受到关注的公司,美股研究社同样的选择几家具有代表性的公司来进行复盘。

理想汽车:新势力造车国内"老二",意欲软件+硬件齐下手

今年以来美股市场股价涨势最猛的公司,特斯拉毫无意外应该当选。以特斯拉为首的造车新势力在今年的资本市场刮起了一阵旋风。其中,理想汽车的IPO绝对有资格纳入排行榜。

7月30日,理想汽车正式登陆纳斯达克挂牌上市,因受疫情影响,本应该在美国纳斯达克敲钟的理想汽车,最终选择在其北京交付中心举行云敲钟仪式。这是继蔚来汽车之后,第二家赴美IPO的国内造车新势力企业。

截止发稿,理想汽车的股价为31.29美元,总市值约为280亿美元。与此同时,蔚来每股报47.58美元,总市值约为746亿美元。

看空特斯拉的投资者不在少数,而市场对于新势力造车的看空情绪也不绝于耳。理想汽车自上市以来的业绩表现能否支撑起其股价和市值呢?

据今年三季度的财报数据显示,理想汽车的营收为25.11亿元,而蔚来的三季度营收为45.26亿元;理想汽车的净亏损额为1.07亿元,蔚来的净亏损为10.47亿元。理想汽车的亏损情况要显著好于蔚来,剔除二者上市时间和体量的差异,理想汽车的真实情况或许并不差。

美股研究社认为,新势力造车之所以不同于传统车企,就在于其除去造车业务外,还涉及到软件服务的打造,这一点上特斯拉尤为明显,甚至业界戏称特斯拉不是一家车企,而是一家互联网公司。未来理想汽车如想继续在新势力造车行业深耕,"软件+硬件"的结合才是一条正确的道路。

贝壳找房:新房+二手房业务"疫"外增长,成互联网线上房产服务"头牌"

互联网线上房产服务也是2020年火热版块之一,先有腾讯注资贝壳找房,后有阿里巴巴入股易居,科技巨头们纷纷入局线上房地产交易赛道,这表明该赛道在未来的发展前景。

截止发稿,贝壳找房的最新股价为67.66美元,最新总市值为797亿美元。贝壳找房上市首日的收盘价为37.44美元。

就交易额和交易量来看,贝壳集团已经成为国内最大的居住服务平台。这一交易规模仅次于阿里巴巴(7.053万亿元),成为中国第二大商业平台。

贝壳找房IPO后发布的财报显示,第三季度贝壳找房平台总交易额(GTV)达1.05万亿元,同比大增87.2%;营业收入达205亿元,同比增长70.9%。

截至2020年9月30日,贝壳找房平台连接的门店总数超过4.4万家,同比增长41.7%。其中,门店等级分最高的A店占比为25%,过去一年内GTV超过5000万元的门店数量同比增长85.4%。贝壳找房连接的经纪人超过47.7万,同比增长50.7%。

贝壳以二手房交易业务起家,而在新房交易领域也在涉足。据财报数据统计,贝壳找房新房线上交易业务占到其营收的比重已经过半。而随着二手房业务的依旧稳固,新房线上交易业务的稳健铺开,美股研究社认为贝壳找房的前景可观。

达达集团:京东与亚马逊为其撑腰,商超加即时配送"疫"外乘东风

6月5日,达达集团登陆纳斯达克交易所,成为中国赴美上市"即时零售第一股",达达集团IPO的两位基石投资者分别是京东和沃尔玛。

根据达达集团的招股书,2017年至2019年,达达集团的净收入分别为12.18亿元、19.22亿元和30.99亿元,营收增速分别约为57.8%、61.3%和108.9%。

达达旗下有达达快送和京东到家两大核心业务平台,招股书援引艾瑞咨询的报告显示,两大平台在商超即时零售、社会化即时配送两个领域中市场占有率均为第一。

虽市场占有率目前占据相当的优势,但是对于资本市场而言,最让其担忧的恐怕是达达集团何时能实现盈利,如何控制好人力成本使亏损收窄,这对于达达集团的未来发展是非常关键的。

陆金所控股:去P2P业务成效显著,背靠平安独立性堪忧

陆金所是平安集团旗下第三家独立上市的子公司,这对于扩大平安的集团的产业链来说也是具有重大意义的一步伐。截至美股研究社发稿,陆金所每股报14.62美元,总市值约为356亿美元。

从招股书公布的数据来看,2017年至2020年上半年,陆金所的营收呈现出逐年上涨的态势,虽然2020年全年的营收额尚未出炉,但从上半年9.4%的同比增速,国内宏观经济日趋回暖的背景来看,2020年的全年营收大概率能实现同比增长。

虽然陆金所的营收表现较为不错,但是陆金所让资本市场最为担忧的问题是其独立性不够,其目前绝大多数客户都来自于中国平安,母公司对其引流(导流)是非常重要的一环。但是这也成为资本市场后续关注陆金所有无发展潜力的关键指标。

美股IPO狂热背后风险犹存,挤上独木桥的路径有何特征?

回顾上述八起IPO事件,美股研究社认为这期间的八家公司虽处于不同的行业、赛道,面临的具体问题不能一概而言之,但是通过对这八家公司的IPO的对比,美股研究社也发现了如下特征。

第1, 中概股偏见仍存。今年4月瑞幸自爆出现严重的财务造假案,股价从高点的50美元骤然下挫,黯然退市,也让大量中概股受到质疑。在这种情况下,这对于今年赴美上市的企业也存在一定估值风险。除了瑞幸事件有拖累中概股之外,此前美股市场对于中概股的偏见依旧存在,深究原因还是在于美国本土投资者对于中国公司离岸业务的不熟悉所致。

第2, 商业模式呈现出成本高昂的特点,上市后估值存泡沫风险。依赖于大量的外部资本来扩大其网络,推广其服务,快速地向新市场扩张,这也成为爱彼迎、Doordash、雪花为代表的公司发展的

第3, 依赖于大量的外部资本来扩大其网络,推广其服务,快速地向新市场扩张。在烧钱模式下,只有Airbnb在最近一个季度实现了净盈利,这还是在削减销售和营销成本,并裁减25%的员工之后实现的。

比如,DoorDash的市值为502.60亿美元,略低于通用汽车(General Motors Co.);爱彼迎的市值已超过944.03亿美元,超过了联邦快递(FedEx Corp.);雪花的价值为938.90亿美元,比高盛还高。

第三,绕开传统的IPO上市方式正在成为新的选择。而据悉,采用直接上市的方式可以为企业节省下大量的资金。相较于 IPO,直接上市会为 Coinbase 节省上千万美元的投行费用。例如去年六月份直接上市的协作式聊天软件 Slack 只花费了 2200 万美元的投行咨询费;而与其体量相似的打车软件 Lyft 在 IPO 相关的投行费用则花费了 7000 万美元。

从Spotify到Slack,科技独角兽开始摒弃IPO,转而以直接上市的方式进入公开市场,渐渐成为一种趋势。直接上市的另一个特点是,不用像 IPO 那样出售新股,并且早期投资者不用受到限售期的约束。但也正是因为这样,直接上市带来的风险是现金流和股价在上市初期会出现大幅波动的问题。

文章来源:美股研究社,转载请注明版权。

加载中,请稍侯......

加载中,请稍侯......