近年来,由于国产手机厂商的强势崛起,带动了上下游产业链的协同发展,其中不少供应商受惠致业绩大涨。

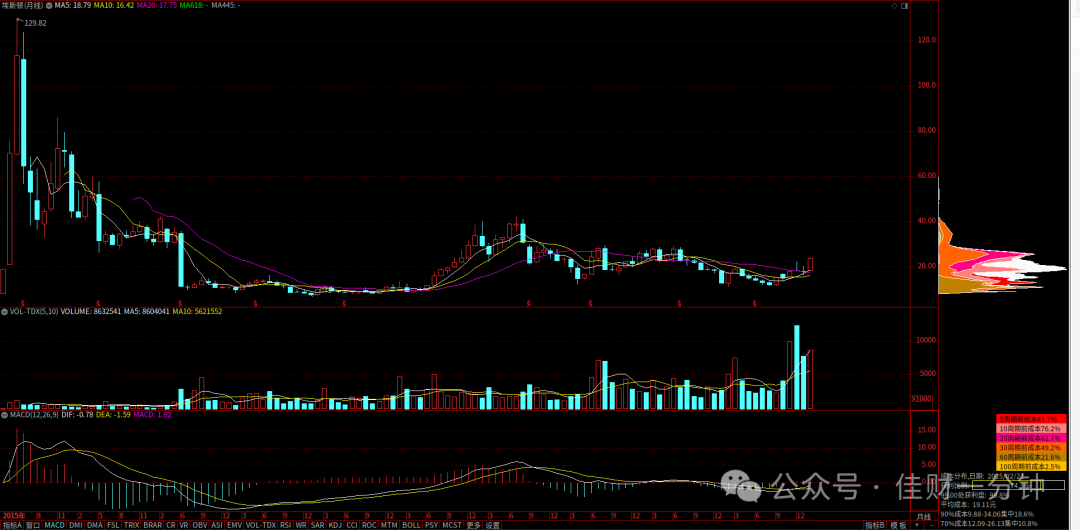

自去年以来,舜宇光学的股价一路上涨。数据显示,去年3月至今股价已实现翻倍,市值曾一度超过2400亿港元,截至1月26日港股收盘,报212.8港元,市值2334.1亿港元。

舜宇光学自 1984年成立以来一直致力于光学赛道,历经27年,目前在国内颇具影响力。据前瞻产业研究院数据显示,2019年公司车载镜头出货量全球第一,手机镜头出货量全球第二,摄像模组出货量全球第二。那么,在目前车载镜头发展前景尚好的市场基调下,舜宇光学未来能否借势冲刺更高市值?

股价翻倍,舜宇光学凭什么?

舜宇光学被投资者看好的原因,或许我们可以从几个方面来解读。

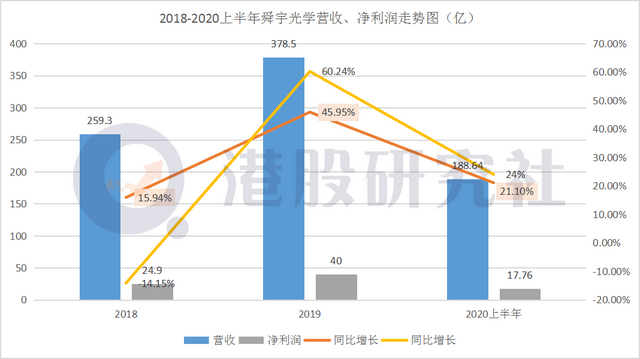

回顾舜宇光学历年财报,2018年营收为259.3亿,同比增长15.94%,净利润为24.9亿,同比增长-14.15%;2019年营收378.5亿,同比增长45.95%,净利润为40亿,同比增长60.24%;即使在疫情冲击下,2020年上半年,舜宇光学营收为188.64亿元,同比增长21.1%,净利润为17.76亿元,同比增长24%。

近期,麦格里发布研究报告称,上调舜宇光学去年收益及盈利预测1%及3%,且将其2021-22年度盈利预测升1%及10%,目标价由152港元上调64.5%至250港元,由"中性"升至"跑赢大市"评级。可见,市场对其业绩还是抱有乐观态度的。

此外,前不久,有市场传闻称舜宇光学的手机镜头业务将进入苹果供应链,随后舜宇光学大涨近8%,刷新历史新高。众所周知,苹果硬件产品销量在市场的影响力,进入苹果供应链,也就意味着舜宇光学在产品销量上拥有了更大的想象空间。

2020年除了苹果之外,与华为、三星、OPPO、vivo、小米等知名手机品牌厂商也形成了合作,产能利用率逐步提高。数据显示,公司手机镜头12月出货13046万件,同比增长2.5%,环比增长1.3%;2020年全年累计出货152975.7万件,同比增长13.9%。未来随着5G换机潮的来临,换机需求的回暖势必驱动2021年手机镜头的出货量,对于手机上游产业链的玩家来讲,是存在利好逻辑的。

另一方面,随着ADAS 和自动驾驶市场的火热,整个车载镜头未来的行情走势较为乐观。舜宇光学的车载镜头出货量正持续走高,数据显示,公司车载镜头12月出货573.6万件,同比增长37.3%;2020年第四季度累计出货1913.8万件,同比增长36.1%,2020年全年累计出货5617.4万件,同比增长12.1%。随着海外疫情整体呈减弱态势,海外车厂出货量将逐渐恢复,舜宇光学在车载摄像头领域的持续发展和全球市占率第一的领先地位,也是资本市场坚定看好的。

挤入苹果产业链,价格战恐难避免

为了迎合市场需求,多数厂商通过添置更多的摄像头数量来提高手机的拍摄体验,智能手机配置的摄像头数量的需求随之逐年提升。根据旭日大数据显示,2019年全球手机摄像头的出货量在44亿颗左右,平均单机摄像头数量约3个,2020年出货量达到60亿颗,平均单机数量达到近5个。预计2021年出货量将达到75亿颗。摄像头数量的增加极大地推动了光学行业的市场需求。

除5G驱动外,最显性、最能带动机型整体热度的赛道就是光学。光学是过去数年间手机价值增量最大的组件,也将是贯穿未来3-5年的创新主线。虽说5G换机潮对舜宇光学来讲是一个机会,但对赛道内的其他竞争对手来说同样是一场机遇。纵观光学赛道上,不少玩家表现不俗。

2020年11月,欧菲光成功开发1亿像素7P镜头,突破了高端镜头技术壁垒,达到了目前行业最高水准。2020年前三季度的光学镜头销量为1.32亿颗,同比增长29.28%,综合良率保持行业领先水平;另一竞争对手丘钛科技,前不久也公布了盈利预喜,预计2020年度综合盈利或按年增长约40%至60%,野村、建银国际等投行提高丘钛科技目标价。

在这些竞争对手的强势进攻下,即便是2020年手机摄像头模组出货量达5.93亿件的舜宇光学也势必会受到更大的竞争压力。那么,未来舜宇光学与竞争对手如何在市场上周旋也将成为资本市场持续关注的重要因素之一。

另一方面,舜宇光学手机镜头业务虽将进入苹果供应链,但这或许是一把双刃剑。在此之前,舜宇光学主要是三星、华为的大供货方,一直受惠于中低端智能手机以及新机备货需求。2020年,虽有向高端化进军的趋势,但这也意味着舜宇光学后续可能面临着更多的挑战。

从行业内来讲,随着智能手机市场复苏,手机镜头也将有望向高像素、广角、长焦方向升级,提高了对技术的要求。而苹果对产业链要求的严苛,也早已不是业内新鲜事。舜宇光学若要顺利出货iphone镜头,面临成本、供应链、新技术的开发等方面的挑战也会是必然的。

据侯安扬投资笔记显示,要知道,定位高端市场的大立光自2007年成为苹果手机镜头的独家供应商至今,一直未出现与其相抗衡的供应商。据侯安扬投资笔记的文章显示,定位中低端市场的舜宇光学盈利质量则不及大立光的1/3。现如今舜宇光学进入苹果供应链想与其分一杯羹,势必会加大二者之间的竞争。

那么,随着苹果与多家镜头大厂达成合作,这一领域很有可能会存在打价格战的可能。市场也早有观点认为,苹果持续通过韩国镜头大厂Semco和中国镜头大厂舜宇光学给予大立光降价的压力;外界预期,Semco与舜宇光学陆续打入苹果供应链之后,大立光会面临降价的压力。

那么,同一条供应链上的几个核心对手,落入打价格战的怪圈,也并不是不可能。参考当今国际上的芯片领域,英特尔和AMD就存在打价格战的局面。因此,在苹果供应链上舜宇光学,究竟能不能上演后来居上,亦或是究竟能分羹多少,最终仍然是有待遇于市场的进一步检阅的。

物联网催生市场需求,或难解缺"芯"桎梏

近几年,物联网技术得到了极大的发展,使物联网更加契合市场需求。而从未来市场前景来看,智能手机将逐渐进入瓶颈期,车载电子、IoT等则有望成为新的爆发点。5G高清视频应用带来视频专用摄像头需求,CCM行业整体有望维持双位数增长。

随着汽车电子市场领域迅速扩张,车载电子市场开拓空间潜力巨大。根据Yole数据,全球平均每辆汽车搭载摄像头数量将从2018年的1.7颗增加至2023年的3颗。ICVTank数据,2025年全球车载摄像头市场规模将有望从2019年的112亿美元增加至270亿美元,对应2020-2025年复合增长率为15.8%。换言之,未来巨大的物联网市场,光学行业是隐藏了巨大商业价值的。

事实上,2004年舜宇光学便进入车载镜头领域,并在2012年首次达到市占率第一并保持至今,其中2019年市占率达到34%的好成绩。

随着国内外汽车行业的调整与复苏,自动驾驶相关的技术研发和市场需求,汽车ADAS渗透率持续提高,一般情况下,大部分ADAS配置5-8个摄像头,而随着ADAS的不断升级,不少高端车型将配置10个以上的摄像头。由于舜宇光学持续在车载镜头方面加大投入,产品涵盖车载摄像头镜头、HUD、显示大灯、激光雷达等,这意味着未来在车载摄像头方面潜力巨大。

同时,兴业证券研报认为舜宇光学在2021年出货量有望达到高十位数增长。然而,虽然赛道优质,但是未来要想冲破更高的市值领地,舜宇光学还面临着缺"芯"的困难。

2020年5月,因受到一些国际上不确定因素的影响,华为少发货了6000万台智能手机,作为华为供应链一员的舜宇光学,股价也应声下跌9.45%。数据显示,舜宇光学12月CCM出货4529.1万件,同比减少-23.9%,环比减少3.4%,在2020年第四季度累计出货14968万件,同比减少13.3%。而造成这样结果的主要原因是手机供应链关键零部件缺货。

芯片的短缺,一定程度上造成了出货量的下降。据2019年财报显示,来自最大客户占总收入38.7%,去年占比21.9%,2019年来自前五大客户的收入占总收入68.4%。虽然华为不一定是舜宇最大的客户,但可以肯定的是,对华为的利空,同样对舜宇光学也利空。

总的来说,随着5G时代的不断迫近,摄像头模组的应用场景已经在变得更加丰富,可以预测的是,数字化时代里,光学行业的竞争只会愈演愈烈,对于舜宇光学而言,时代的利好也意味着机遇和挑战并存,未来能否在市值上冲刺更高领地,归根结底还要用技术来说话。

文章来源:港股研究社,转载请注明版权。

加载中,请稍侯......

加载中,请稍侯......