回顾2020年,美股旅游板块经历了跌宕起伏的一年。随着疫苗的出现,华尔街的投资者们对旅游行业又充满信心,很多旅行股出现强劲的反弹。

其中,在线旅游行业仍然是整个旅游板块表现最为强劲的行业。或许是投资者对资本市场的嗅觉更敏锐,以携程、Booking、Expedia为代表的在线旅游平台股价均在四季度实现较明显增长。

北京时间3月4日,携程对外发布新一季度财报,本季度携程业绩表现如何?去年下半年,旅游行业“复苏”、“增长”成为关键词。因旅游行业情况好转,携程、同程艺龙、在哪儿网等对外均释放利好消息。透过分析携程这份财报,或许我们可以探究下在线旅游经济复苏后的价值空间。

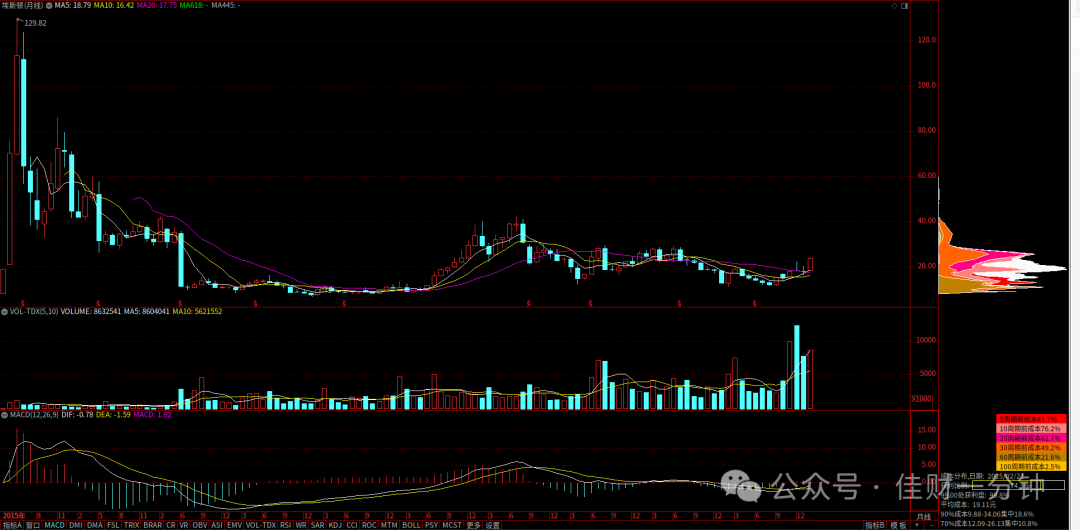

业绩呈“U型”走势,复苏趋势不断增强

进入3月份,不少中概股纷纷发布新一季度的财报。从携程、百度、汽车之家对外披露的去年前四个季度的财报来看,有个现象是他们的业绩走向呈现U型趋势。

2020年Q1到Q4季度,携程营收分别为47.35亿元、31.59亿元、54.64亿元、50亿元;百度营收分别为225.5亿元、260.3亿元、282亿元、303亿元;汽车之家营收为15.466亿元、23.1亿元、23.156亿元、24.831亿元。

从数据层面来看,进入Q3跟Q4季度,这三家企业营收均恢复较好的同比增速。在营收恢复增长背后,这说明这些中概股核心业务抗风险能力更强。对比Booking与Expedia发布的Q4财报来看,携程在Q4及全年营收的恢复程度均好于两者。

从营收来看,Booking总收入为12亿美元,同比下降63%,全年总收入68亿美元,同比下降55%;Expedia总收入为9.2亿美元,同比下滑了67%;全年收入52亿美元,同比下滑57%。从Q3到Q4季度,携程的恢复情况要好于Booking与Expedia。

从净利润来看,四季度携程净利润为10亿元;Booking净亏损1.65亿美元,2019年同期净利润12亿美元;Expedia四季度净亏损3.9亿美元,全年净亏损27.3亿美元。

以全年GMV来看,Booking集团总预订额为354亿美元,同比下降63%;Expedia全年总预订量368亿美元,同比下降66%;携程全年GMV达到3950亿元,连续3年稳居全球在线旅游行业第一。

不论是营收恢复,还是全年GMV,携程的表现均好于Bookibng与Expedia,这说明携程在业绩层面已经走上稳健复苏的轨道。

去年面对突如其来的黑天鹅考验,国内外在线旅游平台的发展实属不易。从携程Q4季度来看,其业绩已迈入高质量增长路径,这种良好的增长势头到底是昙花一现还是可持续的呢?

从复苏走向高质量增长,携程是如何做到的?

回看携程去年一年的股价走向,在上半年经历低谷之后进入下半年股价实现明显的反弹。从复苏走向增长,对于每个中概股来说都不容易,携程又是如何实现高质量增长?

一、经济复苏成主旋律,头部在线旅游平台受益并反哺行业

从国家统计局公布数据来看:2020年国内生产总值1015986亿元,比上年增长2.3%。分季度来看,一季度同比下降6.8%,二季度增长3.2%,三季度增长4.9%,四季度增长6.5%。在GDP实现同比增长背后,离不开各行各业积极采取措施刺激消费。

回顾去年的旅游行业,据《2020年旅游经济运行分析与2021年发展预测》研究报告来看:去年旅游经济运行总体呈现深度“U型”走势:上半年有组织的旅游活动全面停滞,三季度散客出游筑底回升,四季度恢复跨省旅游业务全面提振消费和投资信心,开始步入深度“U型”的右侧上升通道,恢复并巩固环比增长的趋势。

在利好因素影响下,这也是携程、同程艺龙、去哪儿网等平台恢复业务增长的关键。同时作为行业头部玩家,携程也积极利用平台优势为行业赋能。

据携程研究院发布的《2020 携程“旅游复兴 V 计划”年终报告》显示:去年3月面对疫情影响,携程于惊蛰之日启动“旅游复兴 V 计划”。后续携程历经“回暖期”、“复苏期”和“反弹期”三个阶段,以“BOSS 直播+高星酒店预售”为先行军,以政企联动的目的地整合营销为着力点,旅游复兴 V 计划在2020年底交出了一份拉动近 300个目的地城市复苏,预售交易额超 40 亿元的成绩单。

显然,旅游行业的复苏在很大程度上决定了头部平台的业绩表现。同样头部平台借助其影响力也能发挥正面作用反哺行业,形成双向正循环。不可否认的是,携程在2020年中国旅游业复苏中起着重要引领作用。

二、核心业务恢复高增长,开源节流发挥到极致

除了受到旅游行业复苏利好因素影响,平台要想在激烈竞争的环境中实现增长,关键还是要看核心业务的竞争力。那么,携程的业务表现如何?

1)住宿与交通业务成复苏双引擎

根据财报来看,携程四大主营业务全线复苏,尤其是大住宿与交通是本次复苏的主要引擎。四季度,携程住宿预订营业收入为22亿元,交通票务业务收入为17亿元。对比前三个季度的数据来看,携程在这两个数据上的增长恢复明显。

据Fastdata极数发布的《2020年中国在线旅游行业报告》显示,在GMV口径下携程的市场份额为40.7%、位居行业第一;携程及其投资的相关公司在整个在线旅游市场中占据优势地位,领先于美团等其他同类型公司。

以大住宿业务来说,高客单价的住宿预订业务支撑着携程的现金流和高毛利,酒店预订业务,尤其是高星酒店的城池,一直被携程所牢牢占据,甚至区别于竞争对手的重要标签。

有业内人士认为,美团平台的调性,受外卖业务影响,用户追求实惠。人们打开美团,对中高端酒店的预定需求会受消费习惯影响。美团想走入中高端酒店市场,能否改变用户对平台的认知、预期,是它需要应对的问题。相对美团来说,携程作为纯旅游平台,则是举平台之力发展酒店业务,不论是在服务、资源方面都有明显的优势。

2)坚持节流开源市场营销费用压缩

去年不少中概股面临营收增速下滑,由盈转亏的局面。在本季度,携程再次实现盈利。在实现盈利背后,携程在产品开发、销售与市场营销以及管理费用继续呈现下降趋势。四季度携程的销售与市场营销费用为12亿元,同比下降50%。去年四个季度携程在营销费用上的支出同比下降明显,这说明携程在开源节流上走在行业前列。

成本降低的同时核心业务均实现增长回暖,这意味着携程的技术效应、管理效应、运营效应、规模效应等在行业内进一步凸显,投入产出比越来越高效。或许是对营销费用的支出控制更好,这或许也是携程能够继续保持盈利,而Booking仍处于亏损的原因之一。

同时从在产品研发方面的费用率对比来看,携程在此的投入一直远超Booking。在产品上的投入也让携程更好地提升用户粘性。在呼叫中心和一站式旅行服务平台方面,携程对比Booking优势更明显。携程通过自有呼叫中心积累的服务大数据,已成为其核心资产的一部分。未来,携程将以此为基础大力推进服务智能化的发展,并对整个平台产品与运营的持续优化起到引领作用。

3)创新业务稳健运行

在互联网行业,不少中概股都会重点发展创新业务去谋求新的发展点。同时也能让营收结构更多元化,将鸡蛋放在不同的篮子里有助企业能规避一些风险。去年,旅游行业掀起直播带货热潮。其中携程走在行业前列,随着几个季度的稳健发展,携程以直播带货为代表的新业务开始规模化、体系化、常态化运作,并且通过社交网络,提升了携程的公众知名度和参与感。

截至2020年年底,携程的内容频道对APP流量贡献占比两倍于年初的水平,信息流的访问时长在年内也增长超过200%。抓住直播带货的风口,这也让携程在用户层面赢得了越来越多年轻用户的认可。据悉在携程直播的主阵地微信小程序中,90后、00后的占比超过60%。基于用户群的拓宽,这将有可能转化他们到携程平台上去消费相关服务可能性。

春暖花又开旅游消费需求或迎爆发式增长,携程新故事增长逻辑在哪?

在发布Q4财报之前,资本市场对Booking与携程的评级也发生明显变化。目前,已有瑞银、瑞穗、Bernstein、Credit Suisse均有上调携程的目标价。其中,Bernstein评级报告首次覆盖携程,首次评级为跑赢大盘,最新目标价为51.00美元。进入2021年,携程的新故事还有何看点?

一、短期发力本地游刺激旅游消费内需

去年,本地游成为旅游经济复苏的重要引擎。这也让不少在线旅游平台挖掘国内本地游的消费潜力。春节前,各大在线旅游平台有关“本地游”“周边游”“自驾游”产品的咨询量持续攀升,“本地游”的关键词搜索量也不断走高。显然,用户对于本地游的消费需求不低。

同时据中国旅游研究院发布《2020年旅游经济运行分析与2021年发展预测》研究报告,报告预计2021年国内旅游人数41亿人次,国内旅游收入3.3万亿元,分别比上年增长42%和48%。

在本地游方面,携程不论是在景区资源、住宿、交通方面都有很明显的优势。基于用户对于本地游的需求,在后续仍然有潜力挖掘更多价值,从而刺激核心业务的增长。

二、中期发力内容打造旅游版的“淘宝直播+小红书+抖音”

去年,网红城市、网红餐厅、网红景点成为热门关键词。在受追捧背后,越来越多年轻用户借内容来种草成为一种趋势。一方面,PC、移动互联网的发展,使得消费者获取信息的方式趋向于多元化,获取路径更短、更直接。在AI算法模式下,用户动动手指,甚至只需拿起手机即可获得信息。

另一方面,内容已成为影响消费者决策的重要因素。不论是快手、抖音还是携程都在大力推动景区与内容的紧密结合。去年携程以直播这项创新业务为契机,拓宽了在内容生态方面的布局。国内旅游市场多年来都呈现出产品同质化的状态,随着用户的需求升级,平台也要跟上迭代的进度。在内容生态层面深耕,这也是携程对市场发展的敏锐探索。

在供应链一端,携程则试图打通从内容到交易的闭环,覆盖产品、平台规则、排序、攻略、营销五个与供应商紧密相关的环节。随着携程深耕内容生态,在为自身打开新的业务发展的前提下,也将带动旅游行业发展的新趋势。

三、剑指全球化扩大挖掘未来增长的第二曲线

进入2021年,随着疫苗接种范围不断扩大,全球用户出游的需求迫切。据世界旅游城市联合会发布《世界旅游经济趋势报告(2021)》显示,预计2021年全球旅游总人次将达95.45亿人次,同比增长31.1%,2021年全球旅游或可恢复七成左右。

同时随着盈警利空消除,资本市场对旅游企业的信心正在逐渐回温。据美国投资管理公司BlackRock Inc.披露对Expedia集团持股已上升到6.6%,美国大型基金管理公司Vanguard Group也报告对Expedia集团的持股比例已上升到10.46%。随着全球疫苗接种范围不断扩大,未来跨境游和国际航班的大面积恢复后,相关消费需求或迎来爆发式增长,携程在海外的业务也复苏的同时也有望获得进一步发展。

结语

回顾2020年,它对旅游行业的影响是深刻的,但我们也看到在面对风险下,不少企业积极自救的一面。化被动的局面为主动出击,这或许也是以携程为代表的在线旅游平台能够在Q3跟Q4季度实现业绩复苏的关键。进入2021年春暖花又开,随着全球旅游行业的逐渐复苏,携程在拥有稳健业务增长前提下,不断探索创新业务的携程未来新故事的增长潜力可期。

文章来源:美股研究社,转载请注明版权。

加载中,请稍侯......

加载中,请稍侯......