近日,微盟与百胜软件达成战略合作,打造数字服务生态链。消息一出,也让行业震动不已,被誉为是SaaS界的“强强联手”,这也让两家公司聚焦在行业的镁光灯下。在此背景下,作为“微百联盟”的微盟发布了财报。

北京时间3月17日晚,国内SaaS领域头部玩家微盟公布了截至2020年12月31日止的2020年全年财务业绩报告。财报显示,2020年全年微盟营收实现同比增长,财报数据高于市场预期。但财报发布后,投资者似乎并不满意,截止目前微盟股价下跌幅度较大。

不过尽管如此,从去年年初至今,微盟股价从每股3.6港元涨至最高33.5港元,最高涨幅9倍。近期,虽受港股回调的影响有所回吐,但总市值仍超400亿港元。

那么,在当今的数字化大浪潮下,有着“新经济SaaS第一股”的微盟2020年财报数据表现究竟如何?港股研究社将结合最新的财报数据进行拆解与分析。

连续三年盈利为正 微盟赚钱的“底气”在哪?

从微盟披露出的财报数据可知,微盟目前依旧有不俗的赚钱能力,2020年微盟经调整营收达20.64亿元,同比2019年增长43.7%,创历史新高。

营收增长的主要原因,一方面从自身角度来看,2020年微盟主营业务实现大幅增长,相比2019年,微盟两大业务营收体量进一步扩大。

具体来看,微盟营收主要来自于数字商业与数字媒介业务。2020年,数字商业收入为12.46亿元,同比增长44%;数字媒介收入8.18亿元人民币,同比增长43.2%。两大业务营收增速均超40%,可以说是增长较为不错的。

并且,微盟在2020年发起的两笔收购,分别在2020年2月收购雅座63.83%股份以及11月收购海鼎信息51%股权。两笔收入的完成增加了微盟资金来源,扩充了营收渠道。

另一方面,也是得益于2020年SaaS行业的整体发展,对微盟营收增长有推波助澜作用。艾媒数据中心研究预计,2020年市场规模预计增长至253.4亿元,2021年更有望超过320亿元。同时,2020年也被市场称为是中国SaaS行业的机遇之年,BAT纷纷加大布局。阿里云宣布未来3年再投2000亿,腾讯也对外宣布未来5年要将投入5000亿重点加速新基建布局。

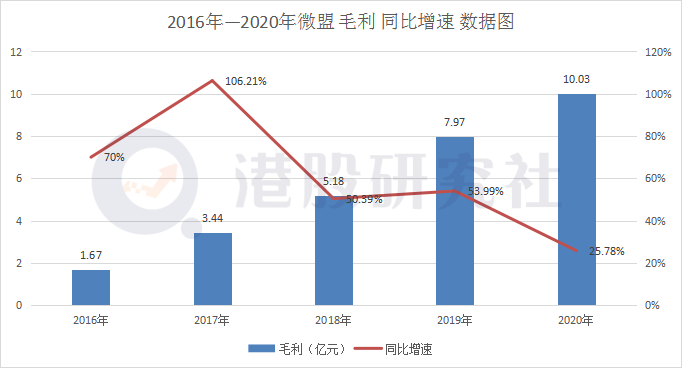

营收及业务的高增长也带来了利润的增速,财报显示,2020年经调整毛利10.98亿元人民币同比增长37.8%。

在净利润方面,微盟本年度实现连续三年经营性盈利。财报数据显示,经调整后的EBITDA为2.99亿元,同比增长78.3%;经调整净利润1.08亿元,同比增长39.1%。

虽然微盟在基本面上表现良好,但数据亮眼的背后仍难掩问题的出现。

在利润率方面,微盟2020年毛利率为53.20%要低于2019年的55.46%;值得肯定的是,尽管毛利率有所下滑,但仍高于广发证券预测的52.4%。

此外,在2020年微盟曾遭遇「删库事件」,导致SaaS服务一度暂停,这也让微盟在SaaS服务的营收损失一部分。

从市场角度来看,微盟依然面临包括中国有赞等行业竞争对手带来的挑战。在市值上,微盟目前要略低于中国有赞。而将时间线拉长,中国有赞2020年度股价增幅也要略高于微盟,2020年中国有赞股价涨幅为366.67%,微盟股价涨幅达到311.21%。

但在SaaS服务商上,微盟就具有一定的优势,从微盟CEO孙涛勇创立微盟的角度来看,微盟最初就定位于SaaS服务商。

而有赞以往的定位是“做一个私域流量运营工具”,虽然目前中国有赞开始向服务商转型,并关注大客户,但对于微盟早已建立的行业壁垒,仍是摆在有赞面前的难题。

精准营收翻一番 用户平均收益领跑市场

为了更好体现为商家提供数字化服务的实质,微盟在2020年优化营收结构以提升盈利能力,将主营业务细分为数字商业和数字媒介两大业务。其中,数字商业包含订阅解决方案和商家解决方案;数字媒介则是为商家提供效果承诺的广告服务。

随着微盟的客户服务能力进一步增强,同时带动了付费商户及ARPU同步提升。其中,表现最为亮眼的莫过于精准投放与精准营销的收入暴增。

根据财报显示,在数字商业板块,2020年微盟订阅解决方案每用户平均收益为7326元,同比增长15.0%,继续领跑市场,相比同期的中国有赞以及金蝶科技,要高出二者。

在商家解决方案中,精准投放毛收入为97.64亿元,同比增长111.9%,规模和变现能力进一步增强。

同时财报显示,在数字商业的商户解决方案和数字媒介中,微盟合计助力4.8万商户投放精准广告以获取流量,精准营销毛收入达106.8亿,同比增长102.2%。在2020年广告行业整体不景气的情况下,依然取得了毛收入翻番的成绩。

这也主要得益于,微盟拥有优质的媒体资源,不仅拥有腾讯广告12个区域牌照和3个行业牌照,同时也是巨量引擎广告代理商,能够更好的为客户提供流媒体资源。

此外,微盟作为微信的服务商,数字商业板块的增长在很大程度上受益于微信商业生态的提速。2020年是微信构建商业生态的元年,2020年微信小程序GMV达1.6万亿元,实现同比翻倍增长。

其中,实物GMV同比增长154%,商家自营商品GMV同比增长255%。微信商业生态的高增速,带动商家对Saas服务需求的增加。

除中小客户外,微盟还在拓展KA客户,同时继续开拓头条等平台代理业务,促进精准营销与精准投放毛收入增长。

另一方面原因在于,2020年微盟收购了两家公司,进一步打通了餐饮领域、零售与流通领域的服务范围,增加精准营销与投放在不同Saas领域的构建,这也使得微盟在餐饮SaaS领域营收进一步增加。

财报数据显示,2020年微盟餐饮商户为6996家,收入达到4481.7万元,较2019年增长13%,每用户平均订单收入1.9万元,增长46.2%。

但随着并购扩大带来的资金流出,也使得微盟在2020年销售成本达到9.66亿元,同比增长51.05%。其中,销售与分销开支最大,达到9.19亿元,同比增长28.24%。

除此之外,目前广告行业受疫情影响带来了一定冲击,广告主对营销投入更谨慎,这也使得不少商家在广告营销投入有所减少,在一定程度上影响微盟媒介业务。

并且,快手、抖音等新商业生态的异军突起,成为越来越多商家选择做营销广告的重要途径。作为扎根在微信的微盟来讲,可能会面临营销流量分散的风险。

微盟在受到微信商业生态的提速,带来利好影响的同时,也面临微信带来的威胁。微信近期的自建SaaS服务开始逐渐应用,这可能会让付费给微盟一部分客户,直接选择微信小商店,导致微盟的客户与营收的流失。

携手百胜发力“中后台” 微盟瞄准全链路SaaS生态?

在财报业务展望中,微盟希望在未来发展中升级全链路运营能力,为客户提高全链路智慧增长解决方案。对于微盟在财报中提到的全链路SaaS服务生态升级,我们或许可能并不陌生。

回看微盟收购海鼎的过程,或许就已经展露出打造全链路SaaS服务生态的野心。海鼎是国内领先的零售与流通领域的解决方案服务商,核心产品主要围绕连锁零售、仓储物流和商业地产三大部分。

目前,微盟虽然通过以内部业务+外部投资并购的方式不断扩展其服务边界,在电商、酒店、旅游等SaaS领域均有覆盖,但在大型连锁零售以及仓储物流上,微盟涉猎的领域并不广泛。而收购海鼎恰好弥补微盟在相关领域的不足,率先打通众多领域SaaS运作路径。

在近期,备受关注的“微百联盟”或许也是微盟全链路SaaS服务生态的关键步伐。目前国内SaaS行业都主要集中在前端服务,极少数玩家会布局中后台。两家企业合作的背后,实际上是SaaS前端产品服务商向中后端布局的趋势。

联手百胜加速布局“中后台”,实际上就是在为增强向客户提供整体解决方案的能力。微盟打造的全链路SaaS服务生态的目的也是为了提升客户智慧解决方案,换言之,微盟加速布局“中后台”真正目的就在于全链路SaaS服务生态。

而联手百胜,也取决于微盟在财报中提到的大客化、国际化、生态化核心战略。

相比中小客户,规模越大的大客户,往往付费意愿更强、生命周期更长且相对稳定,所以用户粘性和整体续约率都会更好。保障品牌商家的利益、提高品牌商家数量,是微盟在核心战略大客化实施上的具体表现。

对微盟而言,提供“流量-SaaS产品-运营”一体化的全链路智慧增长解决方案,用整体方案服务好大客户,满足用户更高的需求,可以带来续签率和ARPU的提升,也就意味着收入增长,并且也能增强投资者信心。

站在行业角度而言,微盟全链路SaaS服务生态也是行业趋势,目前SaaS行业推行“数智化发展”。从用户数据获取到服务“上云”,企业逐渐实现了业务数字化、数据资产化。

然而,企业将不再只需要单一的数字化服务或解决方案,面向终端用户的运营、销售、营销一体化方案才是商家所需。在企业数字升级的深入下,渠道一体化方案应声而出。

但全链路SaaS服务生态这个风口不仅仅只向微盟开放,行业内许多玩家也洞察到了行业风口的转机。

国内另一家SaaS领域头部玩家中国有赞,也于近期完成了对数字化中台服务商伯俊软件的投资,致力于覆盖一线门店服务的整体解决方案。

除有赞、微盟之外,右来了科技也沉迷打造全链路Saas服务生态,收购亿德天下全面推进B端业务数字化的战略升级。

有赞、右来了科技等SaaS领域玩家相继加入,无疑会进一步推动整个行业的向前发展,市场激烈的竞争,才能促进行业的技术革新与科技进步;但对于微盟来讲,却是一场挑战,随着有赞、右来了等玩家的加入,也免不了会与之有一场激战。

总的来讲,微盟2020年度财报还是带给我们较多惊喜,作为国内Saas领域的头部玩家。精准投放与精准营销翻倍增长,是在意料之外但也在情理之中。但业绩发布后的股价下滑,也是微盟值得深思的问题。但微盟在全链路Saas服务生态上的布局,确实拥有一定的优势,未来走势如何,港股研究社也将持续关注。

文章来源:港股研究社,转载请注明版权。

加载中,请稍侯......

加载中,请稍侯......