最近的外卖费率改革引人关注,美团的一番举动引起了不少舆论。

一波未平一波又起,美团在反垄断监管下交出了新一季的财报。

就基本面数据而言,一季度美团营收实现了新增长,但在净利方面,却是延续了上个季度的亏损趋势,相比去年同期亏损进一步扩大。

下面我们来看财报的核心数据:

2021年一季度美团营收达到370.16亿元,同比增长120.9%。

一季度净亏损达48.46亿元,经调整后的净亏损达到38.92亿元。

那么,反垄断监管下,美团新一季财报又表现如何?面对美团这份增收不增利的财报,我们又该关注哪些价值点?

外卖业务增长强劲 反垄断下却显美团焦虑

作为目前美团的主力业务,本季度外卖业务依然取得了强劲的市场表现。数据显示,外卖业务一季度营收达到205.75亿元,同比增长116.8%。这也是受益于春节假期需求的提升,使得订单量有所增长,2020一季度美团外卖交易笔数达到29.03亿笔,同比增长111.2%。

疫情后,美团KA商户急剧增加推动了整体平均客单价,一季度外卖AOV下滑5.5%,在基数效应下,环比前几个季度来看,外卖业务的平均客单价也是有所下滑。

另外,疫情期间,美团对部分平台商户佣金减免以及降低平台广告变现率,使得去年一季度外卖整体变现率有所下滑,而本季度受低基数影响,整体外卖业务的变现率是有在提升,达到14.4%。随着疫情的恢复,到了下半年,外卖整体变现率以恢复往常,而环比四季度来看,一季度实际上是处在上升的阶段,这也说明美团在平台外卖变现上,经营效率有所改善。

在平均客单成本上,综合进项税及春节期间订单量高增长对外卖骑手双倍工资的影响,平均客单成本基本与去年同期持平,这也受制于就地过年的提倡下,超十亿人响应号召,阿里巴巴发布的春节消费报告显示,线上外卖,云旅游,云吃饭等成为新消费趋势,对外卖骑手的需求增大。

不过,美团正在面临反垄断监管压力上行,叠加政府约谈、社保缴纳多重因素阴霾,美团的短期风险空前释放。

近期,美团对外卖抽成做出了调整,已推行费率透明化,但仔细来看,却是在变相地上调了对商户以及骑手抽成佣金,维持自身的利润,这也引来商户和骑手不满。在反垄断监管下,监管部门也对美团实施“二选一”等涉嫌垄断行为立案调查,未来可能面临百亿罚款。

另外,关于骑手的社保缴纳引发了市场舆论,目前美团只是在为骑手购买商业险,而为骑手缴纳社保,会面临庞大的费用支出,这可能会导致在行政费用上会是一笔不小的开支,有市场统计,费用将高达200亿元。

面对美团实施试点费率透明化,饿了么也开启了降费补贴战,据《新京报》报道,饿了么目前已在超过10城试点费率透明化,并在川渝广深等美团腹地实行降费率手段,总投入10亿元补贴费率,与美团开启下沉市场攻坚战。

这样看来,在基数效应以及自身规模下,一季度美团外卖业务取得强劲的增长,其实也并不意外,但反垄断下美团提高外卖佣金,以及面临庞大的外卖社保支出费用,可能会对后续发展造成影响,而对社区团购持续性投入带来的亏大,也引来了市场关注。

阶段性亏损扩大 社区团购会是用户增长的底气?

目前,新业务板块分支的社区团购,是美团新业务重点发力的板块之一。本季度美团在社区团购业务上面依然重点布局。截至3月底,美团优选已经在全国超2600城市地区布局。

美团在此方面已经积累了一定的规模优势,但由于早期的行业竞争以及市场拓展,造成了资本重投入,这也迫使盈利上一直处在亏损状态,一季度美团新业务亏损额约80亿元,经营利润率降至-81.6%。

随着美团等各平台拓展市场的速度放缓,履约环节建设基本完成,竞争逐渐步入深水区,二季度开始,平台SKU和冻品增加对美团物流链路的稳定性提出较大考验。

在同一梯队的多多买菜也紧随其后,竞争层面并未拉开太大差距,根据知情人士的消息,多多买菜2021年目标是实现1500亿元GMV,这意味着日均GMV将超过4亿元,美团若不能保持现阶段优势,在市场份额上,可能面临被多多买菜争夺。

另外,社区团购的“价格战”消减也在困扰美团,随着“价格战”的降温,平台优惠力度的降低,订单量就会跟着减少,在提高用户复购率上,或许还是取决于优惠力度。

而作为平台型企业,用户规模永远是最受市场关注的焦点,目前,美团的平台活跃商家以及交易用户获得了一定数量的增长,截至3月底,美团平台活跃商家和交易用户数分别达到710万和5.69亿。

伴随平台规模以及用户分化出现瓶颈,以外卖业务为核心引擎的美团增长阶段正在进入末期,用户增长仍存在一定未知数,美团迫切需要社区团购为代表的新兴业务接过增长接力棒,用来找到那部分并不通过外卖解决吃饭问题的用户。

但目前,社区团购的热潮已经下降,平台以及商户的补贴金额和促销活动,也在逐步缩减,伴随社区团购这种新的流量入口业务展开,虽然在短期时间内增加流量用户数量,长期来看平台能否抓紧存量用户,才是用户增长的关键。

“电商流氓”拼多多也在通过百亿补贴的战略,寻求用户增长,根据最近数据显示,拼多多月活跃用户增长至7.246亿,年度活跃买家数达到8.238亿,美团与拼多多用户数量还存在一定差距。

此前,滴滴和阿里已经先后宣布对社区团购业务不设上限,对于美团来说,社区团购这场仗可比当初外卖市场的三巨头争霸还要激烈,未来美团的社区团购能到几何还需要市场进一步给出答案。

本地生活潮水涌入 “二选一”下美团AB面渐显

在本次财报中,除了用户数量以及社区团购外,市场也尤为关注美团的本地生活布局。

作为最早一批入局本地生活服务领域的企业,王兴当年带领美团从激烈的“千团大战”中突出重围,数据显示,到店业务一季度营收达到65.84亿元,同比增长112.7%。

就潜力而言,美团到店业务下沉空间及产品拓展仍然较大,目前美团正在不断增强交易类属性,拓展美团+点评的服务边界。同时,美团正在优化产品类别,提升广告付费转化率。

另外,市场一直关注抖音切入本地生活造成的潜在影响,目前来看抖音开城速度已有明显放缓,抖音等内容平台的交易转化短期偏弱,短期时间内对美团不会造成影响。

不能忽视的是,作为最初的涉足的美团与阿里,在二者的竞争中,美团已经展现出了用户增长放缓态势,QuestMobile数据显示,今年4月到到五一期间,饿了么App的日活用户规模均超过美团外卖。

在美团一站式生活服务不能形成前,还存在许多薄弱环节,更为关键的是,饿了么目前已明确阿里本地生活服务入口地位,阿里高层张勇在财报电话会上明确表示:“未来阿里将继续全力建设饿了么作为本地生活服务的入口心智。”

在“二选一”措施下,市场也将再次迎来更多新玩家布局。C端上,更多玩家意图踏足本地生活服务,百度有意重拾本地生活业务,这次将目光瞄准了本地生活的“在线旅游”这一板块,而快手也在此前灰测了同城团购入口,正式入局本地生活服务领域。

除了C端业务遭遇市场激烈竞争,在面向B端时,美团也举步维艰。餐饮供应链服务的布局上,阿里、微盟、有赞这些SaaS服务商,争抢餐饮TO B服务的蛋糕,抖快二者合计拥有超9亿的用户规模以及大量的视频内容输出,或许成为打开市场的关键。

从美团自身角度来看,自身在本地生活的广告费率,实际上对商家并不友好。近期,美团对费用规则进行了调整,平台支付费用相较从前上升了几个百分点,费用变化下,美团流量会整体上向付得起广告费用的商家倾斜,而承担不起广告费用小商家得不到相应的曝光,可能会造成商户的流失。

短期来看,随着玩家的入局,短期时间内对美团的本地生活布局,不会产生太大的影响,而随着美团自身问题的凸显以及在C端、B端上面临的压力,美团还需一定的解决方案。

总的来看,美团这份财报还是喜忧参半,外卖业务保持强劲的增长趋势,为美团营收提供增长动力,不过本地生活的竞争激烈以及社区团购仍处在“烧钱”当中,这也给后续发展带来不确定性。

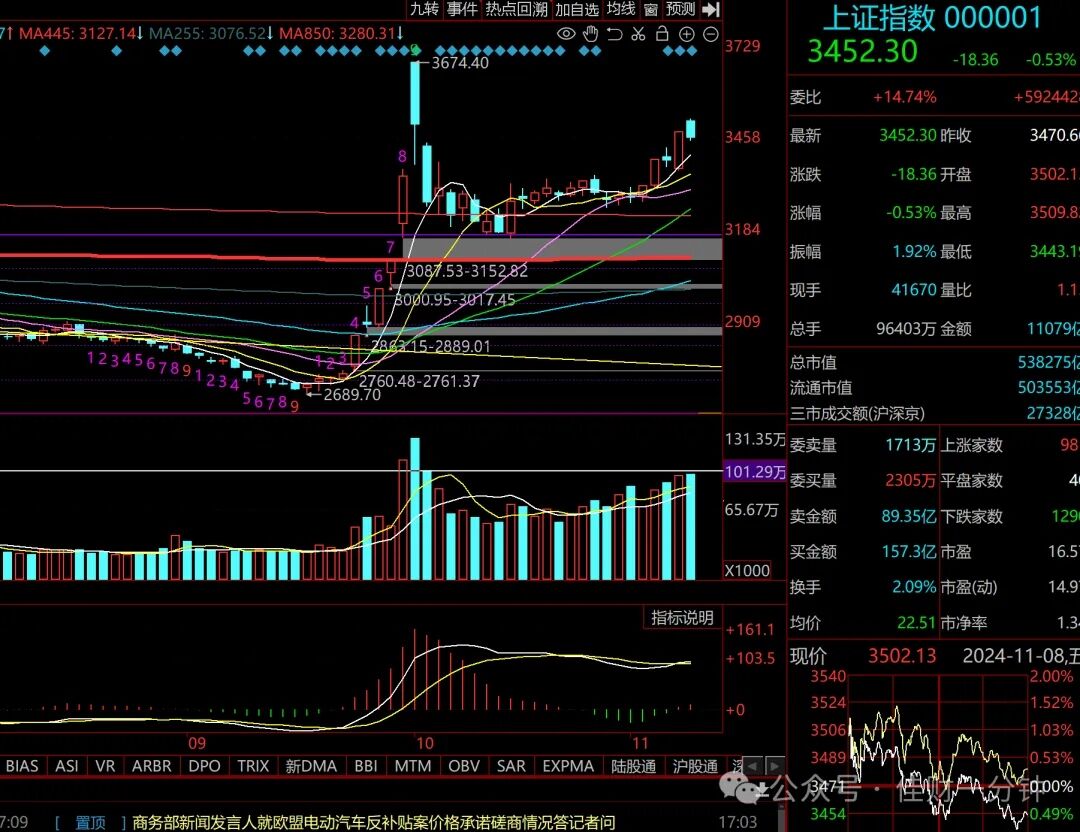

值得注意的是,最近三个多月以来,美团股价近乎腰斩,市值蒸发了超过一万亿港元。如今又面临反垄断监管,核心业务也在接受调查当中,未来美团的市值又该如何叙说,港股研究社也将持续关注。

文章来源:港股研究社,转载请注明出处。

加载中,请稍侯......

加载中,请稍侯......