在7月初公布了创纪录的超20万辆季度交付数据后,特斯拉收获了一份“涨”势喜人的财报。

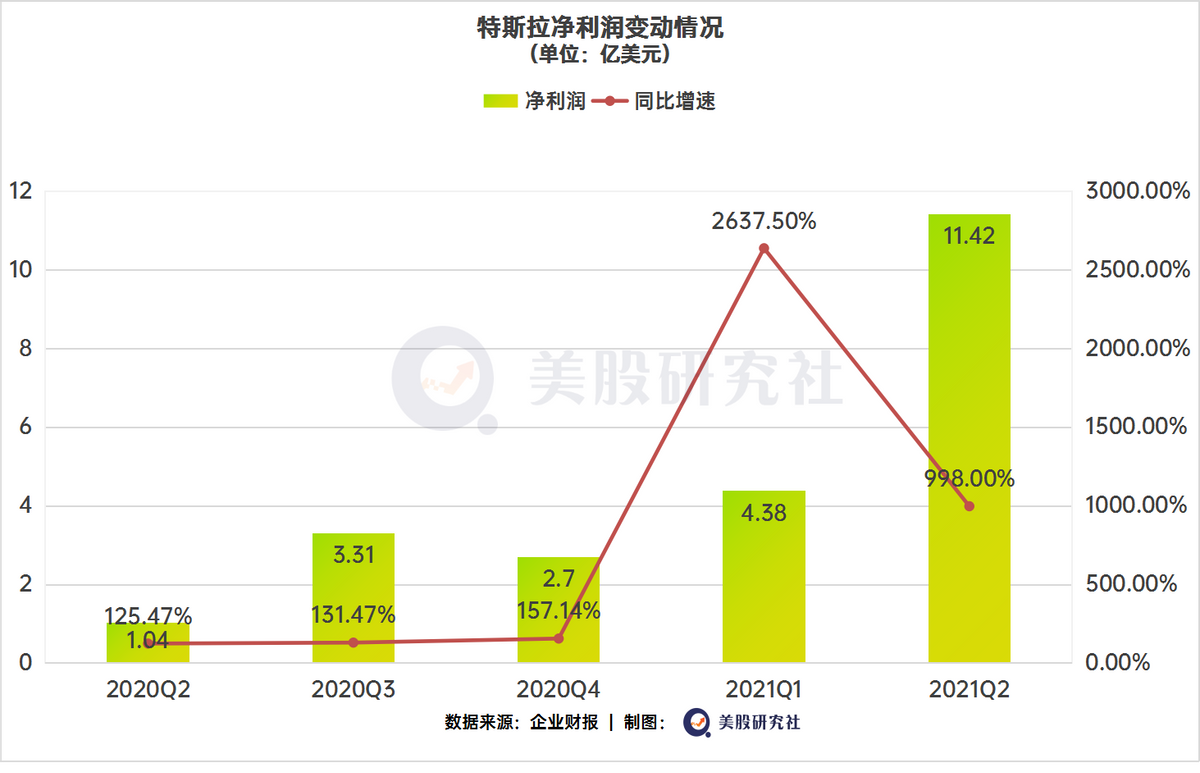

美东时间7月26日盘后,特斯拉公布了第二季度财报,以营收119.6亿美元、净利润11.4亿美元的突破性成绩结束了这个季度的大考。特斯拉股价在盘中就一度大涨近4%,盘后再涨1.01%。

市场对于特斯拉核心问题的关注并没有改变,比如缺芯是否有可能再次抑制产量、比特币对经营利润的影响在哪个程度、电动卡车工厂的进程如何等等。

对于投资者而言,特斯拉最需要给出的答案可能是后续的增长要如何进行?从电动车业务出发,特斯拉还能继续加速吗?

创纪录交付量推动营收增长超预期,下半年或继续狂飙突进

在上一季度营收小幅回落之后,特斯拉本季度的营收几乎相比去年同期翻倍,同比增幅达98%。这是由强劲的生产和交付实现的,史上最高季度交付背后,缺芯的影响较小。

数据上生产了206,421辆,交付了201,250辆,这表明特斯拉的产能在需求上得到了有效释放,产销率非常健康。

不过,上半年特斯拉在中国的一些负面新闻还是导致其销售出现了波动,后续的召回也一定程度上影响了消费者的判断。

二季度,它在中国的销量环比下降了11%。虽说国内造车三强目前对特斯拉的威胁还不大,但从他们披露的交付数据同比增速来看却远高于特斯拉。

从季度数据来看,理想汽车2021年第二季度累计交付量为17575辆,同比增长166.1%,环比增长39.7%。今年前六月,蔚来累计交付41956辆,达到去年全年交付量的95.9%。小鹏汽车前六个月累计交付量已超过2020年全年,达到30738辆,是去年同期的5.6倍。

但高盛分析师表示,来自上海工厂的汽车一部分被投入国外市场,这从侧面限制了其供应,也是销量下降的原因之一。

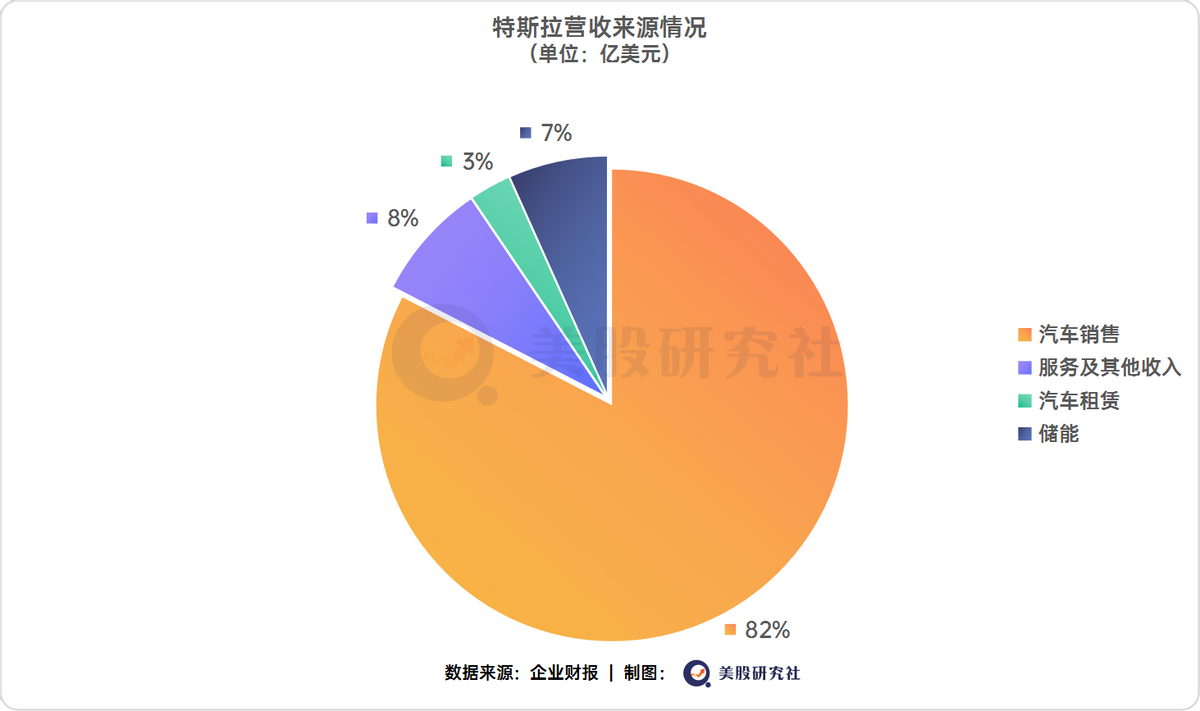

总体而言,特斯拉的基本盘依然在汽车销售,租赁、能源及其它业务的占比依然不突出,这也是投资者关注本季度柏林和德克萨斯州工厂进度的原因,它影响到特斯拉全球的生产交付能力,以及在欧洲拓展市场的效率。

好消息是,种种趋势预示着特斯拉下半年可能获得更好的销售情况。首席财务官Zach Kirkhorn在财报电话会议上指出:“我们2021年的销量将倾向于在下半年实现”。

6月,Model 3在欧洲交货26178辆,是该地区有史以来的最佳表现,也是电动汽车在这个市场上有史以来的第二好表现(第一名是大众,但大众也仅,特斯拉很可能打破这个纪录)。

同时,特斯拉采用宁德时代磷酸铁锂电池的降价版Model Y自7月初开放预定以来在中国大受欢迎,产能排期已经到9月,这可能推动市场总体销量的明显上升。

从长期来看,特斯拉正在以建立工厂为条件试图吸引印度政府降低进口关税,扩大在印度地区的销量;22号,马斯克在推特表示要把全球25000+台充电设备开放给非特斯拉车型。这些措施必然会给特斯拉全球总体销售情况带来助力。

不过,由于马斯克与比特币“剪不断,理还乱”的关系,即使净利润也大幅攀升,特斯拉的比特币风险早已摆到了台面上。

净利润首破10亿美元大关,比特币业务却暗藏风险

一季度,特斯拉曾经实现同比超26倍的净利润暴增,账面总利润高达4.38亿美元,掩盖了同期汽车业务亏损1.81亿美元的经营业绩,这份财报中就有四分之一的营收来自特斯拉持有的比特币。

当时已有声音指出这部分来自比特币的利润不确定性太大,即使马斯克力推,也不是长久之计,因此一季度73.58%的营收增长也没有让特斯拉股价出现明显的波动。

Q2季度,特斯拉以11.42亿美元的GAAP净利润刷新了利润纪录,连续八个季度盈利,不过这次比特币的支持动力显然不足了,马斯克承认,比特币在这一季度造成了2300美元的减值亏损。

特斯拉之前承认,其比特币持有量在第一季度有小幅增长,但这种加密货币的价格自4月份的峰值以来已下跌了约一半——4月15日,比特币价格达到今年截至目前的最高点64863美元,随后开始持续下跌,自六月中旬以来一直在三万多美元徘徊。

直到7月21日,在“The B World”比特币大会上,马斯克又放出消息称特斯拉可能会再次接受比特币支付,和“木头姐”一起为比特币大唱赞歌,这个曾让特斯拉浮盈14.5亿美元的加密货币又从跌破3万美元的趋势中反弹连涨至今。

特斯拉究竟有多需要比特币?

《财富》网站的统计指出,年初特斯拉以总计15亿美元价格买入了46000枚比特币,相当于均价32600美元/枚,此后在一季度有所出售,计算后当时的真实成本约为29661美元/枚。

从目前的比特币走势不难看出,如果它继续下行,特斯拉的比特币减值损失可能还要面临扩大,这也就不难理解马斯克为什么要在两种言论间“反复横跳”。

相比之下,更加稳定的服务业务才是可持续的收入来源。来自FSD(Full Self-Driving,全自动驾驶)的订阅收入正在被市场猜测是否会成为利润增长的下一个核心。

硬件之外,FSD将是特斯拉业绩增长的下一个驱动力?

某种意义上,FSD是个近乎一本万利的生意,软件业务的特性决定了它高毛利、低边际成本的表现。新能源汽车除了汽车的硬件价值,软件服务成为不少头部玩家们挖掘增长价值的重要业务。

在一季度的财报电话会议上,特斯拉首席财务官扎卡里·柯克霍恩谈到的,从以订阅为基础支付FSD费用的司机处获得巨额收入的可能性变得更为明朗。

所以Loup Ventures的执行合伙人吉恩·蒙斯特(Gene Munster)预测,十年后特斯拉FSD可能会价值8500亿美元,这比特斯拉现在的市值6000亿美元还要高。

他的报告还指出,特斯拉从FSD的前期购买和订阅中获得的账面营业利润将从2021年的6亿美元增加到2032年的1020亿美元,十年间的利润翻了170倍。

目前,自动驾驶商业模式有三种:一次性付费、按时间订阅以及计入整车价格。特斯拉FSD业务的想象空间和这次新用户每月199美元、老用户每月99美元的月度订阅付费形式有重要关系,特斯拉本月正式用订阅替代之前的购买时一次性支付1万美元。

最近几年,订阅制的“魔法”其实已经让很多公司尝到了甜头。

2017年1月以来,Adobe将销售软件转为订阅服务,其季度收入从当初的17亿美元增长到现在的38亿美元;苹果今年第一季度实现了Apple TV+、Apple Fitness +等服务收入170亿美元,对一家硬件为主的公司来讲,这样的附加值十分可观。

同时,汽车的自动驾驶订阅也解决了短期内技术跟不上需求、消费支出与获得的服务不匹配的问题。

实际上,国内车企也不乏有将软件配套服务作为重点甚至是核心业务去培育的。

蔚来的NIOPilot自动驾驶服务一开始分成数个不同的服务等级定价,今年1月9日,蔚来也首次开启每月680元的自动驾驶订阅服务。

小鹏汽车的智能泊车和NGP自动导航辅助驾驶在国内名列前茅,同时它已经推出具备高速公路自动导航辅助驾驶功能的XPILOT 3.0,计划在2022年开启面向城市的XPILOT 4.0。小鹏汽车的自动驾驶软件包售价为3.6万元,同时购买小鹏P7车型还可以打折。

理想汽车CEO李想今年4月20日表示,“理想汽车现在和以后所有车型的辅助驾驶和自动驾驶都是完全标配的”,而理想选择服务不单独收费,或许将计入整车价格。

当然,对任何半自动的辅助驾驶而言,改进永远不会停止,就在这个月23日,还有用户在推特喊话马斯克,他的特斯拉误将烟雾遮蔽的月亮识别成黄灯,导致车辆持续减速。

总而言之,软件服务付费始终需要继续培养用户消费习惯,毕竟是一笔长期的额外支出。不论是特斯拉还是其它竞争者,差距可能在各自的服务质量。

结语

在经历了特斯拉历史性的股价上涨之后,华尔街的共识一定程度上变得谨慎,现在属于特斯拉的评级是15个买入、1个增持、15个持有和2个减持,更重要的是,有六位分析师建议股东平仓。

而CFRA的分析师格雷特·尼尔森认为,今年实际上是特斯拉的“过渡年”,因为投资者正在等待德克萨斯和柏林工厂的启动。“这将推动明年的实质性收入和盈利增长”,他说。

因此,资本市场玩家对特斯拉的看涨或看跌都会有充分的理由,预测未来一段时间的表现难免有偏差。

但对特斯拉自己而言,产品和服务是毫无疑问的生命线,一时的加速背后,新能源这个产业,始终是一场长期主义的赛跑。

本文由小谦笔记(ID:xiaoqianshuo)原创,转载、合作请联系微信:meiganggu123。

加载中,请稍侯......

加载中,请稍侯......