山上的巨人站在那里,山下的人在仰望的同时,也在不断追赶。

1985年,世界上第一例机器人辅助手术在美国发生,工业机器人Puma 560辅助医生完成了一项外科脑部活检手术。

此后,外科手术机器人不断发展,经过36年的变迁,机器人研发技术不断成熟同时,也吸引了一大批企业以及资本的驻足。

据不完全统计,截止目前,就国内而言,已集中出现了至少100家医疗机器人创业公司,公开披露融资的企业超过40家。

9月24日,据港交所披露,微创医疗机器人已经通过聆讯,预计不久后将在在香港挂牌上市,摩根大通与中金公司为联席保荐人。值得一提的是,微创医疗机器人是微创医疗旗下的一家子公司,主要从事手术机器人医疗器械的研发、生产和商业化。

说到这里,就不得不说到微创医疗。

微创医疗是国内一家领先的创新型高端医疗器械公司,目前业务范围已经涉及医疗机器人与人工智能等多个领域。我们知道,微创医疗早已登录资本市场,在拆分子公司上市的打法上这并不是第一次。

只是,这次的主角是微创医疗机器人。虽说医疗机器人目前给人以高端、智能的印象,但作为一个承载着巨大社会意义的载体,目前依然存在诸多难以大范围落地的困境。

那么,微创医疗为何会在此时拆分医疗机器人这一业务上市?基于上述背景,国内的医疗机器人要如何跨域与国际上的技术鸿沟?

为何拆分医疗机器人上市?

作为微创医疗的一个孵化项目,微创医疗机器人诞生于2014年,刚开始便着手研发腔镜手术机器人,直到2015年,微创医疗机器人正式成立。

值得注意的是,2010年微创医疗正式登陆港股,目前旗下很多板块都在冲击上市,此前分拆的心脉医疗和心通医疗已分别登陆科创板及港股。如今,微创医疗三度分拆微创医疗机器人上市,也并不意外。

对于微创医疗而言,分拆微创医疗机器人能够再次拓宽融资渠道,提高母公司的流动性。目前,微创医疗机器人的发展资金大部分都来源于微创医疗,分拆上市之后,能在一定程度上降低母公司的资金支出,减少大额资金流出导致的流动性风险。

据称,此轮IPO融资,微创医疗机器人预计募资规模将达到7至10亿美元。若能成功融资,自然也就能在一定程度上降低微创医疗机器人对微创医疗在资金方面的过于依赖。

同时,也可提到微创医疗本身的整体估值。据市场资料显示,微创医疗机器人B 轮融资完成后,估值已达250亿元。

近年来,分拆旗下子公司上市得到了一些大公司的青睐。京东可以说是一个典型的打样板,去年12月,京东分拆京东健康在港交所上市。截止9月24日港股收盘,京东健康市值已经突破2410亿港元,市值达到京东的26%。

前不久,京东拆分的京东物流也在5月28日成功登陆港股,上市首日高开14.1%,目前市值达到1956亿港元。即便是对京东整体估值没有带来非常显著的提升,但若每一个上市的子公司都能获得资本的关注,实际上,已经是对一家企业母公司发展前景的肯定。

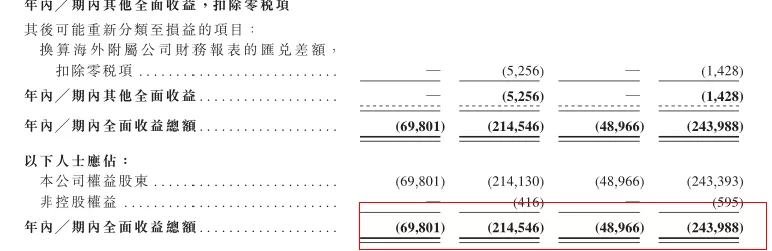

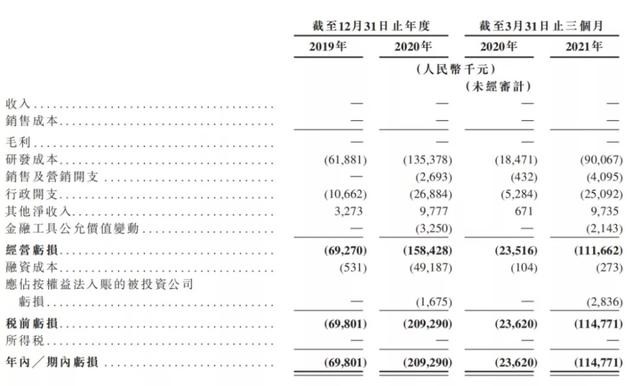

另外,微创医疗机器人尚未实现盈利,处于持续亏损状态,招股书显示,2019年、2020年、2021年Q1季度,微创医疗机器人净亏损分别达到6980.1万元、2.09亿元,以及1.15亿元。

同时,从2019年至今,微创医疗机器人也未实现营收,也就是说,微创医疗机器人挣不了钱的同时,还一直处在不断亏损的趋势,基于此下,微创医疗拆分子公司选择上市,对投资方也算是一个交代。

拆分上市,契机已至?

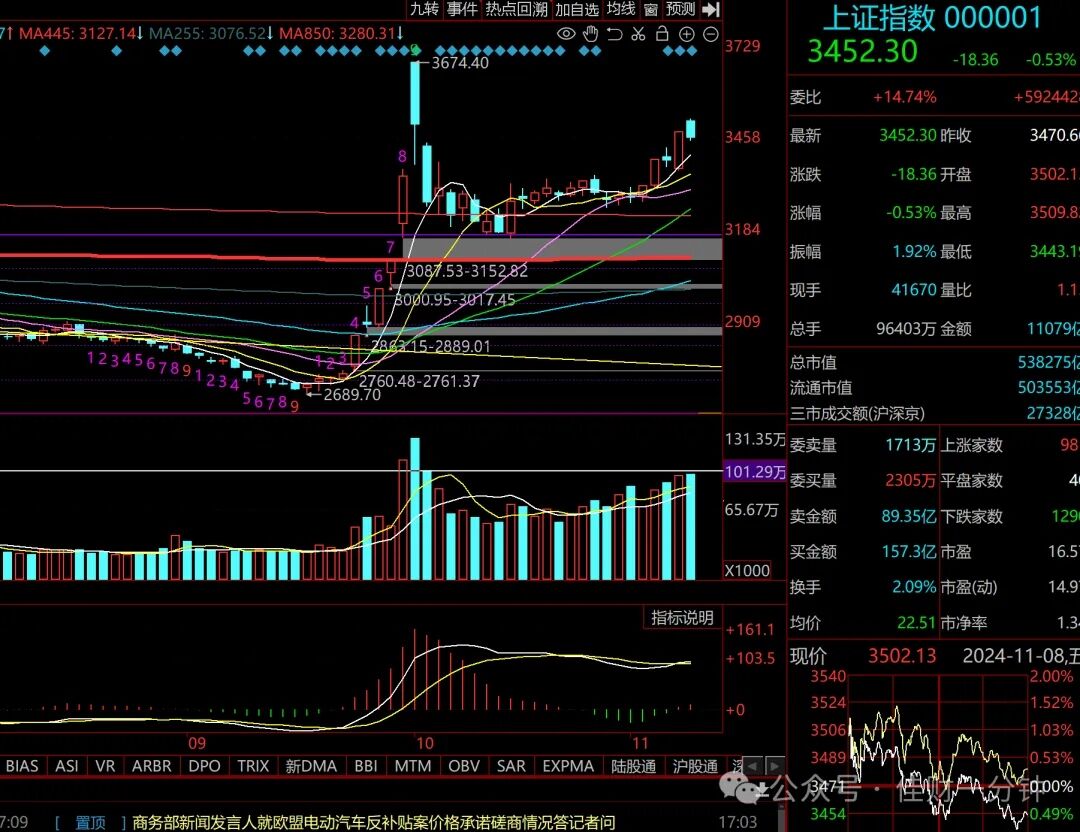

今年上半年,港股市场迎来46家新上市的企业,IPO融资规模逾260亿美元,仅次于纳斯达克464亿美元和纽交所283亿美元,排名全球第三。

受益于2018年港股新上市制度推行,香港成为了亚洲最大和全球第二大的生物科技IPO市场,上半年46新上市企业中,有13家来自医疗保健领域,医疗保健成为在港上市IPO企业最多的板块。

不仅如此,近年来,明星资本机构、投行也是偏爱医疗保健板块,港股板块上市的医疗企业中不乏明星资本的站台,特别是向来钟爱医药医疗领域的高瓴资本,在今年上半年上市的医药医疗企业中,高瓴资本持股企业多达6家,包括时代天使、心通医疗-B、兆科眼科等等。

可以说当前港股市场环境、及资本机构对医疗医药板块的重视程度,为微创医疗机器人提供了一个很好的上市时机。

自成立以来,微创医疗机器人也屡获明星资本的关注,截止至今,微创医疗机器人共获得约为41亿元融资总额,高瓴资本、远翼投资、CPE、贝霖资本等多家知名机构纷纷持股,其中,高瓴资本持股8.05%,成为最大机构投资者。

回归到微创医疗机器人本身,我们也能发现一些端倪。目前,微创医疗机器人虽未实现收入及盈利,但从所处的赛道及自身的技术,也是具备上市的条件。

与其他产业机器人相比,手术机器人属于全球医疗器械行业中技术最复杂且最具临床及商业价值的细分领域之一,随着技术及相关产业链的不断发展,预计国内手术机器人产业将出现大幅增长。

弗若斯特沙利文资料显示,到2026年底,国内安装腔镜及关节置换手术机器人的数量将达到2020年底的10倍及50倍,可以说微创医疗机器人正处在一个朝阳赛道。

如果站在这些外部环境来看,此时上市的时机并不差。

但同时,我们需要注意的是,就国内的手术机器人而言,比国际上起步就要晚,整体存在一定的差距。虽说在产品方面,微创医疗机器人的迈腔镜手术机器人直接对标ISRG.US的产品“达芬奇”4代,但技术上的突破,实际上,仍然需要在实践中来接受检验。

不过,值得庆幸的是,随着近年来国内人工智能技术的飞速发展,国内在医疗机器人依然有值得令人期待的未来。

微创医疗机器人离“达芬奇”还有多远?

事实上,随着技术及产业链的不断成熟,近年来,全球机器人产业进入了迅猛发展的阶段。

除了餐饮、公共服务、物流运输等领域外,已经有越来越多的机器人参与到细分产业之中。数据显示,2020年,我国服务机器人市场规模约为283亿元,预计2021年市场规模增加至319亿元。

这也是获得资本市场及投资者青睐的关键所在,目前,不管是VC/PE投资人还是机构,不是在机器人企业的创投桌上,就是在机器人行业的投资路上。数据显示,2020年,机器人行业投融资次数为242起,其中融资上亿的事件共67起。

步入2021年,这种趋势加速演进,据不完全统计,2021年上半年机器人行业共有112起融资,融资金额高达130亿元,单笔融资平均值达到1.16亿元。

在这种大环境利好的趋势下,对于微创医疗机器人以及相关机器人企业而言,未来具备一定的发展潜力。

作为一个重视科技程度的企业,研发费用的支出一定程度上代表了这家企业的实力。目前,微创医疗机器人相关研发费用处在不断上涨的趋势,2019年、2020年、及2021年Q1季度,研发成本分别达到6188.1万元、1.35亿元以及9006.7万元,占比分别达到85.3%、82.1%及75.5%。

招股书中,微创医疗机器人也是明确表示了,未来研发成本将随着研发活动的增加而增加,首次公开募股所得资金将主要用于上核心产品的临床试验及商业化落地。

不过,对于微创医疗机器人以及国内整个机器人赛道而言,赛道利好的同时,也有诸多行业性问题摆在企业自身面前,特别是,用于医学领域的手术机器人,对企业以及技术实力都提出了更高的要求。

首先,面对的便是盈利问题,这也是企业以及投资者关注的核心,尽管微创医疗机器人已经有一款产品获得批准,但离商业化使用以及大批量生产还具有一定时间,这也意味着微创医疗机器人的盈利还存在未知性;加之目前手术机器人主要运用在三甲医院,在下沉市场上的渗透率较低。而手术机器人的开机费用较高,这也是阻碍其进一步下沉到市场的重要原因,毕竟,很大一部分都是需要转嫁到患者身上,但对于下沉市场的人们来讲,动则几万的开机费并不是一笔小数目。

另一方面,作为高端智能医疗器械,市场竞争也是微创医疗机器人需要直视的问题之一。目前,国内腔镜手术机器人市场中,达芬奇机器人是仅有的获得药监局批准注册的腔镜手术机器人,在国内市占率最高,已经实现商业化多年。

对于还未上市,几乎没有什么临床数据的微创医疗机器人来说,要想突围并非易事。因为很大程度上来讲,国内的手术机器人市场几乎处于外企垄断的状态,近些年,国产相关产品也在逐渐崛起,但不论哪个行业要想打破市场孕育的垄断地位,这本身就是一个难题。

而微创医疗机器人冲击上市的背后,是企业本身价值的体现,但更多的是市场对于国产医疗机器人的更多期盼。至于微创医疗机器人能否带给市场更多的惊喜,仍需要在市场逻辑中接受检阅。

本文由港股研究社(ID:ganggushe)原创,转载、合作请联系微信:meiganggu123。

加载中,请稍侯......

加载中,请稍侯......