消费升级的当下,眼科、口腔领域成为当今资本市场的热门投资赛道。

年内,兆科眼科、朝聚眼科已相继完成上市,而口腔方面的瑞尔集团、中国口腔医疗集团和牙博士也相继递表港交所。

近日,国内最大树脂镜片制造商康耐特光学也开启了赴港之路。值得注意的是,这是康耐特光学继2021年4月1日后的再一次IPO尝试。

据了解,康耐特光学是一家树脂眼镜镜片制造商,从事生产和销售新型硬树脂光学眼镜片及相关服务,为客户提供标准化镜片和可定制的镜片。

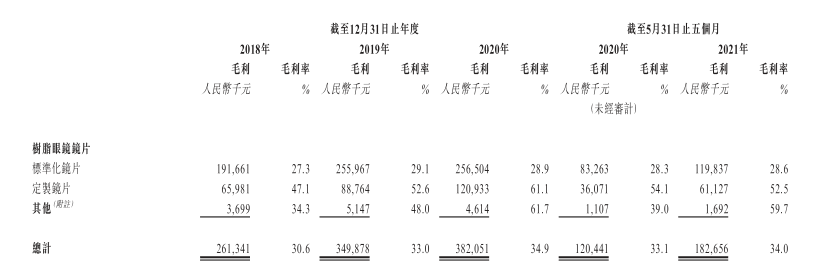

而在此之前,2021年9月,作为同行的明月镜片于创业板IPO已提交注册。据招股书显示,明月镜片的主营业务毛利率在40%以上,2019年达到50%以上;相比之下,康耐特光学主营业务毛利率只有30%多,远低于明月镜片。那么,对于毛利率只有30%的康耐特光学究竟质地如何?

康耐特光学的前世今生

康耐特光学树脂镜片制造和销售的业务可追溯到1996年原康耐特光学的成立。

于2016年开始,原康耐特光学开始发掘金融服务领域的增长潜力并提升康耐特光学的盈利能力,在两年之后将下属眼镜镜片业务相关公司通过业务重组分拆至上海林梧实业有限公司。

至2020年10月,林梧实业变更公司名称为“上海康耐特光学科技集团有限公司”。也于今年完成股份制改革,更名为现在的“上海康耐特光学科技集团股份有限公司”。

作为一家重组不过三年的公司,康耐特光学也受到了市场的颇为认可。在超过80个国家进行销售,不限于中国、美国、日本、印度、澳洲、泰国、德国、巴西等;康耐特光学也成为了中国出口额最高的树脂镜片制造商。

另外,值得一提的是,据弗若斯特沙利文报告显示,按树脂眼镜镜片产量计算,康耐特光学于2020年在中国树脂镜片制造商中排名第一,市场份额约为8.5%,也是唯一挤进全球前十大眼镜公司排名的中国制造商。

靠前的行业排名和市场份额侧面反映出康耐特光学镜片在镜片制造市场中具备较强的竞争力,或许这也是它两次冲刺IPO的底气所在。

“两头在外”的风险敞口型公司

作为国内树脂镜片制造龙头,康耐特光学规模不断壮大。从2018年至2020年及2021年5月31日止,康耐特光学的总营收分别为8.54亿元、10.59亿元、10.93亿元和5.38亿元;其中2019年、2020年分别同比增长24.0%和3.21%。

2018年至2020年的净利润分别为0.78亿元、1.12亿元和1.28亿元,其中2019年、2020年的增长率分别为43.59%、14.29%。整体上来看,康耐特光学的营收、净利润规模均保持上涨态势,但是增速有所放缓。

细分到具体地区收入,康耐特光学的主要收入源于境外地区,占比最高达到80%以上。

国内收入占比有所增加,由2018年的14.7%增加至23.8%,市场或向国内转移;但是康耐特光学也直言,预计将来产品的出口和销售将继续占收入很大部分,这意味着后续的海外销售与运营或面临汇率波动、贸易壁垒等带来的较大风险和不确定性。

另外,康耐特光学主营标准镜片和定制镜片两大业务,业务结构较单一。80%的收入源于标准镜片出售,但其毛利占比不到30%。而毛利率较高的定制镜片产品收入虽在增长,但收入占比不足总营收的20%;且定制镜片毛利率波动受客户需求影响较大。

在总的毛利率方面,康奈特光学的毛利率也不及同行的明月镜片。根据明月镜片招股书,2017年度至2020年6月,主营业务毛利率分别为40.45%、44.78%、51.24%和54.10%,远高于康奈特光学最高值34.9%。

其次,康耐特光学还存在原材料供应“卡脖子”的问题,为何这么说,因为其原材料供应地主要在国外。招股书显示,康耐特光学用于生产眼镜镜片产品的树脂单体大部分由一家日本化工企业供应,2018年至2020年以及2021年5月31日止,该供应商占公司的采购总额约40.5%、41.8%、41.5%和41.6%。

原材料受限于进口并不是个例,上文中说到的明月镜片也对韩国KOC及其关联方存在很大程度的依赖。

2018年至2020年,明月镜片向韩国KOC及其关联方采购特定品种的1.60及以下、1.67及以上折射率树脂单体占明月镜片当期采购的同类树脂单体比例达到90%以上。福斯特2021年9月30日在投资者互动平台也曾表示,目前POE树脂主要以进口为主,国内尚未有成熟的POE树脂供应商,这似乎成了一个行业难题,也就意味着不是一个短期内就可以解决的问题。

那么,在原材料主要依赖进口的背景下,一旦业务往来减少、受阻或者终止,是很有可能对康耐特光学的业务运营带来冲击的。毕竟,作为有下游销售端业务的企业,在原材料价格上涨的背景下,商家是有可能会通过提高产品售价的方式来提升自身毛利,但这里需要考虑的是,消费者会不会为此买单?因为,总体的用户流量池是有限的,而市场竞争却不会减少,这中间的矛盾或许不是行业内某一个企业能解决的。

再加上,本身业务结构较为单一,康耐特光学也可能难以抵挡原材料价格变动带来的影响。

“传统”与“智能”的博弈

当然,康耐特光学为了获得更多的利润,计划向下游毛利更高的零售发展。在此之前,康耐特光学已建立零售店面,并通过电子商务平台销售有自有品牌树脂眼镜镜片的眼镜,进一步改善毛利率水平。康耐特光学的这一举动究竟是不是一个好的发展方向呢?

据世界卫生组织的研究报告显示,中国近视患者人数多达6亿,在需求端的人数也有一定的增长,并且树脂眼镜也应用于太阳眼镜的镜片,大众也因为追求时尚而佩戴,可以预测的是,需求端容量巨大。

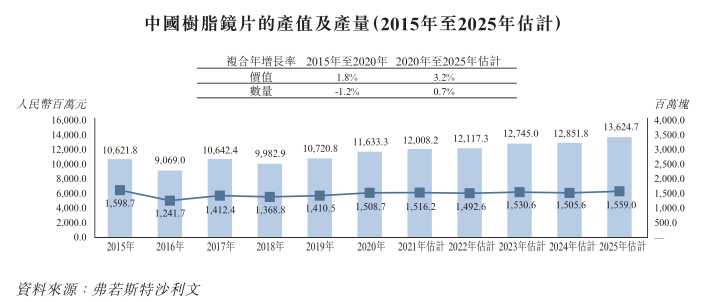

据弗若斯特沙利文数据显示,全球树脂眼镜镜片的零售销售价值总额由2015年的324亿美元增加至2020年的358亿美元,预计2025年增至465亿美元,复合年增长率为5.4%。

而中国树脂镜片的产值整体也快速增长,预计于2025年增至人民币136.25亿元,复合年增长率为3.2%,给树脂镜片制造商们提供了不错的发展机会。

但是在科技进步的当下,隐形眼镜因美观方便备受消费者喜爱。根据GfK数据显示,2020年隐形眼镜销售额达到106.7亿元,破百亿的销售额也给传统眼镜企业带来的不小的压力,部分企业也纷纷加码隐形眼镜赛道。

其他赛道的选手也在试图杀入,如国内的医疗器械企业鱼跃医疗以4200万元购进江苏视准两成股份入局隐形眼镜市场。另外,天眼查数据显示,目前我国经营范围含隐形眼镜的企业已经超过10万家。以上这些现象不管是对传统企业,还是镜片制造商而言,都面临着被分流而导致的业绩下滑的问题。

另一方面,高科技产品类的智能化眼镜也在抢占传统眼镜企业的市场份额。从2012年Google glass的面市到如今,智能眼镜被认为是近年来最被看好的可穿戴智能设备之一。

行业巨头都有相应的布局,如Facebook与高端太阳镜品牌雷朋联名开发了首款智能眼镜、小米发布智能眼镜探索版、华为推出HUAWEI X GENTLE MONSTER Eyewear II智能眼镜等等,进一步推动了智能眼镜的发展。

在未来,随着科学技术的进一步发展,智能眼镜搭配矫正视力的镜片、防蓝光护目镜片等或将成为镜片行业的快速增长点之一,进而也可能成为眼镜相关产业未来发展的主攻方向,给传统镜片企业提出了更高的要求。

当然,这也给康耐特光学在产品层面带来了更多的参考,或许未来可以不单一局限在树脂镜片的制造,可以尝试更加智能化的东西。只是,对于这类型的智能化镜片,目前已有不少国内外大厂涌入,康耐特光学能否做到脱颖而出还有待考量。

赴港上市或将可以为康耐特光学带来更多的发展可能,但纵观今年登陆资本市场的兆科眼科、朝聚眼科的股价走势并不乐观。截止目前,兆科眼科股价较发行价下跌55.95%;朝聚眼科相较于发行价下跌12.55%

虽说这两家企业与康耐特光学不属于同一细分赛道,但本质上来看仍处于眼科服务相关的大领域,一定程度上来讲,也给相关行业的企业冲击资本市场的动作给予了一些警示。

眼下,康耐特光学进击产业链下游市场或许可以改善本身利润结构,但这也是需要建立在康耐特光学后续需要不断完善销售网络的基础上,加强线上下下销售渠道网络的建立,才能给资本市场带来更多的期待。

本文由港股研究社(ID:ganggushe)原创,转载、合作请联系微信:meiganggu123。

加载中,请稍侯......

加载中,请稍侯......