作者 | Donovan Jones

翻译 | 美股研究社

摘要

按照最新定价,GitLab预计将通过发行1040万股股票筹集逾8亿美元,比最初预期多200万股。

预计IPO定价日期:美东时间2021年10月13日;股票代码:GTLB。

该公司为全球企业提供一个基于SaaS的DevOps软件平台。

GTLB陡峭的增长轨迹、其他运营指标和强劲的行业增长顺风表明,该公司未来前景可观,因此此次IPO值得成长型投资者考虑。

公司简介

GitLab总部位于加利福尼亚州旧金山,旨在创建一个DevOps平台,使企业能够将不同的技术和业务团队结合在一个系统上,以改进他们的数字创新工作。

管理层由创始人、董事长兼首席执行官Sytse Sijbrandij领导,他自公司成立以来一直在公司工作,此前是软件公司Comcoaster的创始人。

该公司按类型为用户提供的主要产品包括:商业、开发商、安全、操作。

GitLab已经从投资者那里获得了至少4.25亿美元的股权投资,这些投资者包括August Capital、ICONIQ、Khosla Ventures和GV (Google Ventures)。

市场与竞争对手

——市场

根据MarketsAndMarkets 2018年的市场研究报告,2017年DevOps的全球市场规模估计为29亿美元,预计到2023年将达到103亿美元。

这代表了2018年至2023年预测复合年增长率为24.7%,非常强劲。

这一预期增长的主要驱动力是企业对更快的应用程序开发和交付的强烈需求,因为企业正在继续从内部遗留系统向基于云的应用程序的历史性转变。

此外,亚太地区预计将在2023年前以最快的速度增长,尽管北美地区仍将代表全球最大的市场规模,如下图所示:

——主要竞争者

微软/GitHub(MSFT)

Atlassian(TEAM)

IBM(IBM)

Micro Focus(MFGP)

Puppet

AWS

Oracle (ORCL)

CollabNet

Rackspace (RXT)

Perforce

HashiCorp

OpenMake

其他

财务表现

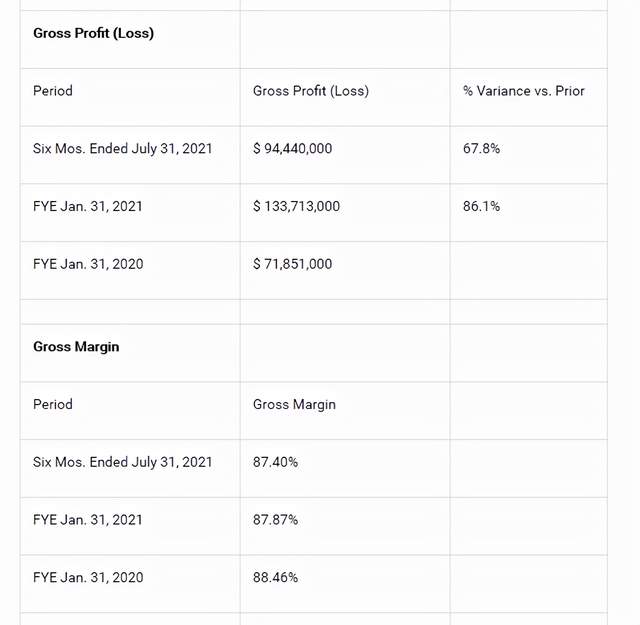

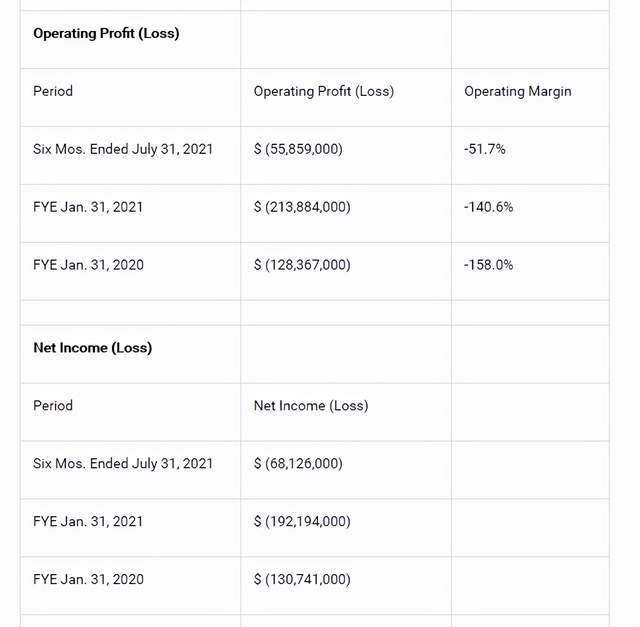

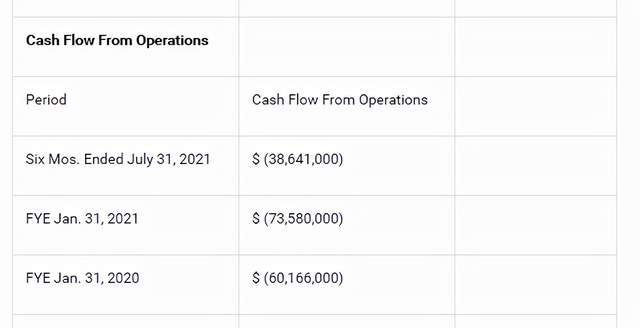

GitLab最近的财务业绩可以总结如下:

收入大幅增长

毛利增加,但毛利率略有下降

高且波动的经营和净亏损

经营现金流大量且不断增加

截至2021年7月31日,GitLab的现金为2.76亿美元,负债总额为1.92亿美元。

截至2021年7月31日的12个月期间,自由现金流为负(6000万美元)。

IPO详情

GitLab周三晚些时候将首次公开募股(IPO)定价为每股77美元,远高于已经很高的区间,周四进入首日交易。按照周三的定价,GitLab预计将通过发行1,040万股股票筹集逾8亿美元,比最初预期多200万股。

周三的定价对该公司的估值为110亿美元,这是基于IPO后预计将有1.43亿股流通股计算的。

剔除承销商期权和私募股权或限制性股票(如有)的影响,流通股比例约为7.27%。低于10%的数字通常被认为是“低浮动”股票,可能会受到价格大幅波动的影响。

本次IPO的上市簿记管理人是高盛、摩根大通、美国银行证券等投资银行。

本文来源:美股研究社

加载中,请稍侯......

加载中,请稍侯......