2021年,对中国物流行业而言是具有历史意义的一年。去年12月8日,国家邮政局快递大数据平台实时监测数据显示,当年我国快递业务包裹数已达1000亿件,这是我国快递业务量首次突破千亿级别。

也正是在2021年,百世集团售出国内快递行业,将目光聚焦到快运和国际业务上。

北京时间3月9日,百世集团对外公布了截至12月31日的2021年第四季度和年度业绩。在“减负”快递业务后,百世集团是否已经找到新的增长曲线?以这份财报作为观察视角,或许我们可以一探百世集团的发展情况。

快运成营收主力,东南亚担起增长重担

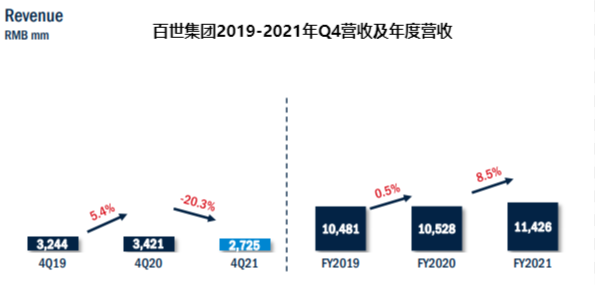

财报显示,百世集团第四季度营收为人民币27.25亿元,同比下降20.3%。但2021年全年营收114.26亿元,同比增长8.5%。从下图来看,同期的季度增速表现不太乐观,但以全年增速来看,增长还是较明显。

来源:百世投资者关系

从业务角度分析,在出售国内快递业务后,百世集团目前主要业务分为三类:百世快运、百世供应链、百世国际。

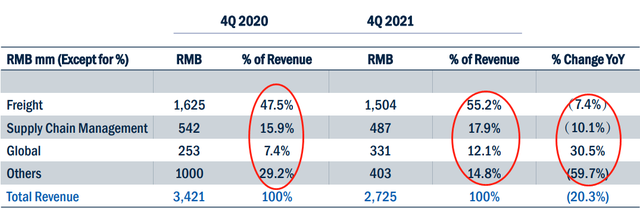

其中,快运服务第四季度营收为人民币15.04亿元,与上年同期的人民币16.25亿元相比下降7.4%。

下降的主要原因是疫情、油价上升。根据统计,2021年国内成品油调价进行了24轮,其中上调14次、下调6次,搁浅4次,汽油总计上调了1345元/吨,柴油总计上调了1295元/吨。

由于燃油费用占快递公司运输成本约20%-25%,物流行业自去年以来,控费提效的压力便有增无减。在这种情况下,Q4百世快运货运量同比下降了8.2%。

供应链管理服务营收为人民币4.87亿元,与去年同期的5.42亿元相比下降10.1%,主要原因是云仓完成的订单总数同比下降9.4%。

国际业务增长较快,营收为人民币3.31亿元,与去年同期的人民币2.53亿元相比增长30.5%。

来源:百世投资者关系

另外,从收入结构上看,有三大要点。首先,百世最主要的业务仍然是百世快运,2021年Q4快运业务收入占比从去年的47.5%上升到了55.2%。同时,本季度电商业务件占比达21.8%,同比增长4.8个百分点。

对百世快运来说,有利因素是:

· 全渠道分销环境变革以及线上大件物品消费渗透率提升,推动着大件包裹细分市场增速提升,而制造业企业集中度提升也有望带动货运需求集中。

· 制造商追求及时生产及柔性供应链体系,C2M以及订单碎片化的趋势,也驱动着整车运输零担化。零担业务或许将是百世快运的增长点。

零担行业增长契机出现,但百世的竞争对手也在整合资源、补强自身。

比如京东物流即将收购德邦,京邦达(京东、德邦和达达)体系将正式形成。这意味着京东补齐了小时达和重货运输领域,运力资源大幅提升。

百世快运现阶段是百世集团主要营收来源,面对竞争对手整合资源与受疫情、油价影响行业景气度下滑的现状,百世快运仍然面临成本、费用阶段性承压问题。

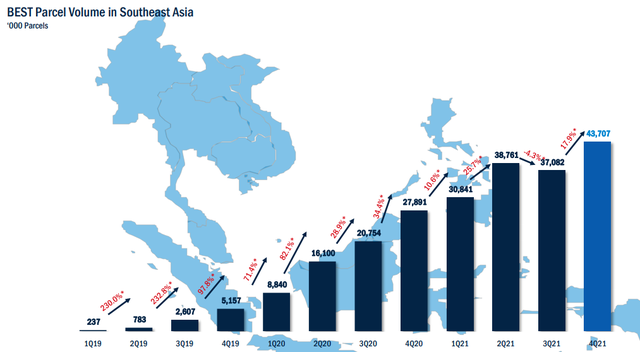

第二,百世国际在东南亚地区发展增速较快。尽管受疫情影响,本季度百世在东南亚的包裹量仍同比增加了56.7%,达4371万件。2021年,东南亚地区的包裹总量同比增长104.4%。泰国、越南、马来西亚、柬埔寨和新加坡的包裹总量同比增幅分别为87.7%、87.1%、609.2%、336.8%和522.6%。

同时,随着百世在当地的市场份额逐渐扩大,成本管控能力改善, 百世国际Q4毛利率同比增长了3.0个百分点。

百世东南亚 来源:百世投资者关系

从上图也可以看出,近年来百世国际业务(主要东南亚地区)整体上保持了增长趋势,这主要受益于东南亚电商市场的快速发展。

据谷歌、淡马锡、贝恩联合发布的《2021东南亚数字经济报告》数据显示,东南亚6个国家(越南、泰国、菲律宾、马来西亚、新加坡、印度尼西亚)的5.89亿人口中,已有4.4亿人是互联网用户,去年电商GMV增长率达到62%。

基于东南亚的物流发展速度来看,2022年百世国际或许仍是百世集团最快的增长点。

最后,百世供应链业务上,继续扩大了加盟网络,本季度加盟仓的订单总量同比增长10.9%至7440万单。

从数据层面来看,快运业务作为营收主力,Q4表现并不是很理想,而增长最快的国际业务暂时无法成为百世的支柱。进入2022年,百世业务重点是什么?

快运聚焦质量,出海能否挖掘第二增长曲线?

3月4日,百世集团高级副总裁、百世快运总经理柳涛给出了2022年的战略发展关键词:“质量”,将聚焦运营和时效,全面提升服务质量。

从具体措施来看,2022年,百世快运计划继续增加运力资源,扩大自建车队占比至30%,同时分拨直送服务将覆盖75%以上的转运分拨。

扩大自建车队和分拨直送将有效提高百世服务质量,但另一方面,也会导致成本进一步上升。

根据财报,百世集团第四季度营收成本为人民币29.533亿元,在营收中所占比例为108.4%,营收成本也许是扩建车队时百世需要考虑的问题。

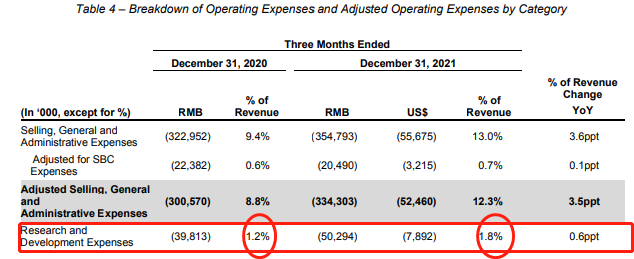

除此之外,百世还表示:百世将加大自动化设备投入力度。到2022年底,全网自动化流水线设备要解决30%的货量,可以预见的是研发投入的增长。

根据百世财报,2021年百世研发投入支出占收入比同比增加0.6%,主要是快递业务转型的研发支出。只是相对于顺丰、三通一达、德邦、京东物流来说,百世集团在技术上的研发投入成本还有较大差距。

去年上半年,8家企业的研发投入达36亿元,其中顺丰和京东位于前两位,分别达到17亿元和14亿元。

随着主要快递企业不断加大智慧应用,当智慧化与运营场景深度融合,不仅拥有了更高的运营效率,还显著降低了成本、增强了安全保障。显然,要想提高效率降低成本,在技术上的投入换来更多场景上的落地是一大解决方法。

不过可以肯定的一点是,百世转让国内快递业务后,目前现金流较为充裕。截至2021年12月31日,百世集团所持现金及现金等价物、限制性现金和短期投资总额为54.57亿元。

现金充足的情况下,以服务质量为战略目标是物流行业当下的必然措施。

一方面,近年来,国家战略推动经济高质量发展,产业数字化改革加快产业升级,对物流行业提出了更高的要求。

同时,国内物流行业两场价格战后,中小企业出清、头部企业承压,极兔异军突起,京东并购德邦说明了战事还远未结束。

后疫情时代,物流企业要想在国内市场提升竞争力,制定高质量发展的战略势在必行。

此外,财报显示,百世集团2021年来自于持续运营业务的净亏损为12.64亿元,而2020年为10.28亿元。如何改善快运和供应链的盈利能力,是百世需要尽快解决的问题。

如果说国内快运和供应链业务是百世基本盘,那国际业务就是最大的新增量。

一方面,海外市场收入不容小觑。不久前的阿里巴巴2022财年三季度财报显示,菜鸟季度总营收达196亿元,其中外部收入占到67%。

另一方面,国内物流企业纷纷布局海外,说明国际市场增长空间较大。比如极兔宣布在墨西哥顺利起网,加上去年顺丰收购东南亚嘉里物流等。

当本土用户红利不再,市场竞争白热化,无论是菜鸟、极兔,还是百世,众多物流企业都在积极布局海外。

以东南亚为代表的国际市场尚处于快速发展阶段,在电商平台"全球买"和"全球卖"的双重需求下,跨境快递业务不断扩张,这也会对众多物流企业来说存在挖掘增量的巨大机会。

就像芒格说的:“能找到好打猎的地方是本事。无论是谁,到了好打猎的地方,都能打到更多东西。”

文章来源:美股研究社(公众号:meigushe)旨在帮助中国投资者理解世界,专注报道美国科技股和中概股,对美股感兴趣的朋友赶紧关注我们

加载中,请稍侯......

加载中,请稍侯......