摘要:Nvidia 可以为其 CUDA 和 Omniverse 平台产生经常性软件收入。

英伟达(纳斯达克股票代码:NVDA)正走在成为地球人工智能引擎的清晰道路上。随着加速计算成为人工智能的支柱,英伟达已准备好凭借其三个主要优势来占领呈指数级增长的人工智能市场:

Omniverse:现实世界的数字双胞胎,它遵循物理定律并允许在构建物理环境之前在虚拟环境中模拟现实世界的挑战。

CUDA:一种编程语言平台,允许开发人员构建自己的 AI 应用程序。

用于数据中心的 GPU:功能强大的芯片,可满足 AI 和深度学习的高性能计算需求。

超过 25,000 家公司已经在使用 Nvidia 的硬件和软件来解决复杂的现实世界问题,例如药物发现、自动驾驶、气候预测、建造未来的汽车工厂、医院跌倒检测、视频会议中的语言翻译、防止财务欺诈、建筑模拟 5G 设置的虚拟城市等等。我的论文假设,在未来,Nvidia 将能够使用其 CUDA 编程平台和 150 多个软件库向第三方收取经常性软件收入或开发人员费用。英伟达有野心使人工智能民主化。

本文着眼于 Nvidia 的 AI 采用、即将推出的催化剂、新公司公告,以及为什么我认为 Nvidia 是长期投资者必须拥有的。在撰写本文时,股价为 260 美元,我认为该股至少有 15% 的上涨潜力。

英伟达在数字上加速人工智能的采用

英伟达的数据中心和汽车业务主要负责其人工智能的增长。让我们看一些显示 Nvidia 的 AI 采用如何加速的关键数字:

· 截至 2022 财年第四季度末,数据中心环比增长 11%,同比增长 71%

· 到 2022 财年第四季度末,汽车增速环比下降 7%,同比下降 14%

· 数据中心和汽车部门占英伟达 22 财年总收入的 42%

· CUDA 采用:CUDA 的开发人员数量为 300 万用户(过去五年的六倍)

· Omniverse 采用:在过去 15 年中下载了 3000 万次,仅去年一年就下载了 700 万次

· 超过 25,000 家公司使用 Nvidia AI

· 十分之八的超级计算机使用英伟达

英伟达正在大规模创新,并迅速将新产品推向市场。在收入和其他内部指标中可以清楚地看到采用率的提高。

Catalyst:经常性软件订阅收入可能无法计入英伟达

正如我之前提到的,我相信 Nvidia 很快就能为其平台收取经常性软件订阅收入或开发人员费用。Nvidia 从高性能芯片开始,但对于每个科学、工业和应用领域,它们都创建了一个完整的堆栈。他们拥有超过 150 个 SDK(软件开发套件),服务于从游戏和设计到生命和地球科学、量子计算、人工智能、网络安全、5G 和机器人技术的行业。

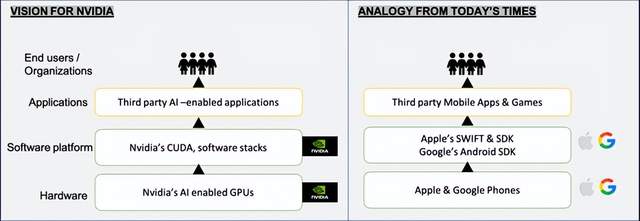

让我描绘一下我如何看待英伟达的未来:

Nvidia AI 的愿景和苹果、谷歌的类比(由 Varun Vithalani 创建)

今天,Apple ( AAPL ) 和 Google ( GOOG ) 通过成为在 iOS 和 Android 上运行的应用程序和游戏的硬件和软件平台取得了巨大的成功。Nvidia 实现人工智能民主化的愿景将使他们能够从希望使用 Nvidia 的 CUDA 和软件堆栈在 Nvidia 的 GPU 上构建自己的支持 AI 的应用程序的第三方那里获得软件收入。总有一天,每家公司都将成为数据公司,每台服务器都将成为加速计算机。

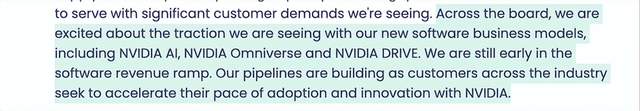

我们已经从管理层那里看到了这方面的线索。在 2022 年 2 月的2022 年第四季度财报电话会议上,英伟达首席财务官 Colette Kress 解释了该公司如何仍处于软件收入增长的早期阶段:

Nvidia 2022 财年第四季度收益成绩单(Fincredible.ai)

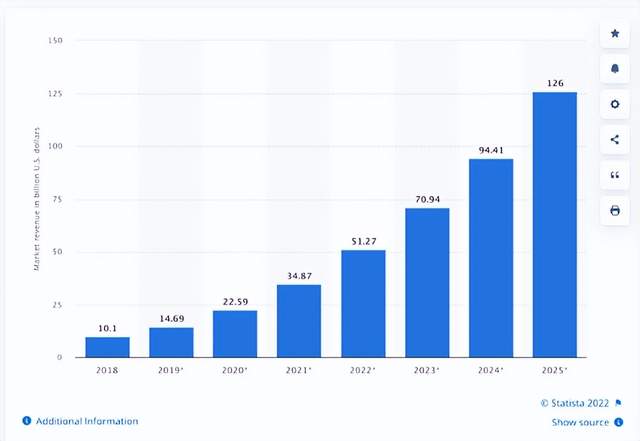

对于整个 AI 软件行业,到 2025 年,收入预计将比现在增加一倍以上:

人工智能总可寻址市场(Statista)

英伟达 GTC 2022 主题演讲活动中的突破性公告

“二十年前,这一切都是科幻小说。10年前,这是一个梦想。今天,我们生活在其中。”-黄仁勋。

Nvidia 在 2022 年 3 月 23 日的 GTC 2022 主题演讲中发布了一些开创性的公告。虽然 Nvidia 提到了许多新举措,但我想指出最能激起我兴趣的几个:

与比亚迪和 Lucid ( LCID )建立自动驾驶合作伙伴关系

Omniverse Kit和Omniverse Cloud协作平台使 Omniverse 上的创建和协作民主化

全新强大的H100 GPU;相比之下,20个H100 GPU可以支撑相当于整个世界的互联网流量

EOS,人工智能工厂;相比之下,EOS 的处理能力是世界上最大的超级计算机日本富岳的四倍

Nvidia 在 GTC 主题演讲 2022 上的重要新公告(Nvidia 官方 YouTube 频道)

这样的创新速度和视野规模令人印象深刻。

英伟达在这些水平上是买入的,具有不对称的上行空间

英伟达有五个业务部门:1)游戏,2)专业可视化,3)数据中心,4)汽车,5)OEM和其他。尽管 Nvidia 的产品可能跨领域,但可以肯定的是,人工智能、Omniverse 和软件支持的增长将来自数据中心和汽车业务。我将在三种情况下(牛市、基础和熊市)列出我的估值,并有不同的假设。你可以决定你最相信什么。就个人而言,我认为牛市存在不对称的上行空间,潜在的经常性软件收入流未计入其中。

对于英伟达,我更喜欢使用 10 年贴现现金流模型而不是相对估值。这是因为英伟达拥有稳定且不断增长的现金流。我愿意根据我认为世界的发展方向对未来的增长率做出一些有根据的假设。我的贴现率来源是finbox,而我在 Base case 中的华尔街共识估计来源是simplewallstreet。

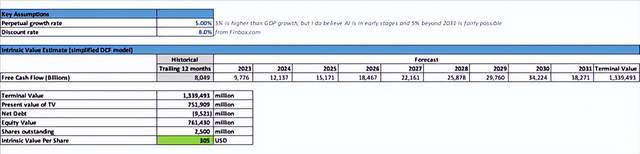

牛市案例*:直到 2031 年,人工智能的采用和游戏领域的持续增长;供应限制缓解

以下是我的假设:

2023-31 年收入增长 30%-10%

2031 年的自由现金流利润率:29%

永续增长率:5%

折扣率:8%

内在价值:305 美元

Nvidia Bull 案例内在价值(Finbox 和 Varun Vithalani)

*一个可能但未包含在我估值中的上行惊喜是软件经常性收入。

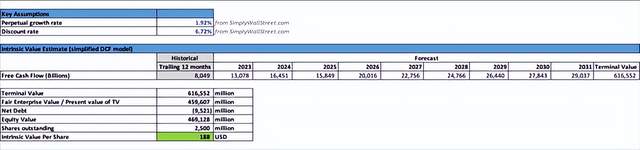

基本案例:华尔街共识自由现金流预期

假设:

2031 年的自由现金流:$29B

2031 年的自由现金流利润率:29%(直到 2027 年我使用华尔街共识估计,2027 年到 2031 年之后是我自己的输入)

永续年增长率:1.92%

贴现率:6.72%

内在价值:188美元

Nvidia 基本案例内在价值(SimplyWallStreet 和 Varun Vithalani)

我进行了基本案例估值,只是为了了解华尔街的想法。

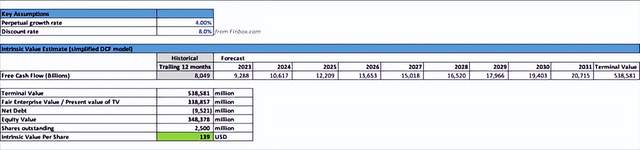

熊市案例:增长下滑,现金流稳定的周期性业务

假设:

2023-31 年收入增长 20% 至 6%

2031 年的自由现金流利润率:29%

永续增长率:4%

折扣率:8%

内在价值:139 美元

Nvidia Bear 案例内在价值(Finbox 和 Varun Vithalani)

在我看来,这种熊市的情况不太可能发生,因为这意味着英伟达停止创新并成为芯片商品业务。

英伟达的风险

如果人工智能行业无法以预期的速度发展,我的 Nvidia 论文将面临风险。当然,这如何转化为顶线和底线还有待观察。早期迹象是有希望的。许多现实世界的人工智能采用用例已经出现,他们的数据中心业务也显示出高速增长。

对于不对称的上行,经常性软件收入和通过自动驾驶汽车实现 L4/L5 自主性至关重要。没有这些,英伟达可能很难获得巨大的收益。

接下来要寻找什么

要对我的论文进行可量化的交叉检查,请注意 Nvidia 的两个关键事项:

到 2025 年,英伟达的数据中心和汽车部门的收入应占英伟达收入的 60% 以上(目前为 42%)。

Nvidia 能否在 2023 年末/2024 年初之前提高其软件收入?可能性很高,因为首席财务官在Q42022 财报电话会议期间提供了积极的评论。

如果英伟达确实实现了经常性软件收入,华尔街将不得不重新调整估值,以预测未来的经常性收入。在这种情况下,我预计比我的牛市 305 美元的上涨空间不对称地高。

如果英伟达无法在 2024 年之前产生软件收入,我的论点就会被违反。届时,它的估值将纯粹基于其销售 GPU 的能力,仍然接近我的牛市预测 305 美元。

文章来源:美股研究社(公众号:meigushe)旨在帮助中国投资者理解世界,专注报道美国科技股和中概股,对美股感兴趣的朋友赶紧关注我们

加载中,请稍侯......

加载中,请稍侯......