概括:The Trade Desk即将公布第一季度业绩。来自同行的证据表明,第一季度业绩强劲,可以期待The Trade Desk获得类似的结果。然而,鉴于TTD股票的估值仍然很高,是今年EBITDA的80倍,其业绩指引很难带来惊喜。

The Trade Desk(纳斯达克股票代码:TTD)是一家实力强劲的广告技术公司。鉴于我们都知道情况如此,其股票估值很高。

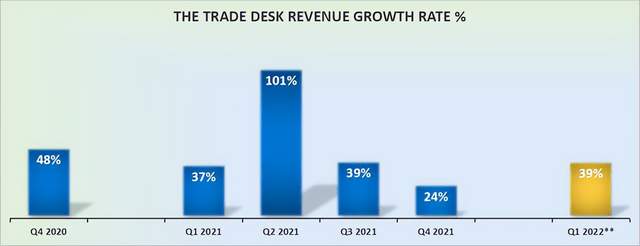

另外,TTD定于5月10日(星期二)收市后公布第一季度收益结果。这家科技公司此前公布的第四季度收益高于华尔街的共识,但低于历史上强劲的季度收入增长,这让人担心它第一季度的增长能否达到预期。

虽然每个人都希望股市迅速回暖,但短期仍然看不到相关迹象。更重要的是,投资者可能没有充分考虑欧洲的事件以及这可能对The Trade Desk产生的影响。

TTD月线图(来源:富途牛牛)

逆风尚未结束,收入增长难超预期

三个月前,我写道,The Trade Desk长期以来一直是投资者的宠儿,而且大多数情况下仍然如此。尽管许多同行在过去几个月都被抛售,但TTD并没有真正失去任何阵地。

这导致新投资者现在进入该股票不得不支付今年收入的23倍,将难以找到特别有吸引力的回报。

正如上图,在过去的3个月中,TTD的表现不是灾难性的,但也不是正回报。

另一方面,从上一季度财报指引来看,2022年第一季度的收入目标是同比增长近40%。而去年同期也才37%的同比增长,这让人怀疑它能否实现这个目标。

除此之外,当下最大的不确定性是TTD对2022年第二季度业绩的指导如何?

TTD过去蓬勃发展的原因在于,它是一个独立的需求方平台并成为数字广告商的优先选择。

它为广告代理商提供了一个高度可扩展和可衡量的解决方案,用于在全球平台上购买数字广告,全球化的商业化让它在过去增长强劲。

我的第一个担心也基于此,欧洲陷入衰退的影响是否会对美国的广告科技公司产生连锁反应?

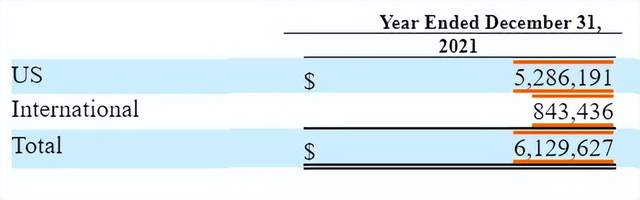

The Trade Desk总收入的13%以上来自其国际业务。如果这一收入流放缓,我认为这可能会暂时导致 The Trade Desk 的收入增长率放缓并低于其分析师的收入预期。

宏观压力之下,TTD估值是否偏高?

The Trade Desk的第一季度指引指出其EBITDA达到约9500万美元。鉴于第一季度通常是广告科技公司的淡季,这意味着全年其EBITDA 目标是到4亿美元,TTD的定价约为今年EBITDA的80倍。

从分析师们的观点来看。在Jefferies和RBC将目标价从 105 美元下调至 85 美元之后,股价在收盘前一天下跌了7% 以上。RBC 分析师表示,TTD 的第一季度可能是其“一年中最具挑战性的宏观季度”。

RBC预计结果将在其估计范围内,但没有过去看到的增长幅度。鉴于充满挑战的宏观环境,预计管理层将维持其保守的指引。

KeyBanc分析师贾斯汀·帕特森(Justin Patterson)也预计 TTD 的表现将在预期之内,因为它“跨垂直领域多元化,欧洲敞口(不到)10%,并且没有看到广告回调”,尽管宏观经济压力和高通胀对整个互联网广告行业。

RBC表示,预计市场挑战将在今年下半年缓解,“同行中的旅游和零售垂直行业有所复苏”,这也强调了 TTD 的“业务在形式和垂直领域的多元化”是积极的.

SA撰稿人Albert Lin也强调了Netflix决定进军广告领域,这是他看好TTD的一个原因,并指出“作为最大的独立 DSP,TTD 坚定地定位为数字娱乐日益受到广告支持的未来的主要受益者”。

尽管分析师们看好The Trade Desk下半年的发展,但我难以强迫自己为该股票支付今年80倍的EBITDA。

原因很简单,由于TTD在2020年的快速增长,许多投资者大声疾呼它是一家“买入并持有”的公司。这意味着它的估值并没有真正有意义地与其他广告技术公司一起拉回合理区间。

文章来源:美股研究社(公众号:meigushe)旨在帮助中国投资者理解世界,专注报道美国科技股和中概股,对美股感兴趣的朋友赶紧关注我们

加载中,请稍侯......

加载中,请稍侯......