作者 | ALT Perspective

编译 | 华尔街大事件

摘要:亚马逊的高估值倍数使其在 FANG 中脱颖而出,其远期市盈率为 138 倍,远远领先于其它公司。

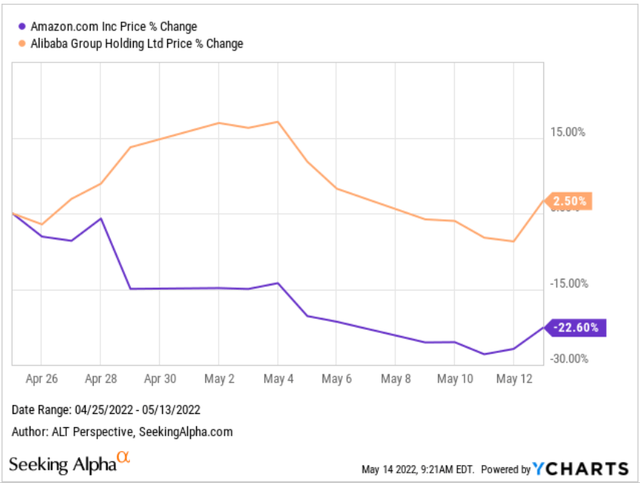

亚马逊公司(纳斯达克股票代码:AMZN)是我最早的股票报道之一。对于 AMZN 的股东来说,过去三周一定非常痛苦,亚马逊的股价暴跌了近 30%,然后才收复了一些基础,以 22.6% 的跌幅收盘。同期,阿里巴巴股价上涨 2.5%,尽管阿里巴巴在市场情绪低迷和对科技股缺乏兴趣的情况下遭受了同样的抛售压力。

YCharts

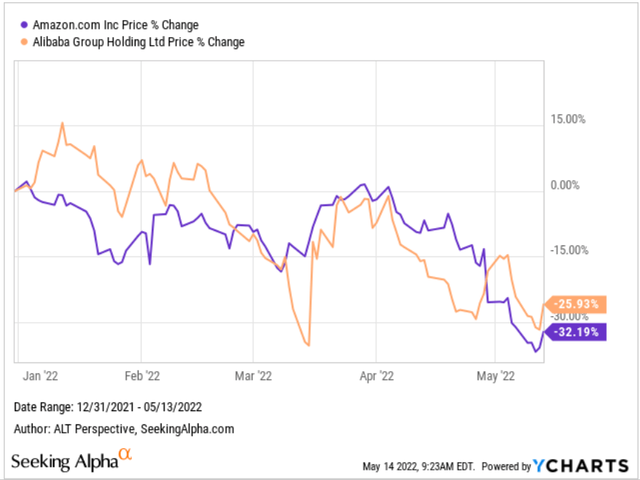

年初至今,阿里巴巴的股票表现优于亚马逊股票,下跌 25.9%,而美国电子商务和云巨头的跌幅为 32.2%。

YCharts

或许亚马逊的可取之处在于它在过去一年中仅下跌了 39.4%,而阿里巴巴同期下跌了 61.7%。

YCharts

一年前,将 10,000 美元分别投入 AMZN 和 BABA 股票,投资者会看到他持有的 AMZN 价值跌至 7,152 美元,而他持有的 BABA 仅价值 4,270 美元。然而,预计持有这两种股票的典型美国投资组合在 AMZN 与 BABA 的权重将大得多。因此,当前下跌的影响可能是过去一年阿里巴巴亏损的数倍。至少在去年这样做时,投资亚马逊是“不费吹灰之力”的神话被揭穿了。BABA 股东听了“建议”的合唱,告诉他们为 AMZN 抛售 BABA 股票,他们发现自己陷入了另一个困境。

YCharts

高估值倍数下脱颖而出

作为备受追捧的 FANG 股票的四名成员之一,除了直接拥有亚马逊之外,AMZN 股票通常对投资者本可以持有的 ETF 和单位信托基金的巨大贡献加剧了损害。然而,尽管大放血,亚马逊估值倍数的压缩可能还有一段路要走。亚马逊的远期市盈率 [PE] 为 138 倍,远远领先于其他 FANG 股票和阿里巴巴,后者为 11 倍,发现自己处于底部。

YCharts 提供的数据

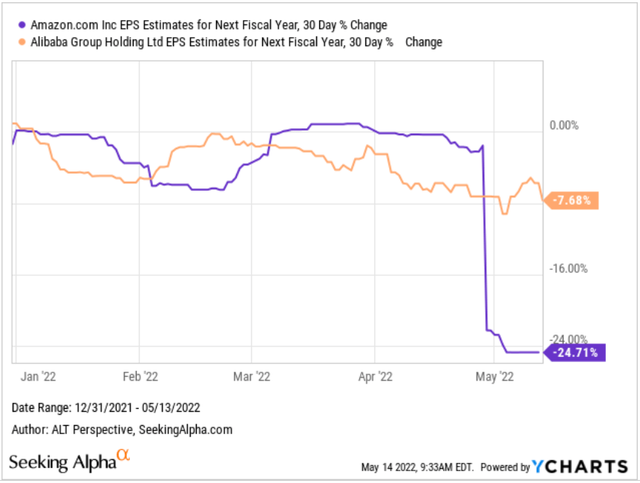

如果分析师继续降低对亚马逊的盈利预期,随着亚马逊的市盈率(远期基准)进一步提高,这种对比可能会变得更加明显。亚马逊对下一财年每股收益的估计在过去 30 天里暴跌了 24.7%,而阿里巴巴集团仅下降了 7.7%。

YCharts

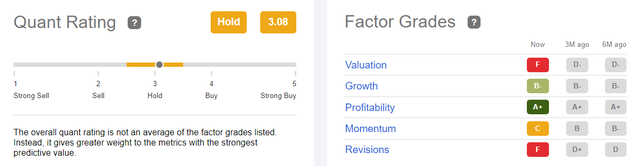

估计值的急剧下降已经反映在亚马逊的 F 分数上,因为它的修正因素等级比三个月前的 D+ 分数更差。亚马逊目前的估值 F 分数与三个月前的 D 分数相比也有所下降。这表明,根据估值,亚马逊股票可能有更大的下跌空间,尽管其股价已经大幅下跌。亚马逊的整体量化评级为“持有”。

在涵盖 AMZN 股票的 31 位分析师中,对截至 2022 年 6 月的第二财季每股收益的广泛估计表明,华尔街对该公司前景的看法仍然不稳定。我们已经处于本季度的中期。然而,分析师预测亚马逊可能会报告高达 0.60 美元的亏损或高达 8.13 美元的正每股收益。

随着我们进一步展望 2022 年第三财季,每股收益最低和最高估计之间的差距变得更加明显,从 8.63 美元的差距扩大到 11.58 美元(14.66 美元至 3.08 美元)。

亚马逊的宏观环境变得更具挑战性——燃料价格上涨,供应链中断恶化。鉴于后者的股价暴跌,亚马逊还可能因对电动汽车制造商 Rivian Automotive ( RIVN )的投资而录得进一步的估值损失。

在整个财政年度的基础上,每股收益估计的范围也非常广泛。分析师预计,亚马逊在截至 2022 年 12 月的财政期间的财报将低至 1.19 美元或高达 36.40 美元。所谓的每股收益共识估计为 16.36 美元,与该区间的两端几乎没有相似之处。

或有更多下行空间

这可能是由于一些分析师变得过于悲观,落后于尚未重新审视亚马逊论文的分析师,或两者兼而有之。当后者开始修正他们的预测时,预计方向将向下,使普遍的每股收益估计更接近估计的低端和高端的简单平均值(截至 2022 年 12 月的财政期间的普遍简单平均值为 18.80 美元)与普遍估计的 16.36 美元相比)。

共识价格目标相对较小的变化支持了上述假设。亚马逊的股价已从 2021 年 11 月的 3700 美元左右跌至目前的 2261 美元,跌幅约为 40%。然而,共识价格目标已从 4100 美元降至 3685 美元,仅为 10%。这表明一些分析师尚未对亚马逊前景的变化和股价的暴跌做出反应。

YCharts

从下图中,一些分析师尚未做出反应的想法可能会更加明显。感谢那些正确预测自 2 月以来 AMZN 股票下跌的分析师。目标价格的低端已从 1 月份的 3850 美元左右迅速下调至目前的 2250 美元,下降了 42%,与年初至今的股价变化一致。相反,目标价的高端仅下跌了 345 美元,跌幅为 7%,这表明一些分析师仍然超级看涨或尚未意识到科技股的血洗。

YCharts

下图为该假设提供了另一个数据点。价格目标上行空间(每日)最近触及 75% 的多年高位,之后稳定在 63%,仍是多年高位。令 AMZN 股东失望的是,这通常表明目标价格调整缓慢,而不是字面上有吸引力的上行空间。

YCharts

买入、持有还是卖出?

如果亚马逊股票被抛售而其他人没有,那么可能有充分的理由说市场参与者可能反应过度。然而,正如投资者非常了解我们在一片红海中的投资组合一样,整个市场,尤其是科技行业,都面临着巨大的抛售压力。投资者已经从 FOMO(害怕错过)转变为 SON(现在远离)。

在通胀有增无减的环境中,亚马逊可以将较高的运营成本转嫁给卖家(它首次实施了燃油和通胀附加费)。我们还不知道亚马逊是否可以完全转嫁额外成本或只是减轻负担。此外,存在卖家提高价格以支付附加费并让客户失望的风险。对于亚马逊运营的主要市场而言,大流行封锁已成为过去。不得不依赖电子商务的购物者现在有很多线下选择。

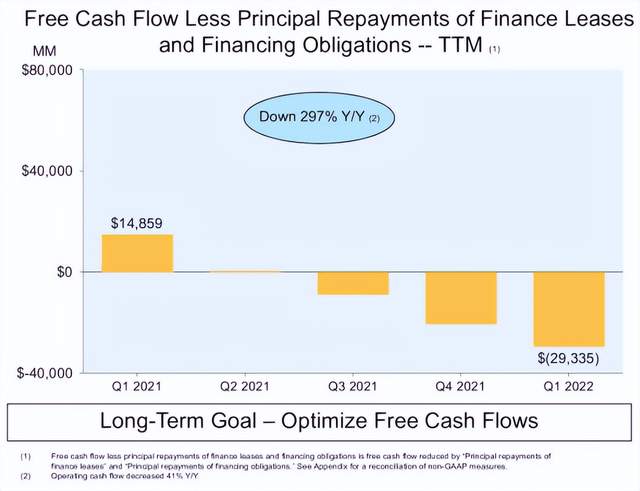

在利率上升的环境下,亚马逊不断恶化的自由现金流趋势也可能被卖空者用作利空驱动因素,进一步压低股价。亚马逊的 FCF(减去过去 12 个月的融资租赁本金偿还和融资义务)已从 2021 年第一季度的正 149 亿美元逆转至 2022 年第一季度的负 293 亿美元。

亚马逊公司

与此同时,亚马逊正面临着来自正在进行的工会化努力的越来越大的压力。从 AMZN 股票中获得(纸面)财富的投资者现在可能正在反思他们过度依赖公司来实现其投资目标或退休。

在“放弃”阿里巴巴集团后发起或增持 AMZN 头寸的股东可能会在“忧虑长城”似乎正在倒塌的情况下扭转立场,从而增加抛售势头。尽管如此,随着大盘股较近期高点下跌 39.4%,下行空间可能有限。因此,我认为 AMZN 在这一点上是“持有”。

文章来源:美股研究社(公众号:meigushe)旨在帮助中国投资者理解世界,专注报道美国科技股和中概股,对美股感兴趣的朋友赶紧关注我们

加载中,请稍侯......

加载中,请稍侯......