摘要:

· 特斯拉仍然拥有成长型股票的两个梦想特征:迅速扩大的规模和不减缩的可扩展性。

· 几个关键催化剂可以保持其可扩展性,特别是其新增的内部生产 4680 电池的能力。

· 4680 电池的能量容量是其 2170 电池的 5 倍,并可能以非线性方式进一步降低成本。

· 尽管干电极涂层和原材料短缺的复杂性可能会推迟电池计划。

对于像特斯拉(纳斯达克股票代码:TSLA)这样的成长型股票,成长硬币的两个方面是规模和可扩展性。它首先需要达到临界规模,才能从大规模生产中受益,收回固定成本,并有效抵御竞争。然后它需要同时具有可扩展性。随着它变得更大,它仍然可以找到大量有利可图的投资机会,而不会遭受收益递减的影响。

本文的论点是,TSLA 在现阶段,仍然拥有这种梦想的成长组合,正如您将在接下来的两节中看到的那样。并且其新增的内部生产 4680 电池的能力将进一步提高其未来的可扩展性,这将在本文的第三部分详细介绍。

TSLA已通过临界规模

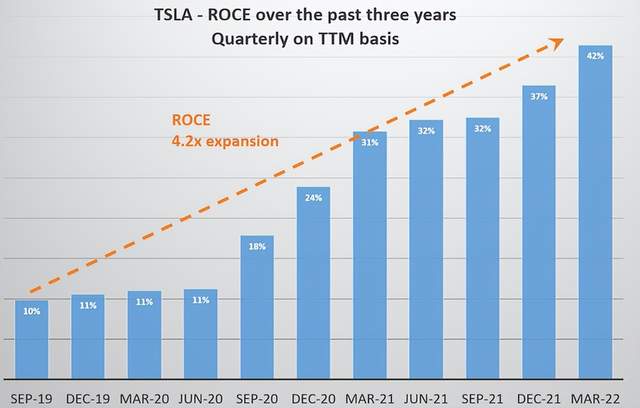

在之前的一篇文章中,我认为 TSLA 从生产的角度来看已经过了盈亏平衡点。主要论点是它能够在不断降低单位售价的同时增加每辆汽车的销售利润。在本文中,我将从不同的角度进行论证,使用 ROCE(使用资本回报率)和 MROCE(边际 ROCE)这两个指标。下图显示了 TSLA 在过去几个季度中基于 TTM 的 ROCE。

ROCE 的详细信息在我之前的文章中。简而言之,计算将以下项目视为资本投资:营运资本(包括应付账款、应收账款、库存)和净 PP&E(财产、厂房和设备)。

正如你所看到的,图表显示了最近几个季度 ROCE 的加速扩张,这是将临界规模传递给我的有力指标。更具体地说,其ROCE从2019年第三季度到2020年第二季度一直徘徊在10%至11%左右的较低水平。

从长远来看,整体经济的ROCE约为19%(根据其估算) ROE,股本回报率)。所以,当时,TSLA 的盈利能力只有整体经济的一半左右。

然后它从那里起飞并急剧扩大到目前的 42% 水平,比大约 3 年前相对较低的水平增长了近 4.2 倍。现在,它的盈利能力是整体经济的两倍多。您将看到下面立即讨论的 MROCE 将更有说服力。

TSLA 仍处于可扩展性阶段

有关 MROCE 的详细背景信息可以在我之前的文章中找到。这里提供了一个简短的摘要,以方便对这个概念不熟悉的读者进行讨论。

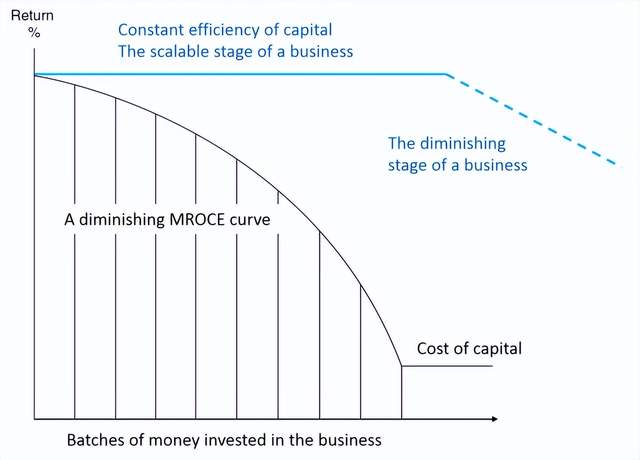

“MROCE 概念捕捉到的是经济活动中的一条基本规律:收益递减规律。企业将首先将资金投资于回报率最高的项目。因此,第一批可用资源的投资回报率很高——企业可能识别出的最高回报率。由于第一批资源已经采用了最好的想法,所以第二批资金将不得不以较低的回报率进行投资,以此类推。最后,最终结果是如图所示的 MROCE 曲线递减。”

对于成长型投资者而言,收益递减和 MROCE 下降是成熟和饱和的标志。因此,让我们检查 TSLA 的 MROCE,如下图所示。该方法在我之前的文章(上面的链接)中有详细说明。它主要涉及对上面显示的 ROCE 数据进行导数。在波动较大的年份,采用移动平均线来平滑波动。平滑也具有基本意义,因为许多资本项目的生命周期超过 1 年。

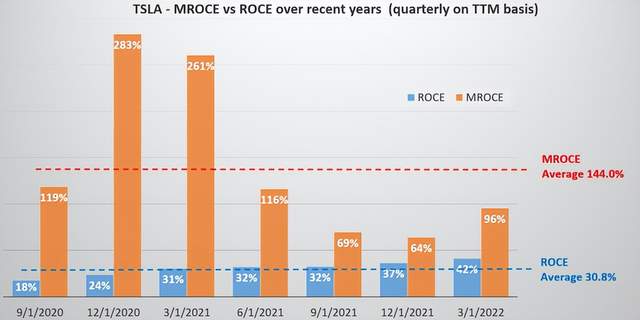

下面的结果清楚地表明,TSLA 已经通过了临界规模,但收益递减还没有赶上,远非如此。如前所述,其ROCE在过去几年一直从10%左右加速到42%,如图所示,2020年以来的平均水平在30.8%左右。

另一方面,如您所见,它的 MROCE 明显更高。其 ROCE 是 2020 年第三季度至 2021 年第一季度的最高值,达到 119%,然后在这两个季度达到 283%~261% 的峰值。对我来说,这是一个信号,大致表明它通过了临界规模。这些是它从经济规模中受益最多的季度。

总而言之,过去两年其 MROCE 为 144%,远高于其 30.8% 的平均 ROCE。目前,其 MROCE 为 96%。换句话说,它的盈利能力将从这里进一步扩大,因为收益递减尚未赶上。如果保持目前的状态,它的 ROCE 最终会收敛到 96%。

内部电池生产将进一步提高可扩展性

展望未来,有几个关键催化剂可以继续支持其可扩展性。一个关键主题是 TSLA 计划和决心在内部生产许多关键部件,包括电池和微芯片。特别是,TSLA 早就意识到电池可能成为其扩大生产和交付规模的瓶颈。例如,它早在 2017 年就认真开始了 2170 电池的内部生产。从2017 年发布的公告中可以看出:

12 月开始生产 2170 节电池以进行认证,今天开始生产将用于特斯拉 Powerwall 2 和 Powerpack 2 能源产品的电池。Model 3 电池将在第二季度投产,到 2018 年,超级工厂将生产 35 GWh/年的锂离子电池,几乎是全球其他电池产量的总和。

快进到 2022 年,TSLA 在上个季度达到了一个重要的里程碑:内部生产 4680 节电池。这里先放一点电池101。电池是圆柱形的,序列号代表电池的尺寸。因此,例如,4680 电池的直径为 46 毫米,高度为 80 毫米。一个细胞可以容纳的能量与其体积成正比。您可以轻松地确认每个 4680 电池可以容纳大约 5 倍于每个 2170 电池的能量。

有了这样的背景,我们才能更好地体会到4680电芯生产的意义。首先,当然,2170 和 4680 的内部生产是 TSLA 垂直整合整体战略的关键部分。此外,通过实现 5 倍的容量提升,与 2170 电池相比,4680 允许 TSLA 将 4680 电池的一小部分用于行驶里程。这种数量的减少将产生高阶效应,通常是非线性的,从而带来其他好处。例如,它可以降低生产成本、简化物流、简化生产和装配流程等。所有这些好处无疑将在未来带来更好的规模和可扩展性。

最后的想法和风险

本文的核心论点是,TSLA 在现阶段,仍然具备成长股的两个梦想特征:ROCE 快速扩张,MROCE 回报没有递减迹象。

展望未来,几个关键催化剂可以继续支持其可扩展性并进一步提高盈利能力,尤其是其内部生产关键组件的能力,例如电池(以及微芯片也在蓝图中)。与现有的 2170 容量相比,其新的 4680 电池可实现 5 倍的能量容量,并大幅减少相同行驶里程所需的电池数量。它可以以非线性方式降低从生产到物流的成本,并为未来更好的规模和可扩展性铺平道路。

最后,风险。TSLA 还面临着许多短期和长期的关键风险。

在短期内,经济衰退的可能性很大。据The Verge报道,据报道,埃隆马斯克刚刚下令冻结招聘,并在特斯拉裁员 10%。与此同时,原材料、劳动力和物流成本的上涨将在短期内对成本和生产造成压力。

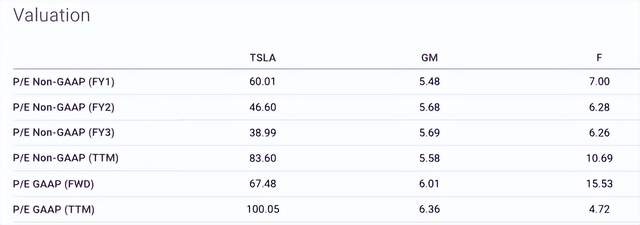

如下图所示,相对于通用汽车 ( GM ) 和福特 ( F )等其他汽车制造商,TSLA 现在的估值溢价也很高。除了这些国内玩家外,TSLA 的估值与小鹏( XPEV)和蔚来(NIO )等海外玩家相比也存在溢价。宏观经济不确定性、高估值溢价以及竞争加剧可能在短期内引发大幅价格波动。

长期来看,特斯拉量产4680电池的计划可能会推迟。正如THQ 文章所说,延迟的原因包括:

· 特斯拉面临着一个漫长的过程来加速其电池的制造——由于计划使用一种称为干电极涂层的新制造技术而变得更加复杂

· 业内人士认为,由于俄罗斯-乌克兰冲突导致镍等电池原材料的价格达到创纪录的供应担忧,因此风险很高

文章来源:美股研究社(公众号:meigushe)旨在帮助中国投资者理解世界,专注报道美国科技股和中概股,对美股感兴趣的朋友赶紧关注我们

加载中,请稍侯......

加载中,请稍侯......