作者:Damon Verial

IBM即将公布其第二季度收益。

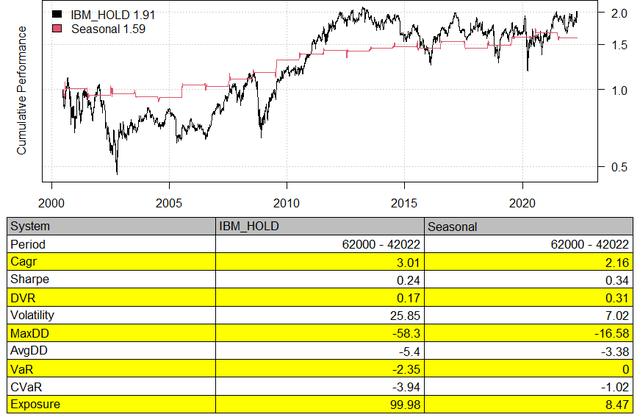

几年前,我研究了IBM的季度数据,发现第二季度几乎是随机的。现在,有了6年多的数据——以及对第二季度收益的特别关注——我重新进行了测试,发现了不同的结果。简而言之,从统计和季节性角度来看,在IBM第二季度财报公布前买入该股是有回报的:

尽管我们持有的是收益,但最大减持率为17%,仅为“买入并持有”最大减持率的三分之一,这意味着持有第二季度收益——尽管可能会波动——实际上是相对安全的。

这一策略的夏普比率与“买入并持有”的夏普比率一致:比“买入并持有”的夏普比率高出42%,从风险/回报的角度来看,仅仅在IBM第二季度盈利时持有IBM股票是一个更好的策略。然而,最有趣的是,第二季度的收益变动占该股上涨轨迹的65%。

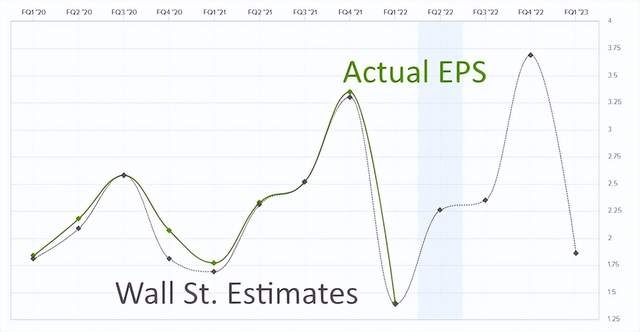

人们很自然地会问,为什么Q2在这里会很特别。从每股收益来看,IBM是一只周期性很强的股票。在FQ1的每股收益出现明显的季节性下降后,IBM的每股收益将在FQ2恢复上升势头:

第二季度的每股收益表现是一个重要的新信息,对IBM今年剩余时间的表现有一定的影响。值得注意的是,FQ2的实际每股收益往往超过预期,并在63%的情况下产生显著的意外(即股票反应),这不仅有助于解释在第二季度持有IBM股票所产生的alpha值,而且也是一种可靠的可交易现象。

此外,这种交易的回报大大有利于多头。我们在上面看到Q2的最大减持相对于买入并持有的最大减持是可以接受的,但回报也是看涨的。第二季度的收益变动幅度往往是向上变动比向下变动大85%。

如果赢的概率是50%,那么每1美元的风险获得1.85美元的回报就足以证明交易是合理的。但记住,赢的概率是63%,这让我们在选择市场时机时,把这笔交易称为“涅槃”。也就是说,概率和风险/回报都对我们有利,这也是我推荐这种做法的主要原因。

当然,在进行交易之前,了解一下这家公司的情况也是件好事。我们不希望被一些突发事件所困,比如支出突然上升或业务重组。

对于IBM来说,最大的变化可能只是单纯的经济性质。美国经济似乎正走向衰退,美联储的紧缩政策正进一步给企业收益带来压力。不过,这对IBM未必是坏事,因为该公司更多的是一个经常性收入企业——这不是一只成长型股票,我们可能会看到一些额外的资本流入该股,作为防御性持股。

IBM首席执行官阿尔温德•克里希纳在上个季度的财报电话会议上表示:“对技术的需求将比GDP高出4到5个百分点。即使GDP下降到持平,或者出现快速衰退,或者是非常轻微的衰退,我们认为需求将保持强劲和持续。”因此,看来IBM至少是不受经济衰退影响的企业。

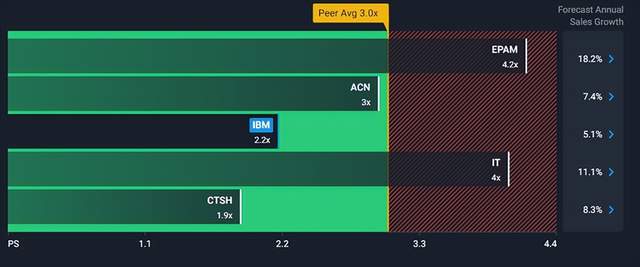

从估值角度来看,IBM的几个指标相对于同行略显低估,这支持了看好IBM的观点。例如,IBM的市销比大约是行业平均水平的三分之二:

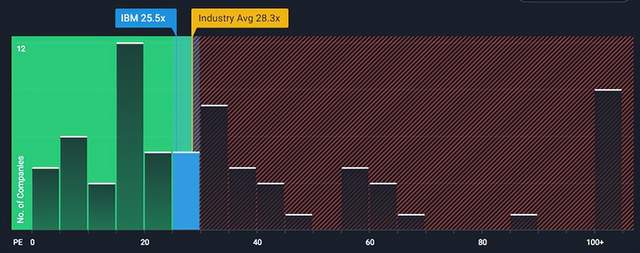

其市盈率也略低于平均水平:

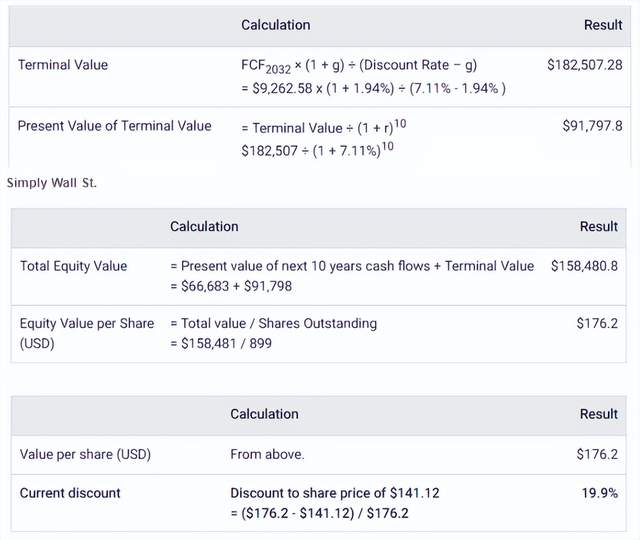

从绝对估值的角度来看,IBM的涨幅约为20%:

总体而言,数据——包括统计数据、季节性数据、宏观数据和估值数据——在第二季度高度支持对IBM的多头头寸。以下是我的交易想法:

· 8月19日买入每股140美元的看涨期权

· 卖出8月5日每股155美元的看涨期权

短线买入只是为了降低成本;通过卖出这些空头看涨期权,我们降低了14%的成本,而我们的上行利润上限为1500美元。但是,我们也从这里得到了正的θ,因此如果IBM由于两种选择之间的时间衰减差异而横向移动,我们就会从中受益。你的最大风险仅仅是剧本的借方,在写作时是535美元。

文章来源:美股研究社(公众号:meigushe)旨在帮助中国投资者理解世界,专注报道美国科技股和中概股,对美股感兴趣的朋友赶紧关注我们

加载中,请稍侯......

加载中,请稍侯......