经济下行之下,2024年各行各业都很撕裂和魔幻。例如曾经爆火的化妆品赛道一下子就失去了热度。据国家统计局数据,今年前三季度化妆品行业总零售额3069亿元,同比下滑1%。

化妆品行业零售额“缩水”,日化企业的日子自然不会好过。有“国货老大哥”之称的上海家化就交出一份营利双降的三季报。1-9月上海家化营收44.77亿元,同比下滑12.07%;归母净利1.63亿元,同比下降58.72%。

其实今年上半年,上海家化就已经进入“双降”状态。对于业绩持续下滑,上海家化给出的解释为,受组织架构和战略调整,三季度营收和利润遭受了一定影响。

5月中旬,林小海接替潘秋生,成为这家百年老号的新掌舵人后便大刀阔斧地进行改革。不过这一剂“猛药”能否医好上海家化的“顽疾”还有待时间验证,至少以现在的业绩来看,上海家化想要重返王座并非易事。

01

业绩止步不前,管理动荡不安

作为国内历史最悠久的大型日化企业,无论是在业内还是业外,上海家化的大名早已如雷贯耳。营收规模连续20年位居行业第一,扛起了日化国货的大旗,然而这一辉煌纪录却在2023年戛然而止。

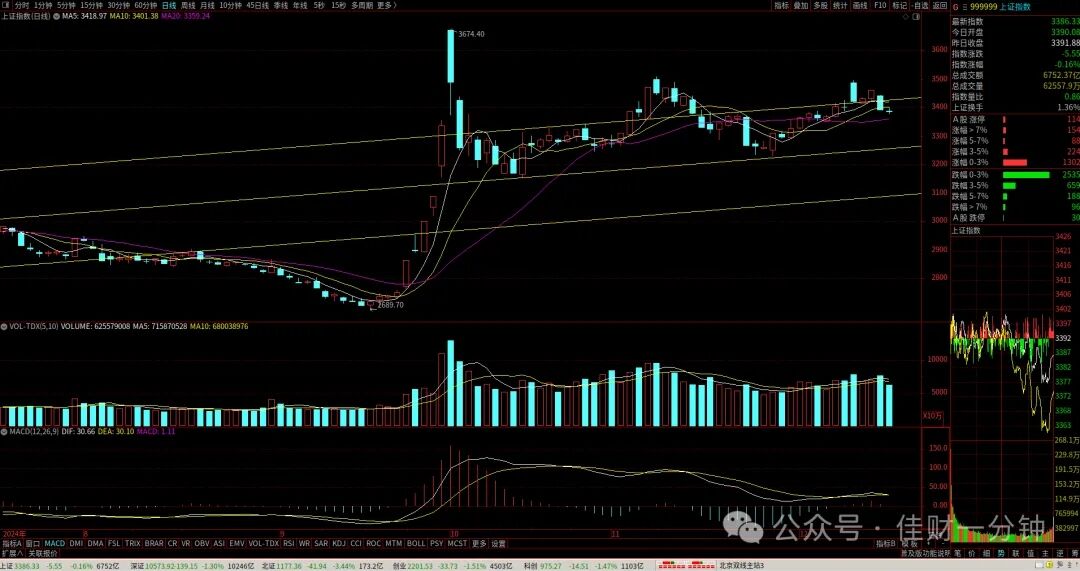

2023年珀莱雅营收89.05亿元,反超上海家化成为国内美妆第一品牌。在二级市场上,珀莱雅早在2020年就已超过上海家化,登顶A股美妆上市公司市值榜首。现如今,不管是业绩还是市值,二者之间的差距越来越大。

珀莱雅今年前三季度营收69.66亿,比上海家化多了近25亿元。截至10月31日,上海家化总市值110.72亿元,还不到珀莱雅的三分之一。连后起之秀贝泰妮的市值都是上海家化的两倍,前三季度营收的差距更是缩小到了5亿元之内。

如果上海家化还不努力求变,可以预见的是,行业第二的位置恐怕也将不保。其实从2018年至今,上海家化业绩就已经进入停滞状态。为什么上海家化在消费市场失去“宠爱”?表面上看,是因为外部品牌的强势崛起。

从2016年起,花知晓、完美日记、花西子等一大批美妆品牌不断涌现。2018年借助国潮概念,这些新兴品牌迎来爆发式增长。例如完美日记从2017年成立到上市,仅用了三年时间。

对于女性消费者而言,新品牌的出现增添了更多的选择乐趣。但对于行业而言,毫无疑问竞争进一步加剧,作为头部的上海家化市场空间自然遭受蚕食。

可以说外部环境的骤变,让上海家化有些措手不及。但究其根本,上海家化业绩止步不前更在于管理层的频繁更换,导致发展战略一错再错。

2013年上海家化灵魂人物葛文耀离职后,原强生医疗中国区总裁谢文坚担任掌门人。在谢文坚上任期间,上海家化走上了“重营销轻研发”的路子,导致经销商和大量技术人员流失。

2016年原维达国际CE0张东方接棒,此时的上海家化已然是个烂摊子。在解决了内部混乱之后,张东方开始拓展母婴渠道,下沉市场,构建品牌生态圈。

当上海家化业绩出现回暖之际,2020年张东方因个人原因突然辞职,由日化老兵潘秋生接任。上海家化再一次进行组织架构调整,聚焦头部聚合,去掉长尾品牌。

然而不巧的是,三年疫情令改革受阻,效果收效甚微,潘秋生于今年辞去董事长一职。可以说近十年来,上海家化一直在解决老旧问题,缝缝补补。多次战略调整,旗下各大品牌发展早就一塌糊涂。

02

品牌老化,定价存疑

在2024上半年度报告业绩说明会上,上海家化公布了旗下主要品牌的财务数据,其中六神、佰草集、玉泽的收入分别下降了约2.8%、16%和22%。美加净和双妹收入则分别增长了42%和61%。

从品牌的销售情况来看,可谓是冰火两重天。事实上由于战略上的混乱,上海家化的核心品牌不仅面临着老化危机,同时也有各自的难言之隐。

例如被国人所熟知的六神,虽然在花露水市场占据主导地位,市占率遥遥领先,是单一赛道的王者。但在消费多元化的今天,六神的地位正在面临友商的挑战和消费者的背弃。

近些年,宝宝金水、榄菊、润本、青蛙王子等品牌已经逐渐被消费者认可。这些品牌成功的背后,很大程度在于瞄准了细分“新”赛道,也离不开六神的涨价策略。

今年夏天,六神花露水涨价的话题再度冲上了各大媒体热搜。195毫升经典花露水零售价已经冲到18元,相比十年前,价格几乎翻了一倍。当然由于原材料、人工等费用的上涨,适当提价情理之中,但六神涨价幅度是远高于同类型品牌。

花露水作为大众日化产品,走的就是薄利多销的路线。六神涨价背后自然是想提升利润空间,但这一措施不仅会让消费者敬而远之,也会对其品牌形象产生损害。毕竟除了花露水,六神还有香皂、沐浴露等产品。

同样的问题也发生在佰草集和玉泽两大品牌上。2016之后佰草集市场份额一降再降,据中怡康数据,2023年佰草集在百货渠道护肤市场品牌份额仅为0.6%。

近些年佰草集的日子并不好过,不仅在于品牌和产品的老化,也因为其高昂的售价。不少消费者直言,一套佰草集护肤品的价格接近千元,比某些海外大牌还要贵。

玉泽是国内第一批专注皮肤屏障修复问题的药妆品牌,赢得了很多国人的认可,在院线有着不错的销售成绩。但老旧的包装风格、翻倍的价格也让消费者难以接受。

别看美加净今年取得了不错的战绩,在膏类市场保持着领先优势。不过毫无争议的是,美加净品牌已经不再年轻。更何况由于管理层的更替,美加净品牌定位模糊,目标人群不清晰的问题一直存在。

纵观上海家化的这些核心品牌,每一个都有卖点,在细分赛道上都有较强的市场壁垒,然而发展势头却软弱无力。很大问题都出在了定价策略上,很显然上海家化太高估了自己。

03

产业“大手术”,还要看渠道和技术

在林小海上任后,上海家化迎来了又一次大变革。首先业务组织机构调整为美妆、个护、创新和海外四大部门,并且对全部品牌进行重新梳理规划;其次是管理团队大换血,引入外部人才,提升管理决策效率。

具体而言,确立六神、玉泽为品牌第一梯队,佰草集和美加净为第二阵营。通过内部轮岗方式让人员动起来,保持品牌常新状态。无论从产业结构还是管理方式上,上海家化正在经历一场“大手术”。不过这样就能让上海家化容光焕发吗?显然短时间内并不可能。

从品牌布局看,由繁化简,聚焦核心品牌是上海家化的基本出发点。然后兵分三路,做好六神、美加净大众路线,稳固个护赛道。通过玉泽、佰草集、双妹把美妆专业、高端市场做强。最后培养启初、高夫等三线品牌,做好创新。

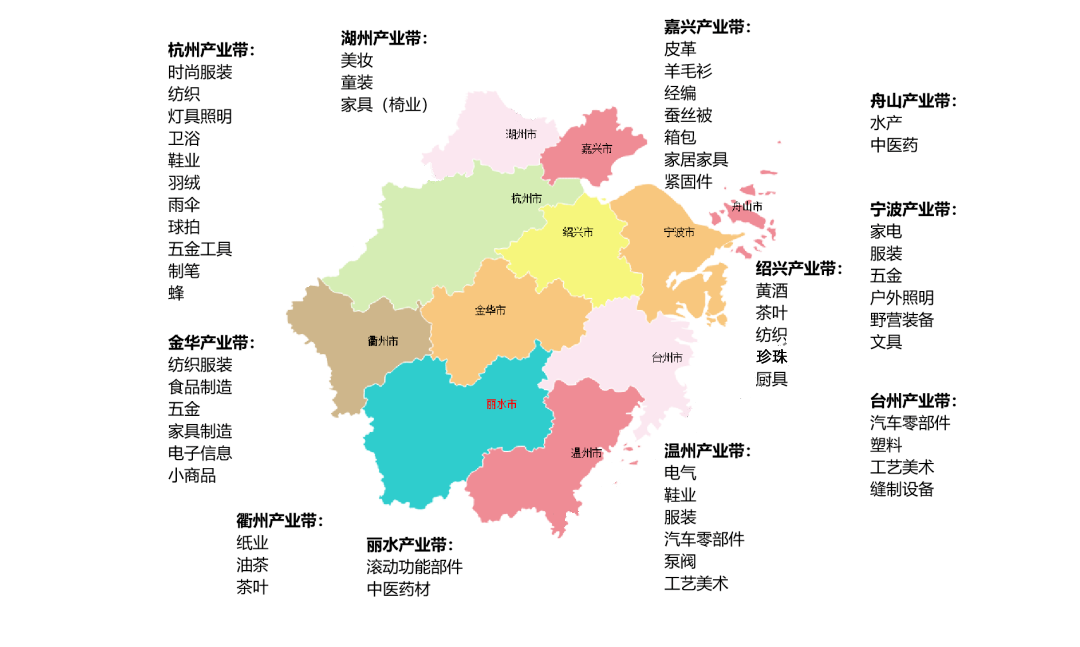

想法虽好,但是未来能不能实现,还要看上海家化在渠道、营销和产品上的功力。近些年珀莱雅、花西子等品牌的发展壮大,线上电商渠道功不可没。今年上半年珀莱雅线上渠道销售占比为93.69%,而上海家化这一数据为37%。

当然渠道全部依赖线上市场,会有一定的风险性。但不可否认的是,在电商经济大行其道的当下,上海家化对线上市场的开发明显欠缺。今年上海家化明确表示要发展新兴电商、重点突破兴趣电商。电商渠道搭建容易,不过适合线上市场的产品内容才是关键。

例如完美日记等新兴品牌往往只依靠一个爆款就能让业绩起飞,上海家化想在线上实现突破,就必须在产品内容上做一番调整。实际上不仅是线上,在线下市场,产品力仍然是复购的重要因素。

提起上海家化的各个品牌,消费者都很熟悉,但是给人的印象就是“吃老本”。众所周知,上海家化最开始的立足之本就是重研发的轻资产模式。可惜的是,在多次管理动荡后,上海家化的研发能力明显下降。

2021—2023年,其研发费用分别为1.63亿元、1.6亿元和1.47亿元。今年前三季度贝泰妮、珀莱雅研发费用分别为1.99亿元和1.42亿元,增长幅度都在10%左右,而上海家化只有1.04亿元,还出现了8.75%的下滑。

尤其现在想要借玉泽和双妹突破专业、高端市场,上海家化就必须提升研发实力,才能和贝泰妮、丸美、羽西、兰蔻等国内外品牌一较高下。

04

结语

作为百年企业,上海家化在品牌内容、原料配方上都有着独到的优势。可以说在差异化赛道上,上海家化走在了行业前端。只是过多过长的品牌战线,也导致其架构和渠道的臃肿。如今化妆品行业处在深度调整期,这是上海家化的机遇也是挑战。

调整定价策略,维护核心品牌的国民度,利用线上平台打开新兴品牌的知名度,加大科研力度提升高端品牌复购率,都是上海家化必须攻克的难题。只有让品牌焕发全新的生命力,才能让上海家化找回灵魂。

加载中,请稍侯......

加载中,请稍侯......